Норникель

ГМК Норникель в процессе перемен - Финам

- 10 марта 2021, 15:20

- |

Мы рекомендуем „Покупать“ акции ГМК „Норникель“ с целевой ценой 31 738 руб. Потенциал роста в перспективе 12 мес. составляет 42,0%.Калачев Алексей

»Финам"

* Сырьевые рынки вступили в фазу циклического роста, цены на промышленные цветные металлы находятся на многолетних максимумах.

* «Норникель» обладает значительными высококачественными запасами, является одной из самых эффективных компаний в горно-металлургической отрасли.

* Сильные финансовые результаты и действующая дивидендная политика обеспечивают высокую дивидендную доходность акций «Норникеля».

* «Норникель» реализует сильную программу развития, направленную на цели долгосрочного роста. * Среди рисков — рост аварийности на производственных объектах компании, что может отрицательно сказаться на операционных и финансовых результатах.

- комментировать

- 472

- Комментарии ( 1 )

Снижение объемов годовой добычи Норникеля может составить до 5% в случае месячного простоя - Промсвязьбанк

- 10 марта 2021, 14:55

- |

Появление каких-то сроков играет в плюс акциям компании, тем не менее, вопрос о сроках возобновления работы обоих рудников будет решен только после завершения текущих мероприятий, а восстановление НОФ — после проверки Ростехнадзора. Последствия всех этих событий пока не очевидны, но учитывая вес рудников (до 65% обрабатываемой руды компании), речь может идти о снижении объемов годовой добычи до 5% в случае их месячного простоя.Промсвязьбанк

Оптимизм по Норникелю сохраняется с учетом уникальной ставки на металлы - Атон

- 10 марта 2021, 10:36

- |

По сообщению Норникеля, одна из выработок рудника заполнена твердеющей закладочной смесью, которая, как ожидается, наберет прочность в течение недели. После этого будут закрыты задвижки, и приток грунтовых вод в рудник должен прекратиться. После завершения текущих мероприятий к 16 марта компания планирует рассмотреть сроки восстановления добычи на обоих рудниках. В настоящий момент Норильская обогатительная фабрика полностью остановлена и проходит необходимые ремонты. Как сообщалось ранее, Норникель планирует восстановить цепочку переработки вкрапленной руды на обогатительной фабрике к 16 марта.

На два самых главных вопроса — когда точно будет возобновлена добыча на рудниках и насколько инцидент повлияет на производственный прогноз — ответов пока нет. Тем не менее, на наш взгляд, новость все же несет слабый позитив с точки зрения восприятия. Похоже, что восстановительные работы ведутся без особых затруднений, и новостной фон по данному инциденту, вероятно, становится положительным. В долгосрочном плане мы сохраняем оптимизм по Норникелю с учетом уникальной ставки на металлы и недооцененности по спотовым ценам на металлы (компания торгуется с мультипликатором EV/EBITDA на уровне 5.5x против собственного 5-ти летнего среднего уровня в 6.8x.Атон

Усиленные Инвестиции: обзор за 26 февраля - 5 марта

- 08 марта 2021, 17:09

- |

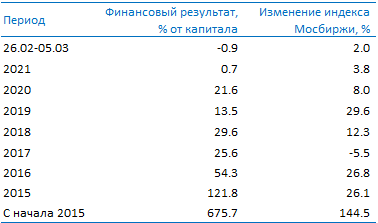

Портфель скорректировался на -0.9% (-0.7% совокупно с учетом Evraz на бирже LSE) против индекса Мосбиржи +2.0%

Evraz +1.3% в пересчете на рубли. Портфель на LSE (включает только Evraz) на данный момент составляет 10.9% от совокупного

По основным компаниям изменения: Полюс +3.4%, Магнит +1.6%, Фосагро+1.4%, ММК +0.7%, Полиметалл -0.1%, М.Видео -0.3%, Х5 Retail -0.3%, Северсталь -0.3%, QIWI -0.6%, Русагро -0.7%, Петропавловск -2.5%, НЛМК -4.0%, Норникель -4.9%

1Изменения цен здесь приводятся от вечера пятницы прошлой недели к ценам вечера последней пятницы (момент окончания торгов).

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

С уважением,

Команда Усиленных Инвестиций

Норникель. Есть ли конец у снижения?

- 06 марта 2021, 17:00

- |

С ноября и почти по март наблюдался уверенный импульсный рост, возможно, завершающий в крупном цикле. В конце февраля положение дел и новостной фон компании серьезно ухудшились. Сначала произошло обрушение на обогатительной фабрике, затем, спустя буквально 5 дней, в результате затопления шахт была частично приостановлена работа на двух рудниках, принадлежащих Норникелю. В довершение, цена на никель снизилась почти на 20% за последнюю неделю. Ровно на столько же опустились и акции компании.

( Читать дальше )

Норникель: разбор инцидентов

- 05 марта 2021, 16:19

- |

Предисловие: Оценить реальный ущерб (даже очень предварительный) сейчас достаточно трудно, так как компания не раскрывает подробностей. С учетом такого падения котировок Норникеля интересно посмотреть, какая может быть оценка компании в случае worst-case scenario.

На Норильской обогатительной фабрике (НОФ) Норникеля произошло обрушение здания пункта перегрузки руды и примыкающей к нему галереи дробильного цеха, находившиеся на реконструкции.

Пресс-служба Заполярного филиала Норникеля сообщила ТАСС, что обрушилось здание пункта перегрузки руды и примыкающей к нему пешеходной галереи. В здании пункта перегрузки велись ремонтные работы по усилению конструкций. Работа фабрики продолжается в ограниченном режиме.

Фабрика входит в состав ООО «Медвежий ручей». Норильская обогатительная фабрика перерабатывает весь объем добываемых вкрапленных руд месторождения Норильск-1, а также медистые и вкрапленные руды Октябрьского и Талнахского месторождений, бедные обороты с Медного завода с получением никелевого и медного концентратов.

( Читать дальше )

Норникель, можно уже, но лучше потом.

- 05 марта 2021, 12:56

- |

Здравствуйте, коллеги!

У Норникеля есть неплохие перспективы для роста, осталось определиться кто мы? Среднесрок, долгосрок или спекуль?

Если Вы инвестор то и данные уровни у бумаги выглядят хорошо и цели оправдают ожидание, другой вопрос сколько будет длиться ожидание ;)

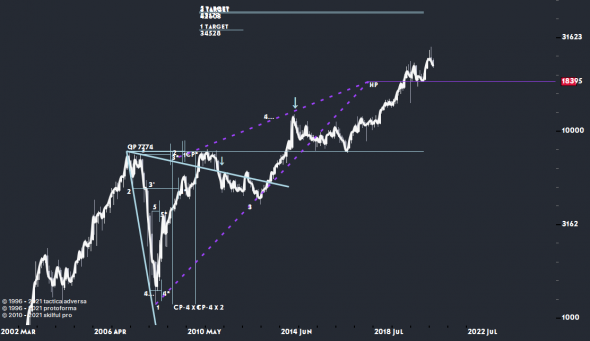

Рассмотрим цену применяя напутствие из древнего манускрипта:

— Как мне познать Ее?

— Наблюдай с разных Планов. Так, идя от

частного, придешь к общему.

Месячный план, коррекционная МР-ка (модель расширения) и МП-ка (модель притяжения) с годового плана с пробитым уровнем НР 18395, это ключевой уровень над которым закрепилась цена:

( Читать дальше )

О положении дел

- 04 марта 2021, 17:31

- |

Дофига что-то всего напроисходило, но всё по мелочи, так что соберу всё в один пост.

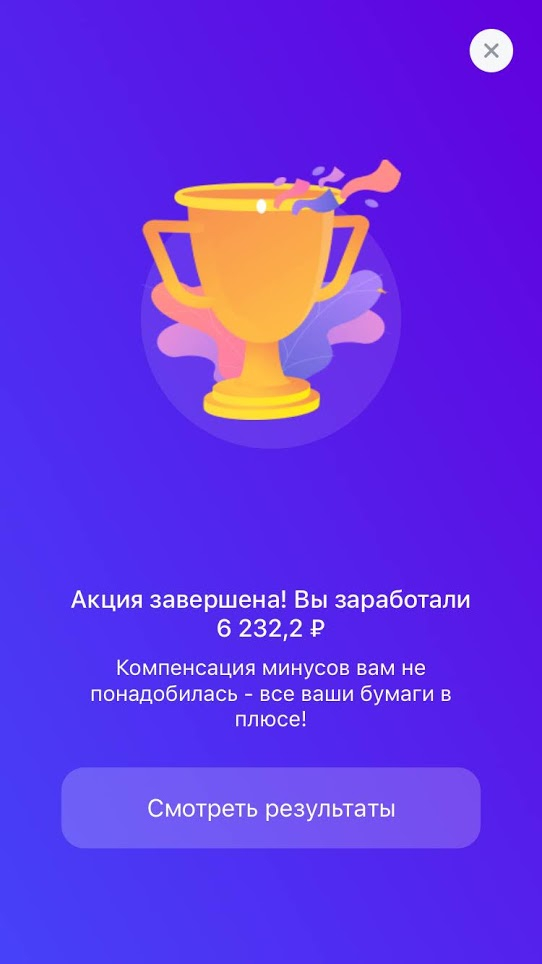

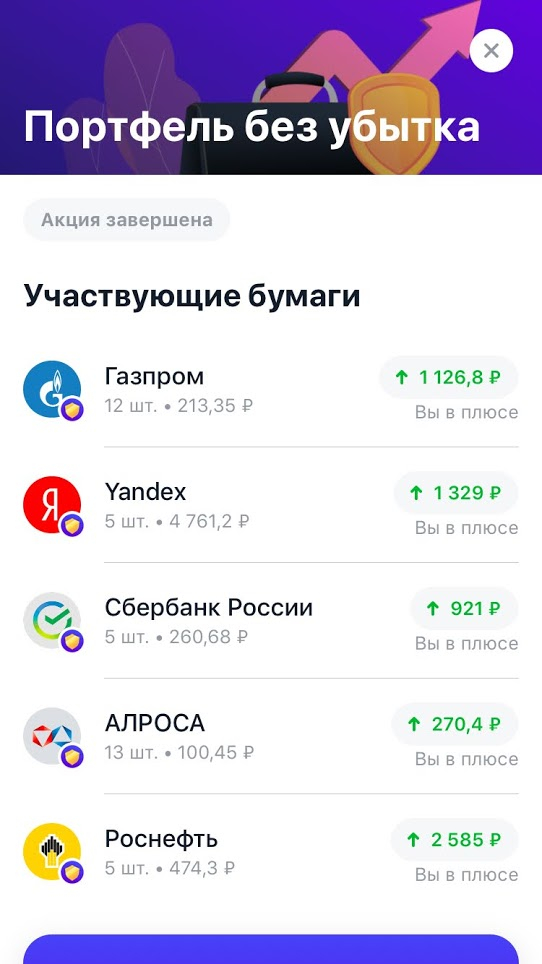

Закончилась история "Безубыточного портфеля" от Тинькова. Алроса до последнего подавала надежды, что я получу компенсацию, но за несколько дней до конца перевернулась в плюс. Так что все бумаги в портфеле финишировали с плюсом. Итог: 6 232,2 рубля за месяц. С депозита в районе 100 тыс, доход около 6% за вычетом комиссий. Но я пока продавать ничего не стал, хотя и целевых цен ещё не сформулировал.

( Читать дальше )

Cкладывается негативный новостной фон для добывающих активов Норникеля - Промсвязьбанк

- 04 марта 2021, 13:49

- |

Акции отреагировали вчера снижением на 2,3% на эти сообщения. Выпадающие объемы добычи таким образом будут оценены на следующей неделе. Однако настроения на рынке промышленных металлов сохраняются позитивными, что может компенсировать снижение физических объемов.

Рекомендуем держать акции «Норникеля», до получения от менеджмента более подробной информации о ситуации на рудниках. Актуальным остается вопрос дивидендных выплат не только по итогам 2020 г., но и перспективы на 2021 год.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал