НорНикель

Уменьшение дивидендных выплат за 2020 год позволит Норникелю повысить финансовую устойчивость - Промсвязьбанк

- 09 апреля 2021, 22:02

- |

Совет директоров НорНикеля рекомендовал акционерам утвердить выплату финальных дивидендов по итогам 2020 г. в размере 1021 руб. за акцию. Т.о. компания снизила объем ожидаемых дивидендных выплат на 36%. В соответствии с действующим акционерным соглашением, НорНикель направляет на годовые дивиденды 60% EBITDA при коэффициенте долг/EBITDA ниже 1,8х. Согласно этой формуле, компания могла заплатить 1600 руб. на акцию по итогам 2020 г. (без учета промежуточных выплат за 9 месяцев прошлого года в размере 623 руб. за акцию). Однако сумма итоговых выплат за 2020 г. была рассчитана как 50% свободного денежного потока. Ранее Менеджмент ГМК предложил Совету директоров изменить дивидендную формулу и направлять на дивиденды 50-75% свободного денежного потока.

Также компания сообщила о предварительной договоренности акционеров провести обратный выкуп акций на сумму до 2 млрд долл. до конца 2021 г. Целью buyback станет поддержка рыночной капитализации компании, а также создание условий для запуска программы долгосрочного стимулирования сотрудников, на которую планируется направить 0,5% уставного капитала.

Мы отмечаем сохранение неопределенности в отношении дальнейшей дивидендной политики компании. Окончательное решение по этому вопросу совет директоров НорНикеля пока не принял. По нашей оценке, в случае перехода к дивидендным выплатам по новой схеме (50-75% FCF), в 2021 г. акционеры смогут рассчитывать на выплаты 360-541 руб. на акцию. Это будет обусловлено ожидаемым четырехкратным снижением свободного денежного потока компании вследствие фактической компенсации ущерба в размере 2 млрд долл. из-за разлива топлива в Норильском промышленном районе, а также из-за роста инвестиционных расходов с 1,8 млрд долл. до 3-3,4 млрд долл. в 2021 г.

Мы полагаем, что сокращение дивидендных выплат позволит НорНикелю повысить финансовую устойчивость с учетом существенного роста капитальных затрат в т.г. Вместе с тем, решение о переходе на новую формулу расчета дивидендов в 2021 г. и далее может оказать давление на котировки. В краткосрочной перспективе проведение обратного выкупа акций, на наш взгляд, поддержит инвестиционную привлекательность компании. Мы положительно оцениваем достижение крупнейшими акционерами компромисса по вопросу о выплате дивидендов, а также сам факт выплаты финального дивиденда за 2020 г. Мы сохраняем нашу рекомендацию «покупать» с целевой ценой 27214 руб. за акцию.Промсвязьбанк

- комментировать

- Комментарии ( 0 )

Евробонд Норникеля с погашением в 2025 году: оптимальный инструмент для получения налогового вычета при интересной доходности - Финам

- 09 апреля 2021, 21:44

- |

Одним из выходов из сложившейся ситуации является выбор в качестве объектов для инвестирования тех облигаций, которые торгуются на Московской или Санкт-Петербургской биржах. Дело в том, что обращение на организованном рынке ценных бумаг позволяет держателям облигаций претендовать на налоговый вычет: при удержании ценной бумаги в портфеле более трех лет инвестор имеет право подать на налоговый вычет в размере до 3 млн руб. в год за каждый полный год по истечении трех лет. Отметим, что данная льгота распространяется и на доход, полученный от валютной переоценки бумаги.

Необходимо учесть и еще один аспект. В условиях, когда средне- и долгосрочные доходности базового актива (казначейских облигаций) начали свой «рефляционный» рост, мы рекомендуем инвесторам не «залезать» в дюрацию и ориентироваться на сравнительно короткие бумаги. Среди высоконадежных и не слишком длинных еврооблигаций, которые имеют листинг на МосБирже и предоставляющих возможность претендовать на налоговый вычет, мы выделяем долларовый выпуск «Норникеля» с погашением в 2025 г.

( Читать дальше )

Норникель остается наиболее ликвидной металлургической бумагой в России - Атон

- 09 апреля 2021, 21:23

- |

Компания снизила сумму финальных дивидендов за 2020 до 1 021 руб./акцию (общая сумма дивидендов 161.6 млрд руб., доходность 4.1%), что составляет 50% величины свободного денежного потока за год. Это ниже уровня, предусмотренного дивидендной политикой (60% от EBITDA, 1 650 руб. на акцию, общая потенциальная сумма дивидендов — 260 млрд руб.). Тем не менее дивидендная доходность за год составила 6.7%. Дата закрытия реестра — 1 июня.

— Предварительно одобрен обратный выкуп на сумму $2.0 млрд. Это достаточно значительный объем, эквивалентный стоимости 4.1% размещенных акций, 10 среднедневным объемам торгов (как акциями, так и ГДР) и 11% стоимости free-float (составляющего 38%). Мы рассматриваем проведение обратного выкупа как положительный драйвер стоимости акций Норникеля, предполагая, что акции будут выкупаться с рынка (что в интересах всех акционеров, включая РУСАЛ) и что выкупленные собственные акции, оставшиеся у компании после распределения в рамках программы поощрения менеджмента, будут погашены.

— Компания не анонсировала пересмотра дивидендов за 2021. Поэтому, на наш взгляд, если Норникель успешно преодолеет нынешние операционные трудности, а рыночная конъюнктура останется благоприятной, последние дивиденды, предусмотренные текущим акционерным соглашением, могут сохраниться на том же уровне — что, по нашим расчетам, обеспечит доходность около 11%.

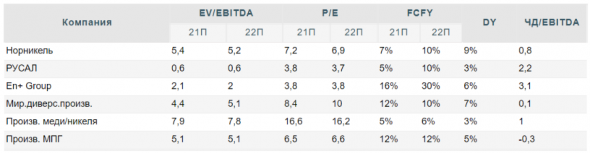

Оценка и наш взгляд. Мы сохраняем оптимизм в отношении Норникеля и считаем, что рано или поздно рынок простит компании серию операционных инцидентов, особенно в свете прихода нового менеджмента и роста объема капзатрат. С точки зрения оценки, компания остается очень привлекательной, торгуясь с мультипликатором EV/EBITDA 5.4x против своего собственного 5-летнего значения 6.8x.Атон

Норникель остается наиболее ликвидной металлургической бумагой в России (первоочередной объект вложений среди российских активов), предлагая бюджетную экспозицию на уникальную корзину металлов, т.е. долгосрочную историю эволюции автомобильной и аккумуляторной промышленности.

Почему стоит приветствовать снижение дивидендов Норникеля

- 09 апреля 2021, 16:34

- |

Норникель рекомендовал дивиденды по итогам 2020 года ниже ожиданий. Шаг означает большие изменения в политике компании, которые могут привести к дальнейшему снижению выплат в будущем.

Финальные дивиденды Норникеля за 2020 год составят ₽1021 на акцию. Доходность к текущей цене 4,2%. Ранее компания уже платила ₽623 на акцию промежуточных дивидендов. Доходность совокупных выплат к текущей цене 6,7%.

Суммарные дивиденды за 2020 год составят $3,3 млрд — около 50% от свободного денежного потока за 2020 год. Они примерно на четверть ниже, чем предполагает дивидендная политика (60% от EBITDA). Потанин сказал, что изменения являются шагом к новой дивидендной политике.

Помимо дивидендов, Норникель также объявил о предварительной договоренности по выкупу акций на сумму до $2 млрд до конца 2021 года. По текущем курсу это еще + ~₽1000 на акцию. Таким образом, суммарные выплаты акционерам (дивиденды+байбэк) могут оказаться даже больше, чем ожидалось.

( Читать дальше )

Совет директоров «Норникеля» выдал рекомендацию по размеру дивидендов за 2020 год

- 09 апреля 2021, 15:21

- |

Принято решение поддержать предложение руководства горно-металлургической компании о минимизации суммы дивидендов по итогам минувшего года в свете ожидаемого роста инвестиционной программы. Ранее с такой инициативой выступил крупнейший акционер «Норникеля» — компания «Интеррос» Владимира Потанина. Совет директоров счел это предложение обоснованным.

Исходя из предложения менеджмента, сумма дивидендных выплат была рассчитана как 50% свободного денежного потока за 2020 год. В итоге рекомендация по размеру финальных дивидендов составила 50% от свободного денежного потока – т.е. половина от 6,6 млрд долларов (разумеется, за вычетом уже полученных акционерами промежуточных дивидендов в объеме 1,2 млрд долларов). Что касается конкретных цифр, то совет директоров «Норникеля» сегодня рекомендовал акционерам одобрить выплату финальных дивидендов по итогам 2020 года в сумме 1 021,22 рублей за каждую акцию (примерно 13,25 долларов). В результате на выплаты акционерам будет выделено около 161,6 млрд рублей (2,1 млрд долларов).

( Читать дальше )

ИИС. Погасил паи Арсагеры Март 21

- 31 марта 2021, 20:00

- |

Портфелю 5 лет 9 месяцев. За прошедший месяц простая доходность портфеля существенно возросла и составила 94%. Из заметных событий: я погасил паи Арсагеры «Акции 6.4», которые удерживал 5,7 лет. Далее я расскажу почему.

Погашение паев Арсагеры( Читать дальше )

Выделение Быстринского ГОКа живых денег Норникелю не принесет - Велес Капитал

- 31 марта 2021, 16:51

- |

Рудники. 29 марта Норникель объявил об остановке водопритока на Октябрьском и Таймырском рудниках. Полное восстановление добычи на «Октябрьском» ожидается в середине мая, на «Таймырском» — к концу июня. Компания подтвердила озвученное ранее снижение объемов производства металлов, влияние которого на финансовые результаты 2021 г. рассмотрено в нашем обзоре. В 2021 г. Норникель не планирует наращивать капитальные затраты в связи с авариями на рудниках и Норильской обогатительной фабрике (НОФ). В то же время компания заявила о реализации к 2025 г. проекта новой фабрики, которая должна заменить устаревшую НОФ. Несмотря на намерения Норникеля не наращивать CAPEX, мы считаем, что строительство новых объектов и модернизация старых потребует более масштабных инвестиций и фактические капитальные вложения в 2021-2025 гг. будут находиться ближе к верхней границе диапазонов, озвученных компанией в ходе дня инвестора.

Дивиденды. Совет директоров Норникеля предложил сторонам продолжить переговоры и рассмотреть переход на выплату дивидендов исходя из 50-75% FCFF. При этом финансовый директор компании Сергей Малышев заявил, что СД не рассматривал вопрос о снижении выплат в 2020-2021 гг. Мы полагаем, что с высокой вероятностью на финальные дивиденды за 2020 г. будет направлено 60% EBITDA (выплата составит около 1 600 руб. на акцию). На данный момент Интеррос и Русал находятся в поиске компромисса относительно дивидендов за 2021 г. Переход на выплаты из FCFF приведет к существенному снижению дивидендов. Выплата штрафа за разлив топлива на ТЭЦ-3 и резкое увеличение CAPEX в 2021 г. повлекут значительное падение свободного денежного потока, в результате чего совокупные дивиденды за 2021 г. могут снизиться до 450-650 руб. на акцию. Однако владельцы Норникеля согласились осуществить выделение Быстринского ГОКа, продажа доли в котором компенсирует Русалу дивидендные потери.

О ГОКе. ООО «ГРК „Быстринское“ (Быстринский ГОК или ГРКБ) — молодой проект Норникеля по добыче руды и производству меди, золота и железорудного концентрата. Предприятие объединяет Быстринское месторождение (добыча ведется открытым способом) и Быстринский обогатительный комбинат мощностью 10 млн т руды. В 2020 г. ГРКБ произвел 63 тыс. т меди, 241 тыс. унций золота и 2 млн т железорудного концентрата. Норникелю принадлежит 50,01% ГОКа, Интерросу — 36,7%, китайскому инвестфонду Hopu Investments — 13,3%. По итогам 2020 г. выручка ГРКБ составила 1 004 млн долл., EBITDA — 717 млн долл. с рентабельностью 71%, чистая прибыль — 497 млн долл., чистый долг — около 600 млн долл. Выручка формируется за счет реализации меди (36%), золота (33%), железорудного концентрата (20%) и прочей продукции и услуг (11%).

Выделение. 26 марта владельцы Норникеля договорились о выделении Быстринского ГОКа путем распределения 50,01%-й доли среди всех акционеров компании. Процесс spin-off может занять около двух лет, бумаги ГРКБ будут обращаться на Московской бирже. Норникель также выкупит акции, чьи владельцы проголосуют против выделения на собрании акционеров. В результате spin-off доля Интерроса в уставном капитале Быстринского ГОКа возрастет до 54%, Русал получит 14%, в свободном обращении окажется 19% акций. При этом Русал уже договорился с Интерросом о продаже своей 14%-й доли в ГРКБ за 570 млн долл.

Возможная оценка. На данный момент имеются две свежие оценки Быстринского ГОКа. В феврале 2021 г. собственный капитал предприятия был оценен в 3,2 млрд долл. в ходе заключения опционного соглашения между китайским инвестфондом и Норникелем. В марте 2021 г. Русал оценил ГРКБ в 4,1 млрд долл. Однако на фоне ралли цен на медь и железную руду, а также высокой стоимости золота мы считаем, что Быстринский ГОК может стоить гораздо больше. Российские золотодобытчики и зарубежные медные компании торгуются со средними мультипликаторами EV/Sales 2,3х и EV/EBITDA 11,3х. Если бы ГРКБ вышел на биржу сейчас, то его рыночная капитализация могла составить около 7 млрд долл. Однако если ориентироваться на ближайшие аналоги (Полюс, KAZ Minerals и Polymetal), то оценка в 6-7x EBITDA и капитализация на уровне 4 млрд долл. кажутся более справедливыми.

Влияние на Норникель. Выделение Быстринского ГОКа не принесет Норникелю „живых“ денег (в отличие от варианта IPO, который тоже рассматривался) и приведет к уменьшению консолидированных показателей. В 2020 г. доля ГРКБ в производстве меди составила 13%, в выручке — 6%, в EBITDA — 9%, в чистом долге — около 13%. С учетом того, что в результате выделения EBITDA и чистый долг Норникеля снизятся примерно одинаково, соотношение чистый долг/EBITDA останется практически неизменным и не повлияет на размер дивидендов. Также Норникелю придется потратить средства на выкуп акций у несогласных с выделением акционеров, однако объем затрат не должен быть существенным.Сучков Василий

ИК „Велес Капитал“

Продажа доли в Быстринском ГОКе позволит Русалу снизить долговую нагрузку на 10% - Велес Капитал

- 31 марта 2021, 15:29

- |

Выделение Быстринского ГОКа может рассматриваться как компенсация Русалу за переход на выплату дивидендов Норникеля из FCFF. Мы считаем, что с финансовой точки зрения Русалу выгоднее настаивать на максимально долгом сохранении текущей дивидендной формулы, предполагающей расчет дивидендной базы на основе EBITDA, так как свободный денежный поток Норникеля в 2021 г. будет низким, а продажа доли в ГРКБ не перекроет дивидендные потери.

По нашей оценке, в случае выплаты 75% FCFF вместо 60% EBITDA Русал по итогам 2021 г. недополучит около 1 млрд долл. Однако с точки зрения взаимоотношений с Интерросом комбинация вполне оправдана: Норникель примет сбалансированную с точки зрения денежных поток дивидендную политику, а Русал не столкнется с резким падением монетизации пакета в Норникеле. В итоге стороны избегут обострения акционерного конфликта. На конец 2020 г. чистый долг Русала составил 5,6 млрд долл., и продажа доли в Быстринском ГОКе позволит снизить долговую нагрузку на 10%. Мы позитивно оцениваем получение Русалом пакета акций ГРКБ и подтверждаем целевую цену на уровне 56 руб. с рекомендацией „Покупать“.Сучков Василий

ИК „Велес Капитал“

⚡️ Рубль, РТС, Норникель, Сбер и Газпром ⚡️ ВолноРазбор (30.03.2021)

- 30 марта 2021, 17:52

- |

( Читать дальше )

Главные события прошлой недели

- 30 марта 2021, 16:09

- |

Еженедельный обзор от 30.03.2021

- Изменение индикаторов за прошедшую неделю

- Международные фондовые рынки

- Валютные и товарные рынки

- Глобальные рынки облигаций

- Российский фондовый рынок

- Календарь инвестора

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал