НЛМК

НЛМК - объявляет результаты реализации Стратегии 2017 за период 2014-2017 гг.

- 20 февраля 2018, 11:13

- |

Группа НЛМК объявляет результаты реализации Стратегии 2017 за период 2014-2017 гг.

Цель Стратегии 2017 в $1 млрд годового уровня экономии достигнута:

Cтруктурный годовой эффект на EBITDA составил $1 019 млн

Около $740 млн (более 70%) достигнуто за счет реализации программ операционной эффективности.

Компания ожидает дополнительный эффект в размере около $160 млн в 2018 г. за счет недавно завершенных инвестиционных проектов.

Достигнута полная самообеспеченность ЖРС и окатышами при положительном NPV инвестиционных проектов.

Динамика продаж всех дивизионов Группы опередила рост на соответствующих рынках.

Эффект Стратегии 2017 достигнут за счет следующих факторов:

Лидерство по операционной эффективности

Структурный эффект на EBITDA составил $523 млн в год или 158% от заявленной цели. Снизилась себестоимость производства и выросла производительность:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

НЛМК - чистая прибыль за 2017 г. по МСФО выросла на 55% г/г до 1,45 млрд.

- 20 февраля 2018, 11:10

- |

Ключевые результаты за 12 мес. 2017 г:

Выручка Группы за 12 мес. 2017 составила $10,1 млрд (+32% г/г) на фоне роста средних цен на металлопродукцию, увеличения объемов и роста доли продаж готового проката.

Показатель EBITDA вырос до $2,7 млрд (+37% г/г) на фоне увеличения прибыльности продаж и эффектов реализации Стратегии 2017.

Свободный денежный поток увеличился на $174 млн до $1,27 млрд за счет роста операционного денежного потока (+12% г/г) и умеренного роста инвестиций (+6% г/г).

Чистая прибыль выросла на 55% г/г до 1,45 млрд.

( Читать дальше )

НЛМК - в случае введения ограничений на ввоз стали продажи продукции американского дивизиона могут вырасти

- 19 февраля 2018, 19:28

- |

Введение ограничений на ввоз стали в США может привести к росту цен на сталь, отчего выиграет американский дивизион НЛМК, но проиграют потребители.

Компания:

«Ограничения на импорт стали могут привести к росту и так довольно высоких цен на сталь в США. От этого выиграет НЛМК США, но проиграют потребители, а также может быть спровоцирован рост косвенного импорта металлопродукции в виде изделий, в том числе машин и оборудования».

«Решение по введению пошлин еще не принято, поэтому пока рано давать оценки. Как мы понимаем, для принятия окончательного решения требуется взвешенная оценка последствий для всей экономики в целом, поскольку любое ограничение торговли негативно сказывается на потребителях такой продукции»

Финанз

Выручка НЛМК вырастет на 8%

- 19 февраля 2018, 16:07

- |

Согласно нашим прогнозам, выручка компании вырастет на 8% до 2750 млн долларов. в результате роста объема реализации металлопродукции на 3% кв./кв. до 4.4 млн тонн.ИК «Велес Капитал»

На выручку влияние оказал рост экспортных поставок на фоне сезонного снижения внутреннего спроса. Мы ожидаем, что компания отразит рекордно высокую EBITDA в размере 761 млн долларов, при росте рентабельности EBITDA c 25% в III квартале до 28% в отчетном периоде.

Главным драйверами финансовых показателей̆ послужили цены на металлопродукцию: рост экспортных цен составил 2-8% кв./кв., рост внутренних цен достиг 8-13% кв./кв. Чистая прибыль, согласно нашим ожиданиям, увеличится на 20% кв./кв. до 420 млн долларов.

Мы полагаем, что благоприятная конъюнктура на мировом рынке стали уже заложена в цену акций НЛМК, так как высокие цены на сталь наблюдаются в течение длительного периода, и рынок ждет сильной отчетности от компании.

Мы ожидаем движения котировок акций НЛМК в случае существенного расхождения результатов с рыночным прогнозом.

Флюгер Голубых Фишек 19.02.2018

- 19 февраля 2018, 14:54

- |

Флюгер Голубых Фишек

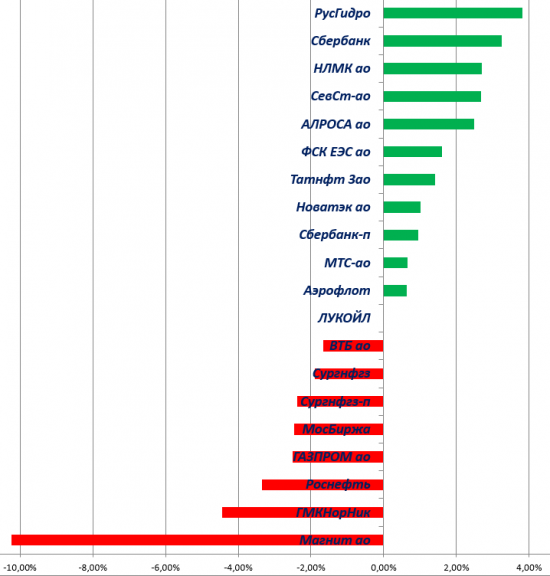

Флюгер снова разделился пополам, причём количество бумаг в зелёной зоне даже немного больше. Но конкретно в лонгах находится только 1/3 от общего количества. Ещё 1/3 в кэше, без позиции, и 1/3 в шортах. Ну прямо как в известной басне Крылова «Лебедь, Рак и Щука», нет сейчас никакого согласия на российском рынке.

Новостными героями прошедшей недели были конечно же Магнит и ГМК «НорНикель». В обоих случаях корпоративные новости негативно повлияли на динамику бумаг. И если в Магните этот движняк был ещё более-менее предсказуемым, по классике ТА после затяжного флэта обычно ожидается продолжение тренда, а не смена, то в ГМК он свалился как снег на голову.

( Читать дальше )

НЛМК отчитается завтра, 20 февраля и проведет телеконференцию

- 19 февраля 2018, 11:02

- |

НЛМК завтра должна опубликовать результаты за 4К17 по МСФО. Мы ожидаем, что EBITDA вырастет на 19% кв/кв (до $771 млн — самый высокий показатель с 2011) благодаря росту объемов продаж и цен реализации стали. Мы ожидаем сезонного снижения свободного денежного потока до $176 млн на фоне роста капзатрат, которые традиционно смещены в сторону 4К, и увеличения оборотного капитала. Поскольку мы считаем снижением FCF временным, мы предполагаем, что НЛМК рекомендует дивиденды в размере $0.6/GDR(доходность 2.3%), что предполагает выплату 200% FCF или 90% чистой прибыли. Напомним, что дивидендная политика НЛМК предполагает выплату 50% чистой прибыли и FCF, если соотношение чистый долг/EBITDA ниже 1.0x, и 30% — если выше. Мы ожидаем ПОЗИТИВНОЙ реакции рынка на результаты. Телеконференция состоится в этот же день в 17:00 по московскому времени (14:00 по лондонскому времени). Номера для набора: +7-495-2131767 (Россия), +44(0)330-3369105 (Великобритания); ID: 1389089.

Цели по акциям

- 14 февраля 2018, 00:39

- |

Набросаю, исходя из текущей технической ситуации, цели и приоритеты по акциям.

- Сбербанк -> район 285-287

- Газпром -> 146-147

- Лукойл -> 4000

- ГМК -> 12000

- Алроса -> мнение прежнее, как и писал в telegram: 92-93. (Закрытие гепа?)

- Северсталь -> 1000

- НЛМК -> покупки в приоритете

- Аэрофлот -> покупки в приоритете. Риски привязывать к локальному минимуму

- ММК -> покупки в приоритете

- Русгидро -> покупки в приоритете. Риски привязывать к локальному минимуму

- Транснефть -> покупки в приоритете. Риски привязывать к локальному минимуму

Подписывайтесь: Telegram, Канал рассылки, Вконтакте, Facebook, Twitter

Средства от SPO Детского мира могут пойти на дивиденды

- 12 февраля 2018, 11:33

- |

В зелёной зоне закрылись акции: «Башнефть» «префы» (+4,3%), «ФосАгро» (+2,7%), АФК «Система» (+2,1%), «Аэрофлот» (+1,8%), «Энел Россия» (+0,7%).

Хуже рынка показали себя металлурги: ММК (-4,2%), НЛМК (-3,5%), Северсталь (-1,2%).

В пятницу стало известно, что Евтушенков допустил продажу 25% «Детского мира» на SPO. Вторичное размещение акций может пройти уже в марте, заявил сегодня Владимир Евтушенков. Привлеченные средства, возможно, пойдут на выплаты по мировому соглашению «Роснефти» и на дивиденды для акционеров компании. Также в пятницу АФК «Система» сообщила, что компания не планирует сокращать вознаграждение акционеров и менять дивидендную политику. В связи с вышеперечисленным акции компании выросли на 2,1%.Баженов Дмитрий

«КИТ Финанс Брокер»

Доходность на акцию Системы составит около 9,8%

- 09 февраля 2018, 20:59

- |

Удвоение индекса волатильности VIX еще в понедельник спровоцировало падение на американских площадках, сильно взбаламутило настроения на всех фондовых рынках, включая сырьевые. Помимо технических факторов аналитики в качестве аргументов привели опасения по поводу ускорения инфляции в США и ужесточения денежной политики ФРС, чем только подогрели возникшую панику.

Глобальные инвесторы резко переключились в режим «risk-off», выбрав в качестве тихой гавани американские казначейские облигации, доходности которых подскочили выше 2,8%, впервые с апреля 2014 года. Безусловно, спрос на все рисковые активы упал, вызвав оттоки из фондов, ориентированных на Россию. Это обусловлено еще и тем, что нефть откатилась до уровней $64,2 за баррель Brent спот, снизив энтузиазм в отношении отечественных активов.

( Читать дальше )

Бумаги НЛМК завершают восходящий тренд

- 02 февраля 2018, 17:05

- |

Среди лидеров роста можно отметить акции «Медиахолдинга» (+2,02%) а также котировки «М. Видео» (+1,56%). Наибольшее снижение можно наблюдать по акциям НЛМК (-3,09%) и бумагам «ФосАгро» (-2,03%).Кожухова Елена

Акции НЛМК на дневном графике демонстрируют склонность к снижению. Технические индикаторы при этом говорят о завершении восходящего тренда с двумя наиболее вероятными сценариями – переход к боковому движению или же к снижению. Закрепление ниже поддержки 145 руб будет говорить об опасности падения к 140 руб и ниже. Недельный график также говорит о затухании восходящего тренда и не исключает «медвежьего» сценария.

«Велес Брокер»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал