НДПИ

Увеличение налогового бремени может оказать дополнительное давление на Алроса - Атон

- 12 декабря 2022, 11:33

- |

Как сообщает Коммерсантъ со ссылкой на заявление Минфина РФ от 9 декабря, правительство намерено повысить НДПИ для АЛРОСА на 19 млрд руб. в 1К23. Действие поправки в Налоговый кодекс ограничивается только компаниями, доля государства в которых составляет не менее 33%. Таким образом, поправка коснется только АЛРОСА.

По нашему мнению, увеличение налогового бремени может оказать дополнительное давление на компанию. Остается не совсем ясным, составляет ли 19 млрд руб. всю величину, на которую планируется увеличить сумму налога или это та часть, которая приходится на федеральный бюджет. В 2021 EBITDA АЛРОСА составила 139.5 млрд руб. — указанная сумма повышения составляет примерно 14% этой величины. В настоящее время у нас нет официального рейтинга по АЛРОСА.Атон

- комментировать

- 152

- Комментарии ( 0 )

Аналитики считают, что НДПИ для Алросы будет повышен не на 19 млрд, а на 41 млрд руб, и про дивиденды можно забыть - Коммерсант

- 12 декабря 2022, 09:12

- |

Ранее 100% НДПИ уходило в бюджет Якутии.

Коммерсант пишет:

По мнению аналитиков, заявления Минфина можно трактовать и так, что 19 млрд руб.— это поступления только в федеральный бюджет, а весь рост НДПИ тогда составит 41 млрд руб. В таком случае компания, видимо, не будет выплачивать дивиденды за 2022 год.

Аналитики «Синары» считают, что 19 млрд руб — это 30-40% свободного денежного потока компании за 2022 год.

«Мои Инвестиции» считают, что FCF Алросы составит в 2022 году составит 58 млрд руб, а общее повышение налога составит 41 млрд руб.

"Ренессанс Капитал" говорит, что ставка налога вырастет для Алросы с 8% до 14-15%, что выше золотых компаний и Норникеля, возможны прецеденты в нефтегазовой сфере.

https://www.kommersant.ru/doc/5719100

Вероятность выплаты дивидендов Алроса снизилась - Синара

- 09 декабря 2022, 18:58

- |

Одновременно были приняты правительственные поправки в Бюджетный кодекс РФ, которые временно, на два месяца, перераспределяют действующее зачисление НДПИ от добычи алмазов: cейчас 100% НДПИ идет в региональные бюджеты, а после внесения изменений 46% от НДПИ пойдут в федеральный бюджет, 54% — в бюджет Республики Саха (Якутия).

Как мы и ожидали, реализовался негативный для миноритарных акционеров компании сценарий, при котором вместо выплаты дивидендов за 2022 г. компании придется уплачивать дополнительный разовый НДПИ (как было в случае с Газпромом). По нашим расчетам, 19 млрд руб. дополнительного НДПИ составляют порядка 30–40% от FCF компании в 2022 г и серьезно снижают базу для выплаты дивидендов в будущем. В последний раз АЛРОСА выплачивала дивиденды по итогам 1П21.

После появления новостей акции компании упали в цене на 4,5% на Московской Бирже и, скорее всего, останутся под давлением в среднесрочной перспективе из-за снижения вероятности выплаты дивидендов.Синара ИБ

📉Акции Алроса падают на 3,7% до минимума за 2 месяца на повышении НДПИ

- 09 декабря 2022, 14:56

- |

Акции упали на 3,5% до нового минимума с 10 октября.

Чистая прибыль компании в 2021 году составила 91 млрд рублей.

Новость говорит о том, что дивидендов от Алросы ждать не стоит.

Акции Алросы, дневной график:

Производители олова будут платить НДПИ 28% с 1 января 2023 года; льготу действующую с 2013 года хотят отменить

- 06 декабря 2022, 09:24

- |

Ее хотят отменить.

Закон был внесен в Госдуму 2 декабря.

Налог НДПИ составит 28%.

Компании, разрабатывающие месторождения с низким уровнем выработанности (менее 1%), смогут претендовать на налоговый вычет.

Аналитики отмечают, что структуры Русолово, являются резидентами ОЭЗ, что уже предполагает различные налоговые льготы, а также нулевой НДПИ на 10 лет.

https://www.vedomosti.ru/business/articles/2022/12/06/953862-proizvoditelyam-olova-v-rossii-vvedut-nalog

Подписано увеличение налоговой нагрузки на газовую и нефтяную отрасли в 2023-2025.

- 21 ноября 2022, 15:31

- |

— Предусмотрено повышение с 20% до 34% налога на прибыль для экспортеров сжиженного природного газа и повышение поступлений от НДПИ с нефтяников и угледобывающих компаний.

— Отдельно у«Газпрома» изымается 1,8 трлн рублей.

Пользуясь случаем передаю привет всем держателям Газпрома «до пятисот за акцию».

Остальным — бегите оттуда… там все.

ОПРОС. Возможно ли введение налога по отраслям (как спец. НДПИ), например, на банки?

- 11 ноября 2022, 01:50

- |

ОПРОС. Возможно ли введение налога по отраслям (как спец. НДПИ), например, на банки?

Про рост сегодня. Общее между ростом Сбербанка и ростом S&P 500. И в США выходной

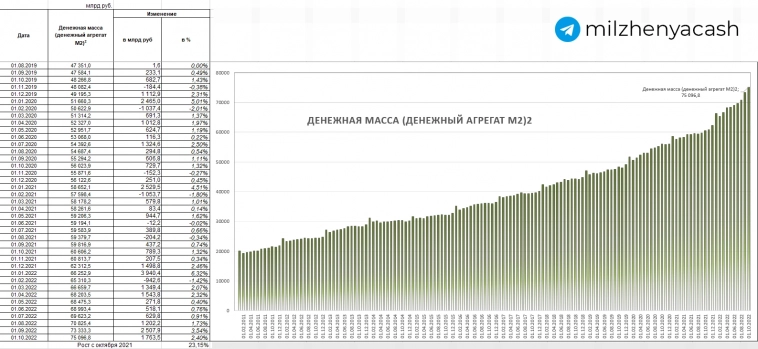

Изменение денежной массы за сентябрь 2022 г.

- 03 ноября 2022, 14:44

- |

Проанализировал данные с сайта ЦБ РФ по денежной массе М2.

В сентябре М2 увеличилась на 2,4%. За последний год рост составил 23,15%.

За сентябрь интересно посмотреть на изменение количества наличных и безналичных денег в обращении.

Наличные денежные средства увеличились на 2,7%. В феврале 2022 года это изменение составляло 4,6%. Безналичные средства уменьшились в сентябре на 0,6% (1,1% в феврале).

Или правительство увеличивает налоги, или увеличивает денежную массу. Во втором случае будет инфляция, поэтому не ожидаю снижение ключевой ставки.

( Читать дальше )

Власти ищут решение проблемы разбалансировки экспорта и импорта (голландской болезни)

- 21 октября 2022, 09:46

- |

Власти России начали обсуждать меры для предотвращения в будущем так называемой «голландской болезни» — под ней подразумевается резкое укрепление национальной валюты за счет бурного роста экспорта товаров одной доминирующей отрасли. Резкое снижение ввоза товаров в страну требует приведения экспорта в баланс с импортом. Власти могут пойти на ограничение сырьевого экспорта, сказал один из источников, в том числе экспорта газа. Эксперты отмечают, что поставки газа уже ограничены через ГТС Украины и остановлены по Северному потоку.

Импорт России резко упал после введения санкций и ухода из страны зарубежных компаний в ответ на начало российской «пециальной военной операции. Валютную выручку приносит экспорт, в первую очередь торговля энергоресурсами: нефтью и газом. Из-за большого предложения валюты укрепился курс рубля. Федеральный чиновник отметил в беседе с РБК, что проблема в целом состоит в том, что экспорт и импорт нужно приводить в соответствие друг с другом. Другой чиновник и финансист сказали, что ситуация в экономике искажена прежде всего резким снижением импорта и далека от классической «голландской болезни».

www.rbc.ru/economics/21/10/2022/635116dd9a79476a2f12d779

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал