Мтс-банк

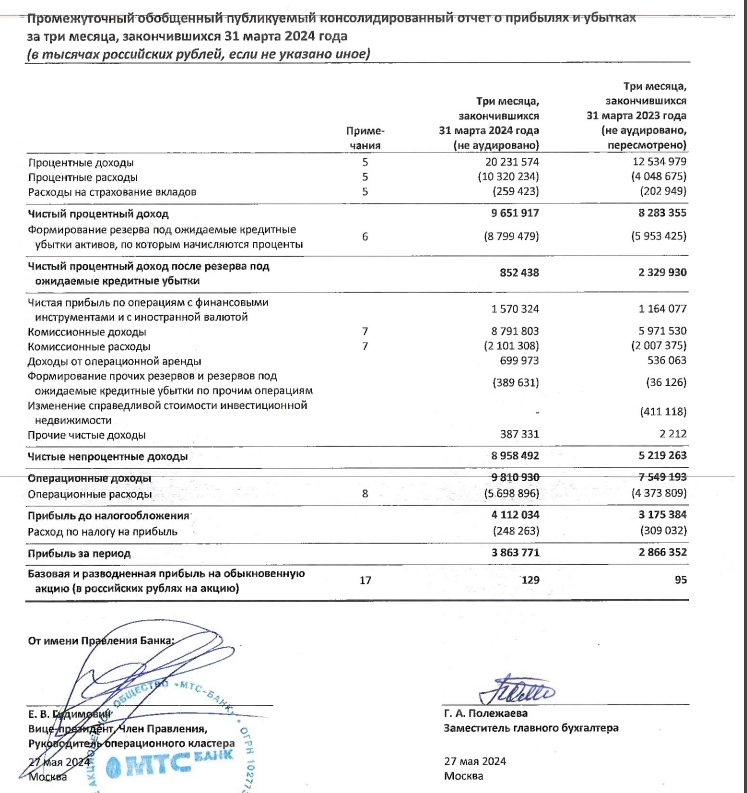

Чистая прибыль МТС Банка по МСФО за 1 квартал 2024 г. выросла на 35%, до 3,9 млрд рублей

- 27 мая 2024, 10:05

- |

МТС-банк в первом квартале 2024 года увеличил чистую прибыль по МСФО на 35% — до 3,9 млрд рублей по сравнению с 2,9 млрд рублей годом ранее, говорится в сообщении банка.

Рентабельность собственного капитала в январе-марте текущего года выросла до 21,12% с 18,9% за аналогичный период 2023 года.

Благодаря росту комиссионных и процентных доходов банк нарастил операционные доходы до создания резервов на 40%. В результате чистая прибыль достигла 3,9 млрд рублей, увеличившись на 35% год к году. Ключевые задачи текущего года — запуск новых высокоприбыльных кредитных продуктов, оптимизация стоимости фондирования за счет развития ежедневного банкинга, а также дальнейшее повышение эффективности использования капитала

Чистые процентные доходы банка в I квартале 2024 года выросли на 16,5% — до 9,7 млрд рублей, чистые комиссионные доходы — на 68,8% — до 6,7 млрд рублей.

www.e-disclosure.ru/portal/files.aspx?id=1285&type=4

- комментировать

- 189

- Комментарии ( 0 )

Большая подборка дивидендных новостей этой недели

- 26 мая 2024, 16:00

- |

Акционеры ТМК утвердили дивиденды за 2023 г.

В размере 9,51 руб. на акцию. Текущая дивидендная доходность составляет 4,35%. Дата закрытия реестра назначена на 4 июня 2024 г.

Рекомендовали дивиденды НКХП за 4 кв. 2023 г.

В размере 6,93 руб. на акцию. Текущая дивидендная доходность составляет 0,69%. Дата закрытия реестра назначена на 12 июля 2024 г.

Рекомендовали дивиденды Ленэнерго за 2023 г.

Дивиденд на обык-ю акцию: 0,4249 руб. Дивидендная доходность: 2,02%.

Дивиденд на прив-ю акцию: 22,2453 руб. Дивидендная доходность: 10,09%.

Дата закрытия реестра назначена на 2 июля 2024 г.

Рекомендовали дивиденды Совкомбанка за 2023 г.

В размере 1,14 руб. на акцию. Текущая дивидендная доходность составляет 6,26%. Дата закрытия реестра назначена на 8 июля 2024 г.

Рекомендовали дивиденды Россети Волга за 2023 г.

В размере 0,0062 руб. на акцию. Текущая дивидендная доходность составляет 8,73%. Дата закрытия реестра назначена на 4 июля 2024 г.

( Читать дальше )

СД МТС-Банка рекомендовал акционерам отказаться от дивидендов за 2023г

- 25 мая 2024, 12:27

- |

Решения совета директоров (наблюдательного совета)

Рекомендовать годовому Общему собранию акционеров ПАО «МТС-Банк» принять следующие решения: Дивиденды по результатам 2023 года не объявлять и не выплачивать.

Дата проведения собрания акционеров: 25 июня 2024 года.

www.e-disclosure.ru/portal/event.aspx?EventId=GoAsHWDglkq08OgdS7qMkA-B-B

МТС-Банк - Не выплачивать дивиденды за 2023 год

- 24 мая 2024, 21:54

- |

МТС-Банк – Дивидендная история

Период * Объявлены * Реестр дата * Обыкн.акц. * Прив.акц.

2023 год * 24.05.2024 ************ не платить ** не платить

2022 год * 30.06.2023 ************ не платить ** не платить

2021 год * 04.07.2022 ************ не платить ** не платить

2020 год * 01.07.2021 ************ не платить ** не платить

2019 год * 30.06.2020 ************ не платить ** не платить

www.e-disclosure.ru/portal/company.aspx?id=1285

( Читать дальше )

IPO МТС-Банка: итоги

- 24 мая 2024, 13:37

- |

Прошедшее перед майскими праздниками IPO МТС-Банка – хороший пример для анализа того, насколько успешными могут быть результаты размещения, в чем секрет ажиотажа, как ведут себя бумаги после выхода на рынок и какие риски все-таки могут возникнуть у их владельцев.

Благодаря рекордному спросу, в 15 раз превысившему предложение, МТС-Банку удалось разместить свои бумаги по верхней границе ценового диапазона – 2 500 руб. за акцию и привлечь 11,5 млрд руб. Капитализация банка при этом была оценена в 86,6 млрд. Free-float по результатам IPO составил около 13,3%, а бумаги стали одними из самых популярных в Индексе IPO: в апреле, по данным МосБиржи, на них пришлось 9,6% портфелей частных инвесторов. Общая аллокация на розничных покупателей по итогам размещения – около 5 млрд руб., на институциональных – 6,5 млрд.

В первый день торгов акции в моменте подскочили на 10% от цены IPO – до 2 750 руб., но по итогам торгов рост замедлился, а потом и вовсе сошел «на нет». Вчера в течение торгов бумаги опускались ниже стартовой отметки в 2 500 руб., но падение было достаточно быстро ликвидировано. Пока еще опасаться нечего: в рамках IPO структурирован механизм поддержания цены до 15% от базового размещения. Он будет действовать до 26 мая, а затем бумаги отправятся в свободное плавание.

( Читать дальше )

🔺МТС Банк после IPO: От хайпа к реальности - удержится ли на высоте?

- 24 мая 2024, 12:45

- |

Новый выпуск любимого подкаста от инвест-команды «Fond&Flow»! 🟥 #23. За чашкой чая...

Помните как на канале я разбирал IPO МТС Банка?

Если вспомнить, писал:

- "Ребята, МТС Банк выходит на биржу с ценником выше, чем у основных конкурентов"

- «Из-за такого хайпа IPO может вначале пойти на вверх (+10-15%)»

Те кто читал разбор IPO в моем канале, молодцы заработали, а для остальных..

Цифры = не лгут

( Читать дальше )

Результаты банков за 1 квартал. Ищем лучший банк в секторе

- 23 мая 2024, 10:33

- |

Банки в 1-ом квартале остались прибыльны, чистая прибыль пока держится на уровне 2023 года. Данные по сектору:

( Читать дальше )

🐹МТС Банк. MBNK

- 22 мая 2024, 17:45

- |

🥜Не давно публиковал эту идею, сейчас идея ещё более укрепилась именно в спекулятивном смысле.

🥜Состряпалась стабилизация, что даёт более сильную поддержку.

🥜Среднесрочно ничего не поменялось, бумага интересная, а цена — верхняя граница ipo. Компания крепкая и перспективная!

🐹Заходите к Хомяку в гости, поторгуем вместе: t.me/+Vr8g1Fj1MZhkN2Iy

Не является индивидуальной инвестиционной рекомендацией.

✅ МТС Банк: неоправданно дешев?

- 17 мая 2024, 17:41

- |

Заметное событие для инвесторов МТС Банка ($MBNK) – компания раскрыла ключевые показатели за 4 месяца 2024 года по РСБУ.

Чистая прибыль за январь-апрель 2024 года составила 5,1 млрд рублей, что на целых 39% выше аналогичного периода прошлого года. Особенно хорошим был апрель – получено 1,4 млрд рублей прибыли ❗️

👍 Компания продолжает демонстрировать устойчивый рост ключевых операционных и финансовых показателей.

Операционный доход за отчетный период вырос до 28 млрд рублей, что более чем на 30% выше показателя аналогичного периода 2023 года.

Кредитный портфель физических лиц на 1 мая 2024 года составил 363 млрд рублей (+32% год-к-году), с начала 2024 года рост составил 6%. Наибольший рост наблюдался в сегментах потребительских кредитов и кредитных карт.

Средства, привлеченные на недавнем IPO способствовали увеличению регуляторного капитала до 85,3 млрд рублей (рост на 24% с начала 2024 года)

Норматив достаточности собственного капитала банка (Н1.0) вырос с начала 2024 года до уровня 10,8% (при нормативном значении “не менее 8%”).

( Читать дальше )

🏦 МТС банк: хорошие итоги 4 месяцев

- 17 мая 2024, 15:23

- |

В конце апреля МТС банк вышел на IPO, спрос на акции тогда достиг отметки 168 млрд руб. при объеме размещения на 11,5 млрд руб. А сегодня компания представила первые цифры по РСБУ в публичном статусе — итоги января — апреля текущего года. В этом посте проанализируем полученные результаты и попробуем оценить среднесрочные перспективы бизнеса.

📈 Учитывая, что в основу бизнес-модели банка входит розничное кредитование, посмотрим, как себя чувствует кредитный портфель физических лиц. И здесь все неплохо, рост на 32% г/г до 363 млрд руб. Ключевым драйвером такой динамики остаются потребительские кредиты и кредитные карты.

☝️ Также отмечу, что средства, привлеченные в рамках IPO, на эти результаты влияния не оказывали. Эффект от них мы увидим только в будущих периодах.

📈 Регуляторный капитал вырос на 24% с начала текущего года и превысил85 млрд руб. Вот на этот рост привлеченные средства от размещения акций эффект оказали. Норматив достаточности капитала (без учета бессрочных субордов), который важен для оценок перспектив роста банка, находится на высоком уровне. На 1 мая 2024 года показатель составил 10,8% при минимальном нормативном значении в 8%. С учетом прихода средств от субордов в регуляторный капитал, норматив увеличится еще сильнее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал