Мсфо

Кузбасская Топливная Компания (КТК): отчёт блестящий, но есть нюанс

- 20 февраля 2019, 19:10

- |

По мотивам поста

После того, как я вчера в очередной раз сократил свою долю в акциях Распадской, на первом месте по доле в моём портфеле вновь оказались бумаги Кузбасской Топливной Компании, которая сегодня как раз отчиталась по МСФО за 2018 год. Глядеть на эту отчётность как и всегда – одно удовольствие, поэтому обязательно загляните в неё, не лишайте себя этого удовольствия:

Производственные показатели компании вновь выше всяческих похвал, а самое главное – они продолжают ускоряться из квартала в квартал! По итогам 2018 года производство угля выросло на 18% до 15,7 млн тонн, а реализация угля и вовсе прибавила более чем на треть до 16,3 млн тонн. Несмотря на то, что поставленный в начале года план добыть 15,9 млн тонн угля (я помню!) осуществить не удалось буквально чуть-чуть, это нисколько не омрачает итоговую картину. На мой субъективный взгляд куда лучше ставить такие амбициозные планы и немного не дотягивать до них, нежели как в случае со многими гос.компаниями быть очень осторожными в своих прогнозах и потом радостно рапортовать о перевыполнении плана (разумеется, получая после этого премии). Что-то я отвлёкся…

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

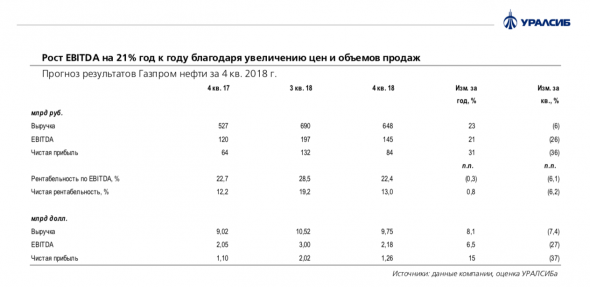

Газпром нефть: ожидаем роста выручки и EBITDA год к году более чем на 20%

- 20 февраля 2019, 13:16

- |

Рост выручки год к году превысит рост цены нефти. Цена Urals снизилась квартал к кварталу на 9% до 67 долл./барр., а в рублевом выражении – на 8% до 4,47 тыс. руб./барр. Цена Urals за вычетом экспортной пошлины опустилась в долларах на 14% до 48 долл./барр., а в рублевом выражении – на 13% до 3,19 тыс. руб./барр. Рост чистой экспортной цены год к году составил 1% в долларах и 15% в рублях, но мы ожидаем более высокого роста выручки компании – на 8% в долларах и на 23% в рублях год к году.

( Читать дальше )

НОВАТЭК: прогноз результатов за 4 кв. 2018 г. по МСФО

- 19 февраля 2019, 13:24

- |

По нашей оценке, EBITDA выросла на 3% год к году в долларах. В среду, 20 февраля, НОВАТЭК представит отчетность за 4 кв. 2018 г. по МСФО. Мы оцениваем выручку за отчетный период в размере 237 млрд руб. (3,57 млрд долл.), плюс 40% год к году и 8% квартал к кварталу. EBITDA, по нашим оценкам, увеличится на 17% год к году до примерно 65 млрд руб. (0,98 млрд долл.), но снизится на 8% квартал к кварталу. В пересчете на доллары изменение EBITDA составит плюс 3% год к году и минус 9% квартал к кварталу. Чистая прибыль, как мы ожидаем, сократится соответственно на 12% и на 39% до 39 млрд руб. (0,59 млрд долл.).

Цена на жидкие углеводороды снизилась квартал к кварталу. В 4 кв. была запущена третья технологическая линия производства СПГ в рамках проекта «Ямал СПГ», и в декабре завод вышел на полную проектную мощность производства – 16,5 млн т/г. НОВАТЭК приобретает сжиженный газ у «Ямал СПГ» и реализует его на международных рынках. Эти продажи включаются в выручку НОВАТЭКа, но почти не отражаются на EBITDA компании (при этом доля в прибыли «Ямал СПГ» влияет на чистую прибыль НОВАТЭКа). По нашим расчетам, основанным на предварительных операционных данных за 4 кв. 2018 г., добыча газа компанией, включая «Ямал СПГ», выросла на 15% год к году до 18,5 млрд куб. м, а жидких углеводородов – на 2% до 3 млн т. Однако на выручку от продажи жидких углеводородов и СПГ негативно повлияло снижение цен на нефть квартал к кварталу. Цена Urals снизилась в рублевом выражении на 8% квартал к кварталу до 4,47 тыс. руб./барр., а за вычетом экспортной пошлины – на 13% до 3,19 тыс. руб./барр. Кроме того, на результате «Ямал СПГ» отрицательно отразилось ослабление рубля к евро и доллару в течение 4 кв. 2018 г.

( Читать дальше )

Полюс: финансовые показатели по МСФО улучшились

- 12 февраля 2019, 11:39

- |

Рост выручки и прибыли год к году... ПАО «Полюс» вчера опубликовало хорошую финансовую отчетность за 4 кв. и весь 2018 г. по МСФО, которая оказалась близка к ожиданиям рынка по EBITDA и выручке. Так, выручка выросла на 4% год к году до 774 млн долл., а EBITDA – также на 4% до 484 млн долл., при этом рентабельность по EBITDA осталась на впечатляюще высоком уровне 63%, на 1 п.п. превысив консенсус-прогноз. Чистая прибыль увеличилась в отчетном периоде год к году на 20% до 291 млн долл., выручка – на 7% до 2,9 млрд долл., EBITDA – на 9,6% до 1,9 млрд долл., чистая прибыль выросла почти на треть до 1,4 млрд долл.

… благодаря увеличению производства и объема продаж. В 4 кв. компания увеличила объем производства золота на 10% год к году до 640 тыс. унций. Объем продаж золота вырос за год на 8% до 644 тыс. унций. Увеличение объемов реализации даже при сокращении на 4% год к году средней цены золота до 1 229 долл./унция обеспечило компании рост выручки. В 2018 г. объем добычи золота вырос на 13% до 2,440 млн унций, а реализовано было за год 2,333 млн унций при средней цене 1 263 долл./унция, что примерно соответствует средней цене за 2017 г. Общие денежные затраты компании (ТСС) в 4 кв. 2018 г. увеличились до 331 долл./унция против 324 долл./унция в 4 кв. 2017 г. Совокупные денежные затраты на производство и поддержание (AISC) за 4 кв. сократились на 4% относительно уровня годичной давности до 634 долл./унция. Сокращение AISC в целом за год составило 1% до 605 долл./унция, а ТСС – 4% до 348 долл./унция. Снижение затрат позволило компании повысить рентабельность по EBITDA на 1 п.п. до 64% в 2018 г.

( Читать дальше )

ЕвроХим постепенно выходит из капиталоемкой фазы - Sberbank CIB

- 08 февраля 2019, 15:41

- |

Скорректированная EBITDA составила $0,4 млрд при рентабельности 28%. Ценовая конъюнктура рынка в 4К18 была благоприятной: ключевые виды удобрений подорожали на 15-20% по сравнению с 4К17; поддержку рынку азотных удобрений оказали ограничения на экспорт из Ирана, тогда как на рынки фосфатных и калийных удобрений положительное влияние оказал дефицит предложения на фоне высокого спроса в ключевых регионах. При этом в 2П18 «ЕвроХим» столкнулся с определенными сложностями с поставками в Европу (на основном направлении экспорта) вследствие низкого уровня воды в речной системе региона, и в результате часть поставок была перенесена на 1К19.

Отложенные поставки и стратегическое решение расширить сеть дистрибуции в Латинской и Северной Америке способствовали накоплению товарных запасов на сумму $0,2 млрд и оказали давление на денежные потоки. В 4К18 капиталовложения выросли до $0,32 млрд, а свободные денежные потоки ушли в минус на $0,2 млрд. Чистый долг увеличился до $4,0 млрд, но соотношение чистого долга и EBITDA оставалось практически неизменным на уровне 2,6. Краткосрочный долг компании на конец года составил $0,6 млрд. По некоторым сообщениям, компания рассматривает возможность рефинансирования своего краткосрочного долга (или префинансирования обязательств с погашением в 2020-2021 годах) с использованием инструментов публичного долга.

( Читать дальше )

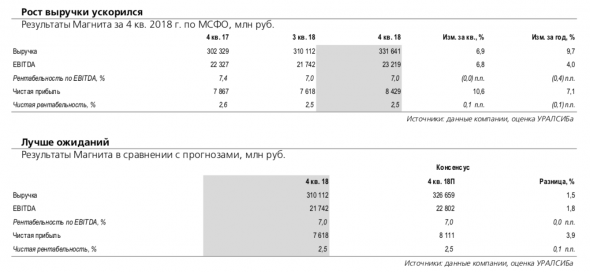

Магнит: лучше ожиданий

- 08 февраля 2019, 13:18

- |

Сопоставимые продажи вернулись к росту. Сопоставимые продажи Магнита в 4 кв. 2018 г. возобновили рост, увеличившись на 0,6% (против снижения на 2,0% в предыдущем квартале), при росте среднего чека на 3,7% и падении трафика на 3,0%. Валовая прибыль увеличилась на 8,0% до 78,7 млрд руб. (1,2 млрд долл.), что предполагает снижение валовой маржи на 0,4 п.п. до 23,7%. Торговая сеть Магнита за 4 кв. выросла на 957 магазинов до 18 399, в том числе 13 427 магазинов шаговой доступности, 467 супермаркетов и 4 505 косметических магазинов. Общая торговая площадь увеличилась на 11,6% до 6 424 тыс. кв. м.

( Читать дальше )

НЛМК: рентабельность под давлением

- 08 февраля 2019, 11:30

- |

EBITDA сократилась на 17% квартал к кварталу. Группа НЛМК опубликовала консолидированную отчетность за 4 кв. 2018 г. по МСФО, которая оказалась на уровне консенсус-прогноза в части выручки и EBITDA. Эти показатели снизились квартал к кварталу на 4% и 17% до 3,0 и 0,85 млрд долл. соответственно, а рентабельность по EBITDA сократилась на 4 п.п. до 28%, а чистая прибыль – на 11% до 646 млн долл. Долговая нагрузка компании остается низкой: Чистый долг/EBITDA за 12 мес. составил 0,25, практически не изменившись по сравнению с предыдущим кварталом.

Рентабельность под давлением. На снижение выручки в 4 кв. повлияло как падение цен на стальную продукцию, так и рост доли полуфабрикатов в структуре продаж. Снижению EBITDA, помимо снижения выручки, способствовало сокращение спредов между ценами реализации продукции и ценами на металлургическое сырье. Свободный денежный поток сократился на 21% до 502 млн долл. как следствие роста капитальных затрат и снижения операционного денежного потока.

( Читать дальше )

Результаты ММК за 4 кв. 2018 г. по МСФО: снижение основных показателей

- 08 февраля 2019, 11:20

- |

EBITDA сократилась на 20% квартал к кварталу. Вчера Магнитогорский металлургический комбинат (ММК) опубликовал консолидированные результаты за 4 кв. 2018 г. по МСФО, которые оказались на уровне рыночных ожиданий по EBITDA и на 3% выше консенсус-прогноза по выручке. Так, выручка и EBITDA снизились соответственно на 6% и 20% (здесь и далее – квартал к кварталу) до 1 962 и 537 млн долл., а рентабельность по EBITDA – на 4,7 п.п. до 27%. Чистая прибыль сократилась на 39% до 245 млн долл. Среди факторов, оказавших влияние на прибыль, – прибыль от изменения валютных курсов (39 млн долл.), обесценение сегмента «Сталь Турция» (258 млн долл.) и восстановление резерва под обесценение по сегменту «Сталь Россия» на 256 млн долл. По итогам 4 кв. 2018 г. денежные средства на балансе превышали долговые обязательства.

Снижение объемов продаж и цен реализации привело к уменьшению выручки. Снижение объемов продаж и цен реализации негативно повлияло на выручку в 4 кв. Средняя цена реализации за отчетный квартал упала к уровню прошлого квартала на 5%, отражая динамику мировых цен на стальную продукцию.

( Читать дальше )

Северсталь: свободный денежный поток за 4 кв. 2018 г. сократился

- 06 февраля 2019, 12:41

- |

Прибыль выросла на 27% квартал к кварталу. Вчера Северсталь опубликовала консолидированные финансовые результаты за 4 кв. 2018 г. по МСФО, которые оказались немного лучше консенсус-прогноза по EBITDA. В 4 кв. выручка выросла на 1,1% до 2,1 млрд долл., EBITDA – на 3,4% до 794 млн долл., рентабельность по EBITDA – на 0,9 п.п. до 38%. Чистая прибыль увеличилась на 27% до 578 млн долл., при этом неденежный убыток от курсовых разниц составил 165 млн долл., а восстановление обесценения – 68 млн долл. За 12 мес. 2018 г. выручка, EBITDA и чистая прибыль прибавили 9%, 22% и 51% соответственно.

Снижение свободного денежного потока из-за роста капзатрат и увеличения оборотного капитала. Дивизион «Северсталь Ресурсы» показал лучшую динамику основных показателей по сравнению со стальным дивизионом. Общий долг по итогам квартала уменьшился на 2% до 1,46 млрд долл., тогда как чистый долг вырос до 1,2 млрд долл. на конец 2018 г. (3 кв. 2018 г. – 438 млн долл.) отчасти из-за выплаты дивидендов в 4 кв. 2018 г. При этом

( Читать дальше )

Московская биржа: ожидаемое сезонное снижение объема торгов в январе

- 05 февраля 2019, 14:03

- |

Вчера Московская биржа представила данные об объеме торгов за январь. Общий объем ожидаемо снизился за месяц – на 19%, как и в январе 2018 г. Сезонные факторы оказали давление и на среднедневной объем торгов, сократившийся на 15% месяц к месяцу. При этом акции были в небольшом плюсе (на 1%), остальные же сегменты показали снижение в диапазоне от 9% (облигации за вычетом однодневных бумаг и валютный рынок) до 35% (репо с корзиной ценных бумаг – как обычно, репо с Федеральным казначейством является волатильной категорией).

Год к году динамика остается почти нейтральной. Год к году общий объем прибавил 2% (третий месяц динамика остается близкой к нулю). Что касается комиссионного дохода, на результате должно сказаться уменьшение объемов в акциях и облигациях (сегменты с более высокими тарифами) на 8–10% год к году. С другой стороны, денежный рынок, который приносит около четверти всех комиссий, по объему торгов вырос на 2% относительно уровня годичной давности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал