Мсфо

Минфин разъяснил особенности составления консолидированной отчетности в 2020 г

- 10 июля 2020, 09:11

- |

В соответствии с МСФО (IAS) при подготовке финансовой отчетности руководство должно оценить способность организации продолжать деятельность непрерывно и то, является ли допущение о непрерывности деятельности обоснованным.

Информация, раскрываемая о риске ликвидности, должна отражать любые значительные изменения состояния ликвидности, обусловленные пандемией. В частности, дополнительные раскрытия могут понадобиться, если пандемия или меры по ее сдерживанию повлияли на уровень денежных поступлений от продаж или доступность денежных средств из других источников (на доступность банковских кредитов, возможность факторинга дебиторской задолженности или получения другого финансирования).

источник

- комментировать

- Комментарии ( 0 )

Российский компании, которые отчитываются по МСФО 2 раза в год а не четыре

- 22 июня 2020, 16:26

- |

Примерно из 90 компаний с самыми ликвидными акциями 24 компании отчитываются только дважды в год. Поэтому они не представили консолидированную отчетность за 1 квартал.

Это:

Металлургия

👉Полиметалл

👉ГМК

👉Русал

👉ENPL

👉ЧТПЗ

👉Распадская

👉ВСМПО

👉Селигдар

Строители:

👉ЛСР

👉Эталон

👉ПИК

👉Инград

👉Мостотрест

Ритейл:

👉Мвидео

👉Лента

👉Аптеки 36,6

👉Обувь России

( Читать дальше )

В чем основная разница между отчетностью по МСФО и РСБУ ?

- 16 июня 2020, 17:02

- |

Кто в теме подскажите, какой отчетности стоит больше верить? Почему иногда происходит такая большая разница? Какая польза от такой системы?

АЛРОСА: лучшее конечно впереди

- 07 июня 2020, 15:21

- |

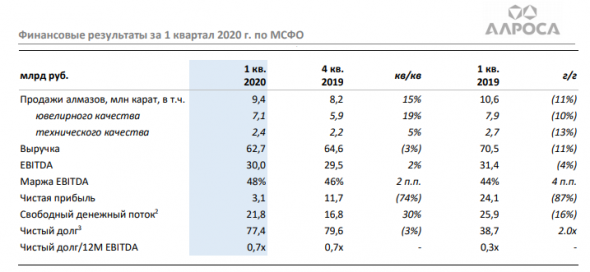

АЛРОСА опубликовала финансовые результаты по МСФО за 1 кв. 2020 года:

✔️ На фоне слабых продаж и сложной коронавирусной ситуации в мире вряд ли кого-то удивило падение фин.показателей компании по всем фронтам. Выручка снизилась на 11% (г/г) до 63 млрд рублей, дополнительно получив давление в виде падения цен на алмазно-бриллиантовую продукцию и доходов от госсубсидий, в результате чего показатель EBITDA не досчитался 4% по сравнению с прошлым годом, а чистая прибыль рухнула на 87% до 3,1 млрд рублей.

( Читать дальше )

ТМК: публичного будущего у компании нет?

- 23 мая 2020, 00:20

- |

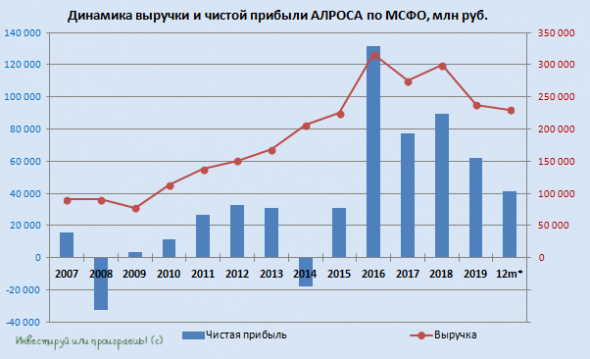

ТМК отчиталась об операционных и финансовых результатах своей деятельности в 1 кв. 2020 года:

После того, как компания, наконец, благополучно завершила сделку по продаже своей американской дочки, вполне резонно, что операционные результаты в официальном пресс-релизе представлены без учёта Американского дивизиона. Хотя даже это не уберегло их от снижения: общий объём отгрузки труб снизился на 5% (г/г) до 727 тыс. тонн, главным образом из-за снижения отгрузки бесшовных труб в Российском и Европейском дивизионах, что объясняется неблагоприятной экономической обстановкой и волатильностью цен на нефть в отчётном периоде. Во 2 кв. 2020 года компания ожидает возможное изменение ситуации в лучшую сторону (на российском рынке нефтегазовых труб), но лично я этот оптимизм не разделяю и жду более затяжного кризиса.

( Читать дальше )

События предстоящей недели

- 17 мая 2020, 21:27

- |

Оставлю здесь события предстоящей неделе по дивидендам и отчетности

- Walgreens купить до 18 мая 2020 — 0,4575 $ — 1,1%

- Microsoft купить до 19 мая 2020 — 0,51 $ — 0,27%

- Johnson & Johnson купить до 21 мая 2020 — 1,01 $ — 0,68%

- Норникель купить до 21 мая 2020 — 557,2 ₽ — 2,77%

- Тинькофф Банк купить до 26 мая 2020 - 0,14 $ — 0,96%

18.05.20 |

Фин отчетность «Русагро» по МСФО за 1 квартал 2020 года |

( Читать дальше )

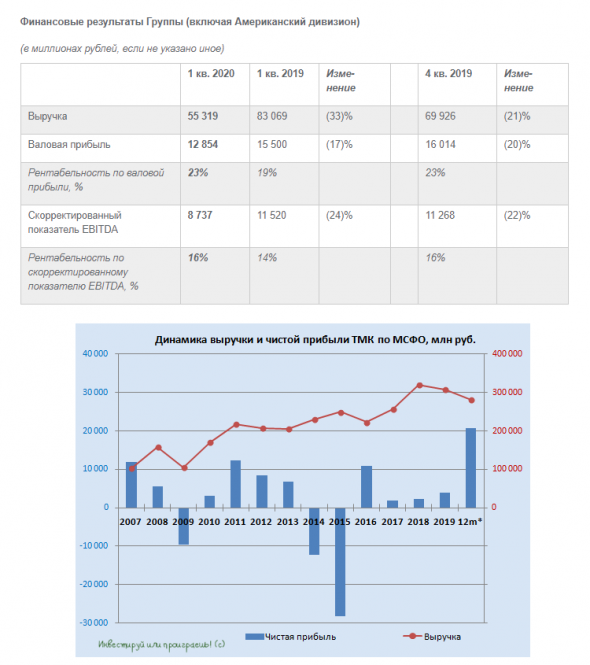

Финансовый отчёт Фосагро за 1 кв. 2020: мои ожидания оправданы!

- 15 мая 2020, 15:46

- |

После рекомендации Совета директоров выплатить рекордные квартальные дивиденды, о которых компания торжественно объявила в среду, мы были вправе ожидать и сильных финансовых результатов по МСФО по итогам первых трёх месяцев 2020 года. Не знаю как ваши, но лично мои ожидания оправдались целиком и полностью!

В первые месяцы текущего года мы, наконец, дождались заметного улучшения конъюнктуры на мировом рынке удобрений (и это в период пандемии коронавируса!), благодаря чему цены на удобрения уверенно оттолкнулись от минимальных уровней конца 2019 года, что на фоне наращивания объёмов реализации поспособствовало в итоге росту выручки на 20,5% (кв/кв) до 64,1 млрд рублей. По сравнению с прошлым годом снижение составило 11% (г/г), из-за коррекции цен на фосфорные и азотные удобрения, но производственные успехи и заметное восстановление цен на удобрения в течение последних месяцев дают надежду, что эта позитивная тенденция будет продолжена и дальше.

( Читать дальше )

Новые правила раскрытия информации эмитентами - с октября 2021 г

- 13 мая 2020, 14:25

- |

Наиболее важная для принятия инвестиционных решений информация, раскрываемая при эмиссии ценных бумаг и в периодических отчетах, будет формироваться на основе отчетности по МСФО. Несущественные, избыточные и дублирующиеся сведения больше публиковаться не будут.

Эмитенты будут использовать МСФО для расчета финансовых показателей и предоставлять анализ факторов, повлиявших на результаты финансово-хозяйственной деятельности, — аналог привычного для инвесторов во всем мире MD&A (анализ и обсуждение руководством финансового состояния и результатов деятельности). Наиболее важная информация, включая операционные и финансовые показатели, сведения о ключевых контрагентах, будет раскрываться консолидированно по группе эмитента, а в случае сохранения эмитентом режима раскрытия информации на соло-основе эмитент должен будет публиковать соответствующие объяснения.

( Читать дальше )

Банк ВТБ, по какой цене ожидать спрос на его акции?

- 11 мая 2020, 19:57

- |

Анализ отчетности банка ВТБ.

Биржевой тикер – VTBR.

Банк ВТБ (ПАО), его дочерние компании и банки, включают в себя российские и зарубежные коммерческие банки, а также страховые, лизинговые и прочие компании и предприятия, контролируемые группой.

Банк ВТБ, ранее известный, как Внешторгбанк был учрежден 17 октября 1990 года. В 1998 году после ряда реорганизаций ВТБ был преобразован в открытое акционерное общество. В 2006 году Группа приступила к запуску нового бренда с целью изменения своего названия Внешторгбанк на ВТБ.

Группа осуществляет деятельность в корпоративно-инвестиционном банковском секторе, секторе недвижимости и прочих секторах. Корпоративные и инвестиционные банковские операции включают привлечение депозитов, выдачу коммерческих кредитов, проведение по экспортным/импортным операциям клиентов, валютообменные операции, а также операции с ценными бумагами и производными финансовыми инструментами. Группа осуществляет деятельность, как на российском, так и на международных рынках.

( Читать дальше )

Юнипро: плохое, к которому привыкли - уже немножко хорошее

- 07 мая 2020, 16:50

- |

Утром я вам уже сообщал о том, что финальные дивиденды Юнипро за 2019 год составят привычные 0,111 руб. на акцию. И тогда ещё где-то в глубине души теплилась надежда, что промежуточные дивиденды за 9 месяцев 2020 года вырастут ближе к зиме до 0,2 руб. на бумагу, согласно обновлённой дивидендной политике. Но нет — не в этот раз и не в этом году.

Компания в своей официальной презентации к опубликованной сегодня финансовой отчётности по МСФО за 1 кв. 2020 года сообщила, что «риски ухудшения денежного потока на фоне пандемии и переноса срока ввода третьего энергоблока Березовской ГРЭС на конец текущего года не позволяют зафиксировать обоснованный уровень дивидендных выплат в декабре 2020 года». Правда, с важной оговоркой, что «прогноз дивидендных выплат на 2021 и 2022 гг. сохраняется на прежнем уровне».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал