Блог им. Klinskih-tag

Роснефть всё увереннее превращается в крепкую дивидендную историю

- 06 ноября 2019, 23:58

- |

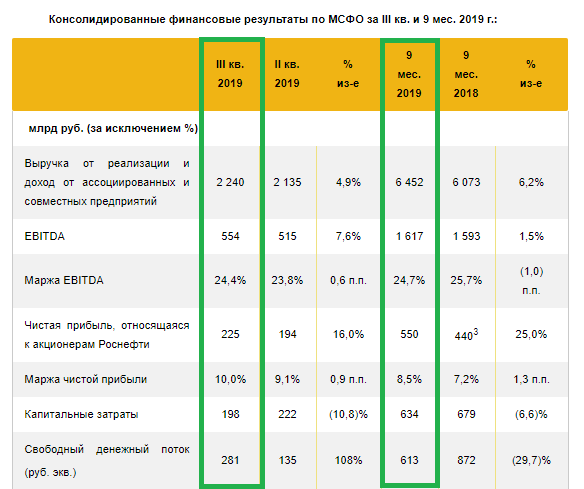

Буквально вчера Роснефть представила свои операционные результаты за 9 месяцев 2019 года, а уже сегодня компания подвела и финансовые итоги за этот период, которые оказались весьма сильными и превысили средние ожидания рынка:

✅ Выручка компании за этот период прибавила на 6,2% (г/г) до 6,5 трлн рублей, что стало следствием наращивания объёмов реализации нефти (+19,6%), даже несмотря на снижение котировок цен на чёрное золото на 9,3% по сравнению с прошлым годом (на фоне практически не изменившегося среднего курса рубля к доллару).

Как мы видим, Роснефть успешно справляется со снижением цен на нефть, компенсируя это наращиванием объёмов реализации нефти и нефтепродуктов – благо, в 3 квартале компания смогла реализовать запасы, которые не смогла продать из-за инцидента на нефтепроводе «Дружба» во 2 квартале текущего года.

✅ Дружное снижение общехозяйственных и административных расходов, на фоне действующей программы компании по повышению контроля над затратами, плюс экспортная пошлина, составившая в отчётном периоде 599 млрд рублей по сравнению с прошлогодними 744 млрд, позволили Роснефти нарастить EBITDA на 1,5% до 1,6 трлн рублей и удержать рентабельность по этому показателю вблизи 25%.

✅ Положительная динамика операционной прибыли (+2,3% до 1,0 трлн рублей), вкупе с двукратным снижением чистых финансовых расходов до 63 млрд рублей, поспособствовали в итоге Роснефти нарастить чистую прибыль сразу на четверть до 626 млрд рублей, благодаря чему удалось переписать исторический максимум по чистой прибыли в ltm-выражении – теперь это значение составляет 659 млрд рублей.

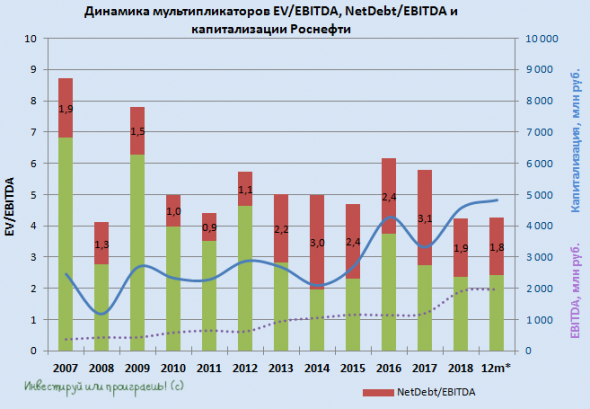

✅ Чистый долг Роснефти за минувшие 9 месяцев с начала года незначительно вырос — с 3,56 до 3,61 трлн рублей (я считаю его без корректировок, как это делает компания в представленной презентации), при этом уровень долговой нагрузки по соотношению NetDebt/EBITDA даже немного снизился – с 1,9х до 1,8х, что является вполне приемлемым значением.

✅ Самое время поговорить о дивидендных перспективах в акциях Роснефти, и представляются они, надо сказать, весьма радужными (напомню, компания в последнее время направляет на выплаты строго 50% от ЧП по МСФО). Если опираться на ltm-значение чистой прибыли, то можно посчитать, что на одну акцию получается дивиденд в размере 31,1 руб., что ориентирует нас на совокупную доходность чуть выше 7% и может стать весьма неплохим результатом для акционеров компании! На всякий случай напоминаю тем, кто забыл: промежуточные полугодовые дивиденды в размере 15,34 руб. уже были учтены в котировках ранее (див. отсечка состоялась в начале октября), а потому итоговые годовые дивиденды будут рассчитываться уже за вычетом этой цифры.

✅ Кап. вложения Роснефти в 2020 году могут быть близки к показателям 2019 года. Руководство компании на состоявшейся телеконференции заявило, что «с учётом фактических капитальных вложений на 9 мес. текущего года, существующих ограничений на добычу вследствие продления действия соглашения ОПЕК+ и наблюдаемой конъюнктуры на нефтяном рынке, компания ожидает исполнения программы по финансированию кап. вложений в 2019 году на уровне порядка 1 трлн рублей»

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- акции

- АЛРОСА

- анализ отчетности

- анализ финансовой отчетности

- АФК Система

- Аэрофлот

- банк Санкт-Петербург

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар рубль

- европлан

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- ИнтерРАО

- инфляция

- инфляция в России

- ключевая ставка

- ключевая ставка ЦБ РФ

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- МТС банк

- недвижимость

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- Транснефть

- финансовая грамотность

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- фьючерс MIX

- ЦБ РФ

- Элемент

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс

Относительно дивидендов: что, все забыли? Напоминаю: «Это НАШИ деньги»...

Рано или поздно бизнес пинчеквакен Систем и Башнефтей закончится - готовы быть в акциях Роснефти в этот момент?

«Надо покупать компании, которыми может управлять идиот, потому что рано или поздно, так и случится»…

И Сечин практически невидим.