МосБиржа

История изменений времени основной торговой сессии фонды МосБиржи и послеторгового периода/аукциона закрытия - где взять?

- 18 марта 2019, 10:18

- |

- ответить

- Ответы ( 1 )

ЕС и США расширяют санкции, Россия готовит ответ

- 18 марта 2019, 09:40

- |

Американский фондовые рынок так же завершил торги на мажорной ноте, индекс DOW 30 25848,87 (138,93 0,54%), индекс S&P 500 2822,48 (14,00 0,50%). Фьючерс S&P 500 на открытии торгов понедельника торгуется в районе 2831 пунктов. Советник президента США по национальной безопасности Д. Болтон выразил сожаление относительно заявлений КНДР о возможном возврате к ядерным и ракетным испытаниям. Минфин США накануне расширил санкционной список российских физических лиц и компаний из-за ситуации на Украине, ранее подобные действия совершили ЕС и Канада.

( Читать дальше )

укрепление рубля в гробу и короткая память торгующих на мосбирже

- 17 марта 2019, 16:19

- |

Портфель "8 акций" Купил Мосбиржу и Магнит. Начал формирование ДИВИДЕНДНОГО пакета.

- 17 марта 2019, 12:37

- |

Интерес инвесторов к акциям Мосбиржи возрастет - Финам

- 15 марта 2019, 17:47

- |

Компания представила преимущественно положительные результаты за прошлый год. Мы выделяем несколько моментов. В 4-м квартале динамика объема торгов стала положительной впервые после года снижения.

Биржа продолжает работать над расширением линейки биржевых продуктов, и список клиентов растет – как корпоративных, так и розничных. Сейчас биржа готовится запустить маркетплэйс розничных депозитов, который станет источником новых комиссий и клиентов.

В 2018 году динамика прибыли стабилизировалась. Прибыль акционеров снизилась на 3% в прошлом году, но без учета единовременного резерва повысилась на 1,5%. Ожидается, что в этом году прибыль может показать рост на 12% впервые после 3х лет снижения.

В ближайшей перспективе мы ожидаем повышения интереса инвесторов к бумагам «Мосбиржи» перед дивидендной отсечкой. «Мосбиржа» сохранила высокую норму выплат, около 90%. После того, как осенью эмитент решил пропустить промежуточные дивиденды, это стало положительным сюрпризом. Дивиденд сопоставим с платежом в прошлом году и акции сейчас торгуются с достаточно высокой дивидендной доходностью 8,5%. Это одна из самых привлекательных доходностей в финансовом секторе и при этом превышает собственную историческую доходность в прошлые годы 6,6%.Малых Наталия

Всего потенциал акций мы оцениваем свыше 30% в течение года.

ГК «ФИНАМ»

Потенциал роста акций Яндекса составляет 18% - Универ Капитал

- 15 марта 2019, 13:02

- |

— IPO Lyft и Uber;

— Результаты «Яндекса» за 1 квартал;

— Возможные выплаты дивидендов и buyback.

Lyft подала документы на IPO на бирже NASDAQ. Lyft Inc. — основной конкурент Uber на рынке мобильных приложений для заказа такси в США. Выручка Lyft по итогам 2018 года составила $2,16 млрд, чистый убыток $911 млн. Количество поездок по итогам 2018 года превысило 1 млрд. В рамках последнего раунда финансирования, прошедшего в июне 2018 года, Компания была оценена в $15,1 млрд. Организаторами IPO Lyft выбраны JPMorgan Chase & Co., Credit Suisse Group AG и Jefferies Financial Group Inc. Эти финкомпании полагают, что оценка Lyft в рамках IPO может составить от $20 млрд до $25 млрд.

Uber рассматривает возможность проведения IPO в начале 2019 года, и, по данным WSJ, компания может быть оценена инвесторами в $120 млрд.

( Читать дальше )

"Мосбиржа" держит высокую планку по дивидендам (ФИНАМ)

- 15 марта 2019, 12:47

- |

Московская биржа – крупнейшая биржевая площадка России. Основные источники прибыли – торговые комиссии и процентные доходы от инвестирования клиентских остатков. Операционные доходы Мосбиржи составили 40 млрд руб. в 2018 г.

Мы сохраняем рекомендацию «покупать» по акциям Мосбиржи и повышаем целевую цену с 115 до 123 руб. Потенциал роста в перспективе 12 мес. 32%.

Прибыль акционеров снизилась в 2018 году на 3% до 19,7 млрд.руб в основном под влиянием создания единовременного резерва. Скорректированная прибыль, по нашим оценкам, составила 20,6 млрд.руб. (+1,56%).

Комиссии выросли на 11,5% с улучшением результата на всех рынках. Чистые процентные и финансовые доходы повысились на 12%.

Менеджмент рекомендовал годовой дивиденд 7,7 руб. (-3%), сохранив норму выплат на уровне прошлого года 89%, что стало положительном сюрпризом после решения не выплачивать промежуточные дивиденды. Доходность 8,3% — одна из самых привлекательных в российском финансовом секторе и превышает среднюю по акциям Мосбиржи DY 2015-2017 6.6%.

( Читать дальше )

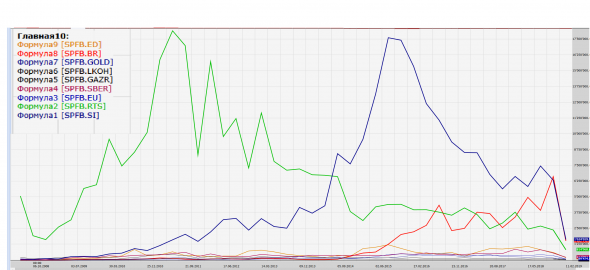

сравнение ликвидности мосфьючей за 10 лет

- 15 марта 2019, 10:24

- |

1. нефть с трудом входила в десятку ликвидных фьючей до 14 года, после уверенный рост, и вот в 19 году она стала самым ликвидным фьючом.

2. кроме нефти ликвидность основных контрактов не растёт или снижается.

Зелёным ртс, синим СИ, красным нефть. Объёмы переведены в рубли, масштаб одинаковый.

3. на данный момент для активной торговли пригодны эти 3 контракта.

4. сбер и евродоллар (и золото уже со скрипом) пригодны с оговорками, и их доля постепенно растёт за счёт того что ликвидность остального падает.

5. остальные контракты, типа лука и газпрома ещё больше становятся неликвидом чем раньше.

( Читать дальше )

Мосбиржа: доходы, расходы, прибыли

- 14 марта 2019, 22:04

- |

Добрый вечер, уважаемые читатели!

Сегодня хочу немного подробнее остановиться на отчете Мосбиржи, в частности заострить внимание на разделе ОПУ (отчет о прибылях и убытках).

Традиционно и особенно потому что Мосбиржа есть у меня в портфеле я вставлю дисклеймер, кроме того постараюсь быть чуть более критичен при разборе.

Текст статьи не является индивидуальной инвестиционной рекомендацией, а только личным мнением автора по вопросам, которые в состоянии охватить его блуждающее внимание. Любые ваши выводы без проведенных дополнительных исследований и критического мышления с немалой долей вероятности могут принести вам разочарование.

Итак, Мосбиржа. Это компания не нуждающаяся в представлении. Еще не вдаваясь в отчетность несложно предположить, что с точки зрения жизнеспособности бизнес этой компании имеет достаточно высокий уровень. Логично, что без политических форс-мажоров акции Мосбиржи существуют параллельно с организацией торгов в нашей стране в принципе. Вопрос лишь в стоимости акций, а также их динамике. Кто бы что ни говорил о возможных угрозах конкуренции Мосбиржа остается монополистом, а кому собственно может требоваться конкурент, когда там внутри и так крупнейшие банки страны, включая Центральный. Впрочем, последний планирует выйти из капитала Биржи еще с 2010 года, но долго и медленно заносит ногу над порогом. И длился весь этот брекзит до 2014 года, когда грянули санкции, вот тогда ЦБ определился с позицией, что, возможно, выйдет из Мосбиржи, если с РФ снимут санкции. Так что акционеры Мосбиржи могут от снятия санкций испытывать определенный когнитивный диссонанс.

( Читать дальше )

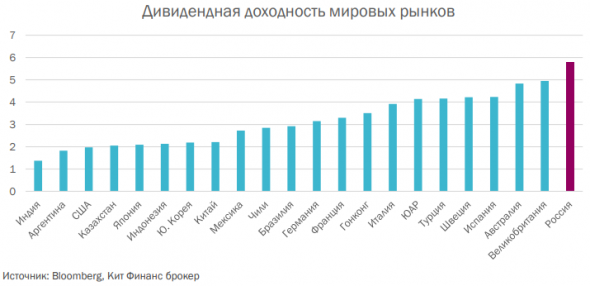

Дивиденды 2019 год - КИТ Финанс Брокер

- 14 марта 2019, 18:14

- |

Первое полугодие – время подготовки к выплатам финальных дивидендов за 2018 г. Часть российских корпораций уже опубликовала финансовые отчеты за прошедший год, что позволяет с высокой степенью точности прогнозировать размер дивидендных выплат.

Мы публикуем наши расчеты в преддверии начала дивидендного сезона 2019 г., разделив российские акции на три группы:

• Акции, дивиденд по которым анонсирован менеджментом и/или советом директоров;

• Акции, эмитенты которых уже опубликовали финансовую отчетность за 2018 г., и с учетом дивидендной политики финальный дивиденд может быть спрогнозирован с высокой степенью точности.

• Акции, эмитенты которых не опубликовали финансовую отчетность, либо дивидендная политика до конца не конкретизирована. Здесь выше вероятность отклонения фактического дивиденда от прогнозируемого.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал