МегаФон

Новости компаний — обзоры прессы перед открытием рынка

- 17 июля 2018, 09:17

- |

Путин назвал условие для продления транзита газа через Украину

Россия готова сохранить транзит газа через Украину после 2019 года, когда истекает действующий контракт, если будет урегулирована ситуация в Стокгольмском арбитраже, который встал на сторону украинского «Нафтогаза». Об этом заявил президент России Владимир Путин на пресс-конференции по итогам переговоров с президентом США Дональдом Трампом в Хельсинки. «Господин президент [США Дональд Трамп] высказывал озабоченность в связи с возможным исчезновением транзита через Украину. Я заверил господина президента в том, что Россия готова сохранить этот транзит. Более того, мы готовы продлить транзитный контракт, который истекает в следующем году, в случае урегулирования спора между хозяйствующими субъектами в Стокгольмском арбитражном суде». (РБК)

( Читать дальше )

- комментировать

- Комментарии ( 0 )

"Мегафон" уходит с Лондонской биржи, потеряв 60% капитализации.

- 16 июля 2018, 19:38

- |

«Пакет Яровой» — в числе прямых причин обвала стоимости акций Мегафона, который теперь уходит с Лондонской биржи. Даешь инвестиционный климат, товарищи!

«Пакет Яровой» — в числе прямых причин обвала стоимости акций Мегафона, который теперь уходит с Лондонской биржи. Даешь инвестиционный климат, товарищи!«Мегафон» — третий по количество абонентов российский сотовый оператор — принял решение уйти с Лондонской биржи после того, как стоимость его депозитарных расписок обвалилась на 60% за 6 лет.

Компания, потерявшая в прошлом году ключевого зарубежного акционера в лице шведской Telia, проведет делистинг размещенных в Лондоне бумаг, предварительно выкупив у миноритарных акционеров 20,8% акций и глобальных депозитарных расписок, говорится в сообщении «Мегафона», опубликованном в понедельник.

Решение отражает «масштаб стратегических изменений, которые нам необходимо осуществить, чтобы завершить трансформацию „Мегафона“ в цифровой бизнес в самом сердце новой цифровой экосистемы в России», объяснил исполнительный директор компании Геворк Вермишян.

( Читать дальше )

Мегафон - не будет продавать активы для финансирования программы buy back

- 16 июля 2018, 19:05

- |

Вермишян ранее пояснил, что сумма тендерного предложения при стопроцентном отклике инвесторов составит примерно 77 миллиардов рублей. Компания, по его словам, будет принимать решение об источнике финансирования программы ближе к 22 августа. Он не исключил, что компания может привлечь для этого кредит, в частности у своего акционера — Газпромбанка, но на рыночных условиях.

«Мы однозначно не будем ничего продавать для финансирования программы выкупа акций. У нас есть достаточная ликвидность и достаточная банковская поддержка»

Прайм

Участие в процедуре выкупа акций МегаФона выгоднее продажи бумаг на открытом рынке

- 16 июля 2018, 18:07

- |

Номинально премия высока по российским меркам, но все-таки недостаточно высока для того, чтобы говорить об отсутствии ущемления интересов миноритариев. Напомню, что 25 октября 2017 года, за день до объявления главы совдира «МегаФона» через СМИ о возможном отказе компании от выплаты дивидендов, акции «МегаФона» стоили 591 руб.

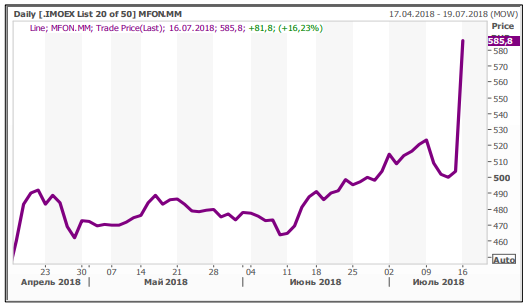

После сообщения котировки устойчиво снижались и 13 июля 2018 акции стоили 504 руб. – не так далеко от исторических минимумов. Далее, 15 июля 2018, совдир заявляет о делистинге с упомянутой ценой выкупа примерно 607 руб. Это чуть выше уровней закрытия до объявления о возможном отказе от дивидендов. Реально же акции в моменте торгуются и вовсе по 583 руб. – инвесторы закладывают в цены накладные расходы и разного рода риски. При всем при этом акционеры недополучили до 10% годовых дивидендной доходности.

Как бы то ни было, мы рекомендуем держателям акций и расписок «МегаФона» принять участие в программе выкупа. По текущим рыночным ценам участие в процедуре выкупа выгоднее продажи бумаг на открытом рынке. Незакрытая премия на уровне примерно 4% годовых к дате завершения расчётов по выкупу с учетом необходимых дополнительных расходов на валютный хедж подразумевает почти безрисковую рублевую доходность от 20% годовых. В моменте это является лучшим предложением фиксдоходности на российском рынке с относительно низким риском.Нигматуллин Тимур

«Открытие Брокер»

Мегафон: Делистинг акций

- 16 июля 2018, 16:58

- |

В Мегафоне также отметили, что совет директоров пока не принял решение о делистинге обыкновенных акций компании на Московской бирже — в связи со сложностью и возможными высокими затратами на процедуру. Возможно Мегафон рассмотрит вопрос о делистинге акций на после завершения программы buyback.

Напомним:

Мегафон опубликовал финансовые результаты за I кв. 2018 г. Консолидированная выручка телекомсегмента увеличилась на 2,6% по сравнению с аналогичным показателем прошлого года — до 76,4 млрд руб., показатель OIBDA составил 30,5 млрд руб., увеличившись на 5,3%. Чистая прибыль за I кв. 2018 г. без учета результатов Mail Group увеличилась на 57,2% к аналогичному периоду 2017 г. — до 6 млрд руб. Основными причинами роста прибыли является сокращение убытков по курсовым разницам и увеличение доходов от услуг передачи данных.

Акции отреагировали 16% — ным ростом котировок. Рекомендуем продавать бумаги Мегафона из портфелей акций по цене близкой к 600 руб.КИТ Финанс Брокер

Акции МегаФона больше не интересны для миноритариев

- 16 июля 2018, 16:27

- |

Менеджмент компании аргументирует своё решение трансформацией телекома, которая может создать дополнительные риски для акционеров и отрицательно повлиять на финансовые результаты эмитента. В результате сделки произойдёт снижение free-float, что приведёт к понижению уровня листинга с первого до третьего уровня на Московской бирже.

При этом, менеджмент не исключает возможного дальнейшего делистинга с Московской биржи. В результате выкупа миноритарных долей компания потеряет шансы на включение в индекс MSCI Russia. Также под вопросом остаются дальнейшие выплаты дивидендов.

Более вероятно, что деньги будут распределяться в пользу проектов модернизации телекома. На текущий момент акции компании торгуются по цене 583 рубля, что предполагает дисконт 4,6% к цене оферты. Таким образом, акции «МегаФона» больше не интересны для миноритарных акционеров. Однако, делистинг «МегаФона» может положительно отразится на котировках его главного конкурента – МТС, ввиду дополнительного притока ликвидности со стороны высвободившегося капитала миноритарных долей.Безуглов Валерий

ИК «Фридом Финанс»

Котировки МегаФона уже приблизились к цене выкупа акций

- 16 июля 2018, 16:10

- |

Сейчас котировки «МегаФона» уже приблизились к цене выкупа, так что покупать под оферту уже нет смысла. С учётом значительного снижения количества акций в свободном обращении после завершения выкупа, отмены программы GDR и понижения уровня листинга на Московской бирже, привлекательность акций «МегаФона» заметно снижается. На наш взгляд, акционерам следует предъявить бумаги к выкупу, поскольку с учётом снижения free-float, отказа от дивидендов и планируемого роста инвестиций для участия в государственных программах фундаментальная привлекательность акций «МегаФона» снижается.Либин Сергей

АО «Райффайзенбанк»

Исполнительный директор «МегаФона» Геворк Вермишян сказал:

- 16 июля 2018, 13:25

- |

«Предложение о делистинге продиктовано масштабными стратегическими изменениями, которые нам необходимо осуществить, чтобы завершить трансформацию «МегаФона» из телекоммуникационного оператора в лидера цифрового рынка России.

В процессе стратегии трансформации, о которой мы объявили в мае 2017 года, становится понятно, что амбициозный масштаб и характер дальнейших шагов, которые могут потребоваться для достижения этой цели, могут создать значительный дополнительный риск для наших миноритарных акционеров. Проводимые изменения могут негативно отразиться на нашем показателе OIBDA, темпов роста выручки и уровне долга в среднесрочной перспективе и потребовать дополнительных средств для реализации нашей стратегии и пересмотра предыдущей политики выплаты дивидендов. Ввиду этих факторов и сохраняющейся нестабильной ситуации на фондовых рынках, Совет, учитывая текущую ситуацию, пришел к выводу, что будет правильным предложить нашим миноритарным акционерам возможность выхода с премией к текущей рыночной стоимости наших акций и GDR».

corp.megafon.ru/press/news/federalnye_novosti/20180716-0900.html

Мегафон - может привлечь кредит для финансирования программы buy back

- 16 июля 2018, 12:39

- |

Исполнительный директор «Мегафона» Геворк Вермишян:

«В случае стопроцентного финансирования этой программы за счет долговых источников, наша долговая нагрузка соответственно увеличится на 0,6-0,7 показателя OIBDA за последние 12 месяцев. При этом мы проверяли по всем возможным стресс-сценариям, что наши финансовые ковенанты не нарушатся — ни уровень долга к OIBDA, ни уровень процентного покрытия, ни какие-либо общие ковенанты, прописанные в наших кредитных соглашениях»

( Читать дальше )

Есть риск, что МегаФон уйдет со всех бирж

- 16 июля 2018, 12:30

- |

Выкуп акций «МегаФона» у миноритариев осуществляется с небольшой премией к текущей цене (около 8,3%). Основная причина, по которой осуществляется делистинг с Лондонской биржи, по заявлению менеджмента является потеря интереса к статусу публичной компании. На этом фоне есть риск, что «МегаФон» может уйти со всех бирж, т.е. и с Московской тоже.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал