МСФО

События предстоящей недели

- 17 мая 2020, 21:27

- |

Оставлю здесь события предстоящей неделе по дивидендам и отчетности

- Walgreens купить до 18 мая 2020 — 0,4575 $ — 1,1%

- Microsoft купить до 19 мая 2020 — 0,51 $ — 0,27%

- Johnson & Johnson купить до 21 мая 2020 — 1,01 $ — 0,68%

- Норникель купить до 21 мая 2020 — 557,2 ₽ — 2,77%

- Тинькофф Банк купить до 26 мая 2020 - 0,14 $ — 0,96%

18.05.20 |

Фин отчетность «Русагро» по МСФО за 1 квартал 2020 года |

( Читать дальше )

- комментировать

- Комментарии ( 0 )

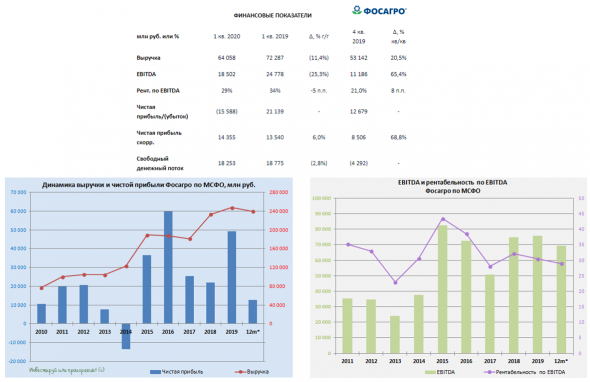

Финансовый отчёт Фосагро за 1 кв. 2020: мои ожидания оправданы!

- 15 мая 2020, 15:46

- |

После рекомендации Совета директоров выплатить рекордные квартальные дивиденды, о которых компания торжественно объявила в среду, мы были вправе ожидать и сильных финансовых результатов по МСФО по итогам первых трёх месяцев 2020 года. Не знаю как ваши, но лично мои ожидания оправдались целиком и полностью!

В первые месяцы текущего года мы, наконец, дождались заметного улучшения конъюнктуры на мировом рынке удобрений (и это в период пандемии коронавируса!), благодаря чему цены на удобрения уверенно оттолкнулись от минимальных уровней конца 2019 года, что на фоне наращивания объёмов реализации поспособствовало в итоге росту выручки на 20,5% (кв/кв) до 64,1 млрд рублей. По сравнению с прошлым годом снижение составило 11% (г/г), из-за коррекции цен на фосфорные и азотные удобрения, но производственные успехи и заметное восстановление цен на удобрения в течение последних месяцев дают надежду, что эта позитивная тенденция будет продолжена и дальше.

( Читать дальше )

Новые правила раскрытия информации эмитентами - с октября 2021 г

- 13 мая 2020, 14:25

- |

Наиболее важная для принятия инвестиционных решений информация, раскрываемая при эмиссии ценных бумаг и в периодических отчетах, будет формироваться на основе отчетности по МСФО. Несущественные, избыточные и дублирующиеся сведения больше публиковаться не будут.

Эмитенты будут использовать МСФО для расчета финансовых показателей и предоставлять анализ факторов, повлиявших на результаты финансово-хозяйственной деятельности, — аналог привычного для инвесторов во всем мире MD&A (анализ и обсуждение руководством финансового состояния и результатов деятельности). Наиболее важная информация, включая операционные и финансовые показатели, сведения о ключевых контрагентах, будет раскрываться консолидированно по группе эмитента, а в случае сохранения эмитентом режима раскрытия информации на соло-основе эмитент должен будет публиковать соответствующие объяснения.

( Читать дальше )

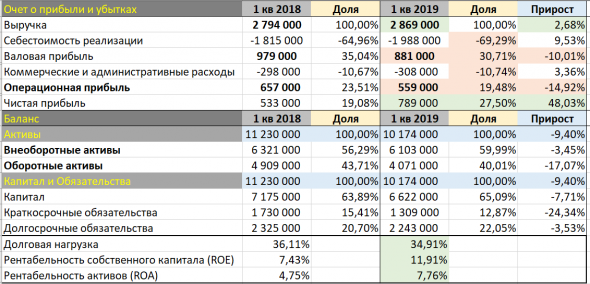

Банк ВТБ, по какой цене ожидать спрос на его акции?

- 11 мая 2020, 19:57

- |

Анализ отчетности банка ВТБ.

Биржевой тикер – VTBR.

Банк ВТБ (ПАО), его дочерние компании и банки, включают в себя российские и зарубежные коммерческие банки, а также страховые, лизинговые и прочие компании и предприятия, контролируемые группой.

Банк ВТБ, ранее известный, как Внешторгбанк был учрежден 17 октября 1990 года. В 1998 году после ряда реорганизаций ВТБ был преобразован в открытое акционерное общество. В 2006 году Группа приступила к запуску нового бренда с целью изменения своего названия Внешторгбанк на ВТБ.

Группа осуществляет деятельность в корпоративно-инвестиционном банковском секторе, секторе недвижимости и прочих секторах. Корпоративные и инвестиционные банковские операции включают привлечение депозитов, выдачу коммерческих кредитов, проведение по экспортным/импортным операциям клиентов, валютообменные операции, а также операции с ценными бумагами и производными финансовыми инструментами. Группа осуществляет деятельность, как на российском, так и на международных рынках.

( Читать дальше )

Юнипро: плохое, к которому привыкли - уже немножко хорошее

- 07 мая 2020, 16:50

- |

Утром я вам уже сообщал о том, что финальные дивиденды Юнипро за 2019 год составят привычные 0,111 руб. на акцию. И тогда ещё где-то в глубине души теплилась надежда, что промежуточные дивиденды за 9 месяцев 2020 года вырастут ближе к зиме до 0,2 руб. на бумагу, согласно обновлённой дивидендной политике. Но нет — не в этот раз и не в этом году.

Компания в своей официальной презентации к опубликованной сегодня финансовой отчётности по МСФО за 1 кв. 2020 года сообщила, что «риски ухудшения денежного потока на фоне пандемии и переноса срока ввода третьего энергоблока Березовской ГРЭС на конец текущего года не позволяют зафиксировать обоснованный уровень дивидендных выплат в декабре 2020 года». Правда, с важной оговоркой, что «прогноз дивидендных выплат на 2021 и 2022 гг. сохраняется на прежнем уровне».

( Читать дальше )

Стоит ли сейчас покупать акции компании Юнипро?

- 07 мая 2020, 14:34

- |

Юнипро. Анализ отчетности МСФО 1 квартал 2020 год.

Тикер — UPRO

Краткое описание компании.

ПАО «Юнипро» (до июня 2016 года – ОАО «Э.ОН Россия») – наиболее эффективная компания в секторе тепловой генерации электроэнергии в РФ. В состав Юнипро входят пять тепловых электрических станций общей мощностью 11 245,1 МВт: Сургутская ГРЭС-2 (5667,1 МВт), Березовская ГРЭС (2400 МВт), Шатурская ГРЭС (1500 МВт), Смоленская ГРЭС (630 МВт), и Яйвинская ГРЭС (1048 МВт).

Основной вид деятельности – производство и продажа электрической энергии и мощности и тепловой энергии. ПАО «Юнипро» также представлено на рынках распределенной генерации и инжиниринга в РФ.

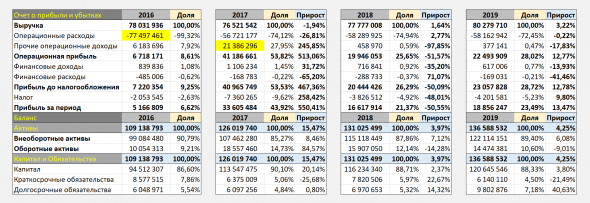

Рассмотрим развитие компании от года к году.

Первое, на что хочу обратить внимание, это выручка компании. За последние четыре года она практически не менялась.

С 2016 до 2019 года выручка увеличилась на 2,88%.

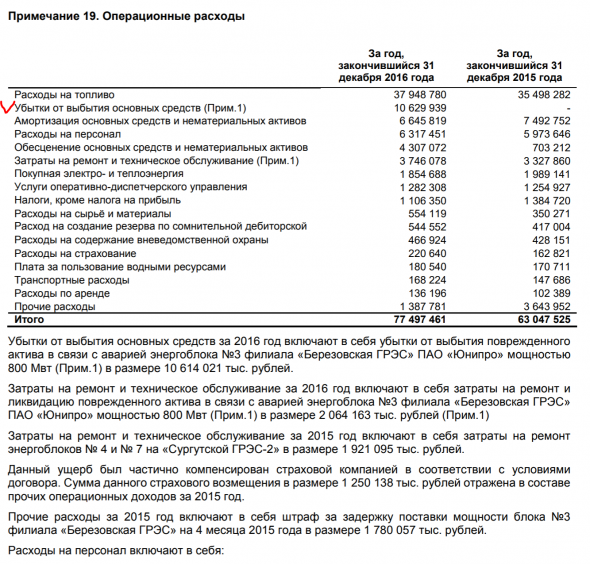

В 2016 году компания понесла убытки от выбытия основных средств. Связано это было с аварией энергоблока №3 филиала «Березовская ГРЭС». Данный убыток компания отразила в графе операционные расходы.

( Читать дальше )

Отчет о прибылях и убытках. Зачем он нужен инвестору? Часть 1.

- 05 мая 2020, 09:12

- |

ОПИУ (Отчет о прибылях и убытках)

Покупая акции компании, мы, по сути, покупаем часть ее бизнеса. Чтобы правильно оценить выгодность такой покупки, нам необходимо выполнить фундаментальный анализ компании — метод прогнозирования рыночной стоимости компании, основанный на оценке ее финансовых и производственных показателей.

Стоит отметить, что существуют различные, по временным рамкам, цели покупки акций – спекулятивные и инвестиционные.

Спекулятивный подход – в таком типе сделки мы рассчитываем на то, что под влиянием какого-либо события, кто-то купит акции после нас. Например, вышел отчет с хорошими показателями, тот кто купит в первых рядах, может рассчитывать на то, что купившие после него поднимут цену выше. Часто спекулянты используют плечи (торгуют не только на свои «кровные», а занимают у брокера) и по этой причине вынуждены использовать довольно короткие стоп-лоссы, которые естественно часто срабатывают. Срабатывают часто даже тогда, когда, в общем и целом, спекулянт оказывается прав в выборе направления движения. Череда стоп-лоссов может сократить, а иногда и уничтожить депозит. Но сейчас не об этом.

( Читать дальше )

Отчетность Американских компаний

- 02 мая 2020, 18:38

- |

Коллеги, есть ли какой нибудь ресурс, где публикуют отчетность Американских компаний?

Подскажите пожалуйста!!!

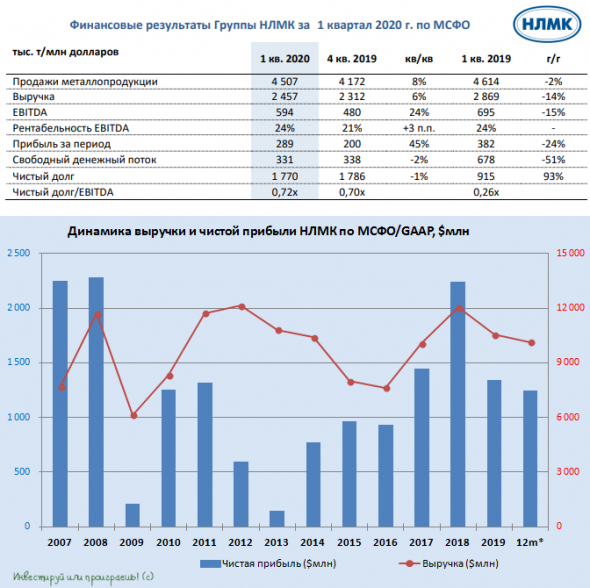

НЛМК: ожидаемые фин.результаты и осторожный взгляд в будущее

- 01 мая 2020, 13:27

- |

После Северстали и ММК свои результаты по МСФО за 1 кв. 2020 года раскрыл и НЛМК, где коронавирусные тенденции ещё не сильно сказались на основных финансовых показателях, однако самое интересное нас ожидает во втором квартале, когда по прогнозам аналитиков снижение спроса на рынках ЕС и США может достигнуть двузначных темпов, на фоне резкого сокращения потребительской активности и в России.

Финансовые показатели НЛМК в квартальном выражении дружно выросли, а вот в годовом сравнении заметно снизились, став жертвой негативной конъюнктуры на рынке стали при достаточно слабыхтемпах восстановления производства после завершения цикла кап.ремонтов на ряде ведущих площадок.

Весьма показательным является свободный денежный поток (FCF), на который ориентируется компания при расчёте дивидендов: если в квартальном выражении этот показатель не досчитался всего 2%, то по сравнению с аналогичным периодом прошлого года он сократился сразу вдвое – до $331 млн. Помимо негативной конъюнктуры здесь сказывается ещё и увеличение кап.затрат, в рамках реализации Стратегии-2022, поэтому неудивительно, что президент НЛМК на вчерашней телеконференции сообщил, что кап.затраты компании на 2020 год снизятся на 20–25%, с ранее запланированных $1,2 млрд до $900–950 млн, а при стрессовом сценарии компания может сократить инвестиции и вовсе до $750 млн. Решение о возможном дополнительном сокращении инвестпрограммы компания примет в июне, а какие именно инвестпроекты компания отложит пока не уточняется.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал