Блог им. Klinskih-tag

Финансовый отчёт Фосагро за 1 кв. 2020: мои ожидания оправданы!

- 15 мая 2020, 15:46

- |

После рекомендации Совета директоров выплатить рекордные квартальные дивиденды, о которых компания торжественно объявила в среду, мы были вправе ожидать и сильных финансовых результатов по МСФО по итогам первых трёх месяцев 2020 года. Не знаю как ваши, но лично мои ожидания оправдались целиком и полностью!

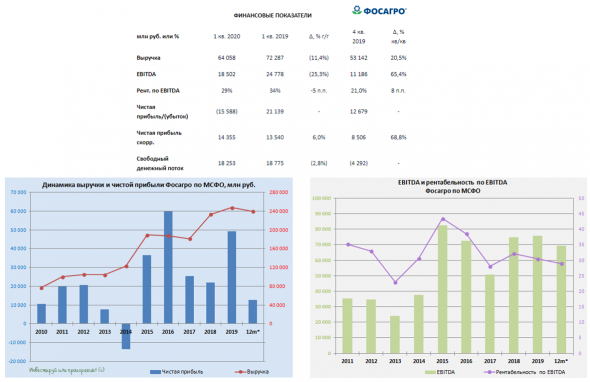

В первые месяцы текущего года мы, наконец, дождались заметного улучшения конъюнктуры на мировом рынке удобрений (и это в период пандемии коронавируса!), благодаря чему цены на удобрения уверенно оттолкнулись от минимальных уровней конца 2019 года, что на фоне наращивания объёмов реализации поспособствовало в итоге росту выручки на 20,5% (кв/кв) до 64,1 млрд рублей. По сравнению с прошлым годом снижение составило 11% (г/г), из-за коррекции цен на фосфорные и азотные удобрения, но производственные успехи и заметное восстановление цен на удобрения в течение последних месяцев дают надежду, что эта позитивная тенденция будет продолжена и дальше.

Показатель EBITDA квартал к кварталу вырос в 1,6 раза, но ожидаемо снизился по сравнению с аналогичным периодом прошлого года примерно на четверть — до 18,5 млрд рублей, при этом рентабельность по EBITDA осталась на высоком уровне — 29% (против 34% в I квартале и 21% в IV квартале прошлого года).

Зато скорректированная чистая прибыль, к которой привязан минимальный размер дивидендов Фосагро, порадовала ростом на 6% в годовом выражении и составила 14,4 млрд рублей (против среднерыночного прогноза в 13,2 млрд).

К счастью, на сей раз нижний порог выплаты дивидендов оказался неактуальным, т.к. свободный денежный поток (FCF) по итогам 1 кв. 2020 года Фосагро удалось удержать на рекордном уровне – 18,3 млрд рублей (за счёт оптимизации оборотного капитала). Именно поэтому компания с таким воодушевлением решила порадовать акционеров щедрыми дивидендами, направив на выплаты 55% от FCF за первые три месяца текущего года (78 рублей на акцию), даже немного превысив порог, установленный новой дивидендной политикой.

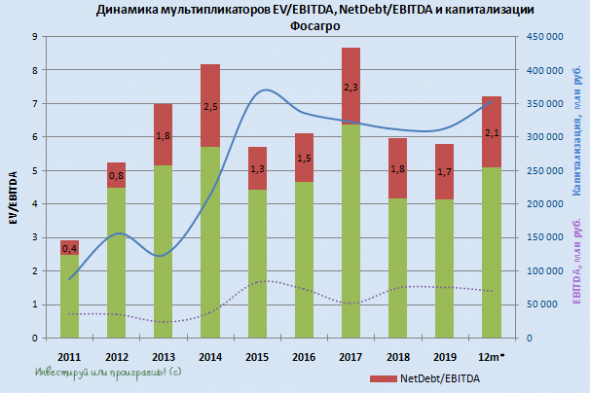

Из-за мартовской девальвации рубля соотношение NetDebt/EBITDA выросло до 2,2х (с 1,7х на конец прошлого года), а потому при NetDebt>1,5x акционеры были вправе рассчитывать на дивиденды «ниже 50% от FCF», однако вряд ли кто-то сильно расстроился, что этот порог в итоге был немного превышен, а квартальный дивиденд оказался рекордно высоким.

Я продолжаю уверенно держать акции Фосагро в своём портфеле, продавать и докупать на текущих уровнях планов нет.

Основные тезисы состоявшейся телеконференции читайте тут, в моём Телеграм-канале.

- 15 мая 2020, 16:51

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- акции

- АЛРОСА

- анализ отчетности

- анализ финансовой отчетности

- АФК Система

- Аэрофлот

- банк Санкт-Петербург

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар рубль

- европлан

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- ИнтерРАО

- инфляция

- инфляция в России

- КарМани

- ключевая ставка

- ключевая ставка ЦБ РФ

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- МТС банк

- недвижимость

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Ростелеком

- РСБУ

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- Транснефть

- финансовая грамотность

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- фьючерс MIX

- ЦБ РФ

- Элемент

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс