ММК

Нефтегазовые доходы бюджета. Надо всё обныть

- 06 сентября 2023, 19:00

- |

Мы все ждали отчета Минфина по нефтегазовым доходам в августе и в тайне (или явно) надеялись на позитивное влияние слабого рубля на те самые доходы. Однако даже такого слабого рубля оказалось недостаточно для итогов, на которые можно было смотреть без слез на глазах и пустоты в душе.

Объем нефтегазовых доходов в августе составил 643 млрд. рублей при базовом значении в 672 млрд. рублей. Почти выполнили задачу, недолет минимальный и составляет 4,3%, вроде бы всё почти хорошо. Но с курсом под 98 рублей за доллар это выглядит как фиаско.

Любые цифры познаются в сравнении, но и здесь всё печально. В июле 2023 года нефтегазовые доходы составили 811 млрд. рублей (или на 26% больше августовских). В августе 2022 года сборы составили 672 млрд. рублей и именно эта цифра была ориентиром на август 2023 года. При этом к концу августа прошлого года доллар стоил 60,5 рублей.

Причиной резкого падения доходов по версии Минфина стали сборы с налога на добавленный доход (НДД), который собирается примерно раз в квартал. В июле они принесли бюджету 294,5 млрд. рублей, а в августе — 3,3 млрд.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Разбираем НЛМК и сравниваем "три сестры"

- 06 сентября 2023, 16:24

- |

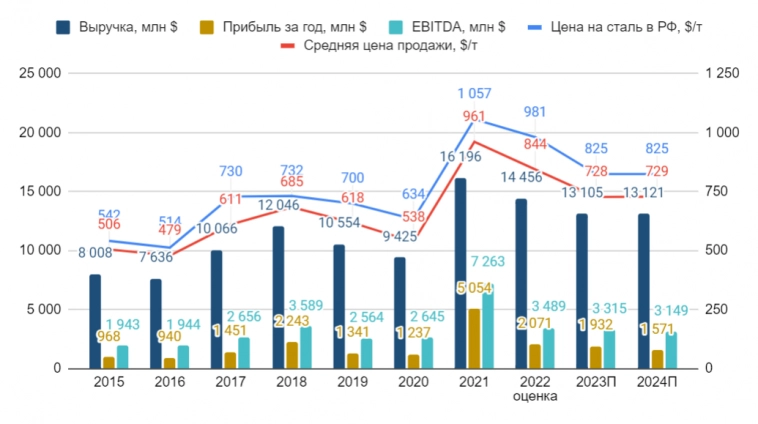

Последней из тройки металлургов стала НЛМК. Прогнозирование результатов НЛМК осложняется ограниченным объемом публикаций со стороны Компании в последнее время. Если быть точным, последний операционный отчет был выпущен по итогам 2 кв. 2022 года.

Тем не менее, я попробую составить прогноз по результатам кампании и как всегда ответить на 2 главных вопроса:

1) Когда и какие ждать дивиденды ?

2) Какой потенциал у акции ?

Представлю вашему вниманию график основных прогнозных показателей

и основные прогнозные данные по компании

( Читать дальше )

⚒ MMK (MAGN) - что показал первый полноценный отчет по МСФО с конца 2021г?

- 06 сентября 2023, 10:01

- |

▫️ Капитализация: 610 млрд ₽ / 54,6₽ за акцию

▫️ Выручка 1П 2023г: 352,7 млрд (-12,5% г/г)

▫️ EBITDA 1П 2023г: 88 млрд (-14,5% г/г)

▫️ Чистая прибыль 1П 2023г: 60 млрд (+50,2% г/г)

▫️ скор. Чистая прибыль 1П 2023г: 49,5 млрд (-15,5% г/г)

▫️ fwd P/E 2023: 6,5

▫️ fwd дивиденд 2023: 8,2%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

✅ Чистый долг ММК стал отрицательным: после отказа от дивидендов на балансе компании скопилась чистая денежная позиция в 84 млрд рублей (ND/EBITDA = -0,6).

✅ Как и Северсталь, ММК вполне может провести выкуп акций у нерезидентов (их примерно 20% от акций в свободном обращении). Фундаментал это позволяет т.к. на балансе 151 млрд денежных средств.

⚠️ За 1П 2023г компания заработала всего 9 млрд по FCF (-48,3% г/г). В следующем полугодие FCF очевидно будет уже выше на фоне сокращения капитальных затрат — примерно 30-40 млрд рублей.

👉 Див. политика ММК предполагает выплату 100% от FCF при ND/EBITDA ниже 1. Таким образом выплаты могут составить около 40-50 млрд, что даёт 7-8,2% доходности к текущим ценам. Плюс дополнительно могут выплатить накопившиеся дивы за 4кв 2021г и за весь 2022г.

( Читать дальше )

Глобальное производство стали в июле заметно улучшилось. Россия продолжает показывать феноменальные результаты.

- 06 сентября 2023, 09:37

- |

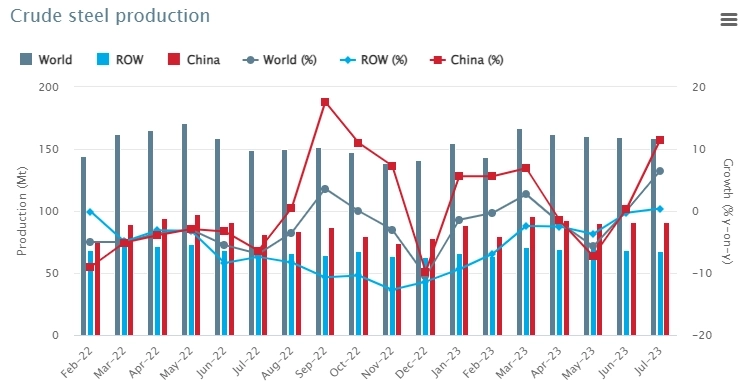

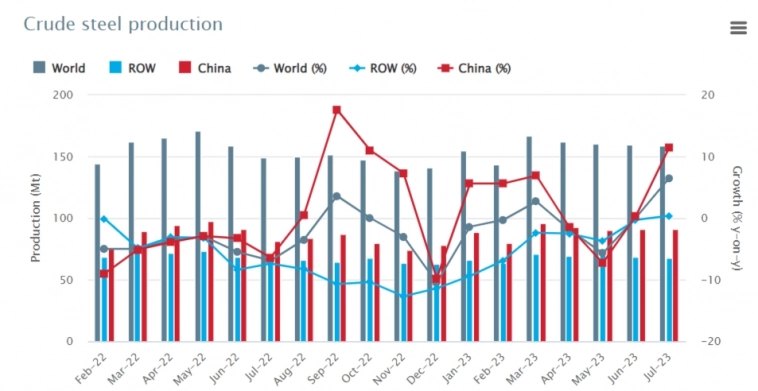

По данным WSA, в июле 2023 года было произведено — 158,5 млн тонн стали (6,6% г/г). По итогам же 7 месяцев — 1,1 млрд тонн (-0,1% г/г). Положительную динамику выплавки стали в июле показали страны Африки (26,1% г/г, но доля слишком маленькая в общей добыче), Европы (5,1% г/г, опять же доля несущественная), Россия+СНГ (9,3% г/г, естественно, весомую роль играет — Россия) и Азия+Океания (9,1% г/г). Основной же вклад в улучшение глобального производства стали внёс Китай (флагман — более 57% от общего выпуска продукции)— 90,8 млн тонн стали (11,5% г/г), похоже, постепенное снятие ковидных ограничений и восстановление некоторых отраслей экономики произвели мощный эффект. Отмечу, что Индия также нарастила обороты выпуска — 11,5 млн тонн стали (14,3% г/г). На 63 страны включённые в данный отчёт приходилось ~97% от общего мирового производства сырой стали в 2022 году.

( Читать дальше )

ММК 🏭 , впервые за 1.5 года отчитались.

- 06 сентября 2023, 09:16

- |

Многие компании, которые молчали достаточно долгое время, наконец-то выпустили отчеты, ММК одна из таких.

➖Основные показатели по МСФО за 1-е полугодие 2023г.:

*️⃣Выручка: 352,708 млрд. руб. (-12,5% г/г);

*️⃣EBITDA: 88,067 млрд. руб. (-14,5% г/г);

*️⃣Чистая прибыль: 51,618 млрд. руб. (-9,1 %г/г);

*️⃣Чистый долг: -84,183 млрд. руб.;

*️⃣CAPEX: 45.1 млрд. руб. (+35,5% г/г).

Основные показатели относительно прошлого года просели, виной тому упавшие цены на сталь.🔽

Также хочу отметить, что у компании накопилось 151 млрд. руб. кэша, из-за того что с 21-го год дивы не выплачивались, но на хороший итоговой дивиденд рассчитывать пока что не стоит, так как капитальные затраты требуют денег.

Под шикарные дивы ММК рассматривать сейчас не имеет смысла, да CAPEX рано или поздно снизится, объемы производства вырастут, но это будет потом, сейчас имеем то, что имеем. 😐

Сам по себе отчет неплохой, показатели просели, но этому есть объяснение, к тому же компании пришлось сильно перестраивать рынок сбыта, и просадки на 10-15% — это даже не просадка в текущих реалиях.

( Читать дальше )

Экспресс-разбор свежих отчетов: главное. Роснефть, Лукойл, Магнит, Северсталь и другие

- 05 сентября 2023, 11:00

- |

🚅 Экспресс-разбор свежих отчетов – самое главное о положении дел, без воды и скучных цифр:

Роснефть

Не совсем отчет – отдельные цифры, через которые нам показали рекордную прибыль, но никак не пояснили ее источники (выручка с ебитдой не выросли). Упоминается некий «контроль над расходами» – про это было и в 1кв'23, возможно что свой вклад уже внес и «Сахалин-1», где РН получила долю ушедшего Exxon – но точно узнаем только когда/если получим развернутые комментарии от компании. Возможно, по итогам годаСейчас можем ориентироваться только на то, что за полгода заработано 30+ руб. дивиденда на акцию, и что 3кв тоже обещает быть сильным за счет курса рубля. Остальное будем узнавать в процессе. Акция вполне отыграла позитив, но и перегретой ее не назвать. Для равномерного добора в длинный портфель вполне годится, чем и я тоже периодически занимаюсь

Лукойл

Уверенная прибыль и не-символический триллион кэша на счетах. Как и в РН, прибыль выросла при снижении выручки (здесь можно сравнить только с 2021 годом, но тоже вполне показательно – ждем пояснений). Дивиденд за период – не менее 500-600 руб./акцию, возможно, он уменьшится на сумму байбэка, не страшно( Читать дальше )

Аналитики надеются, что к практике уплаты промежуточных дивидендов вернутся компании металлургической отрасли: Северсталь, НЛМК и ММК — Ъ

- 03 сентября 2023, 19:56

- |

Директор аналитического департамента инвестбанка «Синара» Кирилл Таченников: «Вероятность дивидендных выплат выше по итогам 2023 года. Финансовые результаты, как показала недавно опубликованная отчетность, у металлургов достаточно сильные, большая денежная позиция и отсутствие крупных инвестиционных проектов могут транслироваться в двузначную дивидендную доходность по итогам 2023 года».

Аналитики не ждут промежуточных выплат от крупнейших компаний потребительского сектора (X5 Group, RusAgro, Fix Price) из-за зарубежной регистрации материнских структур.

Высоких промежуточных дивидендов участники рынка ждут от всех нефтяных компаний, которые демонстрируют сильные финансовые результаты на фоне роста цен на нефть и падения курса рубля.

( Читать дальше )

Собираем инвестиционный портфель в школу. 1 Часть. 3 сентября 2023 года.

- 03 сентября 2023, 19:20

- |

Смотрю, среди моих коллег сейчас модно стало портфель публиковать. Не, ну а что — лёгкий контент, хайповый, одновременно много тикеров для грызни, ну и сразу вроде как серьёзный человек выглядишь, а не просто так канал завёл.

А давайте и я. Вы же в вечер воскресенья только этого уведомления и ждёте, верно? Кратко пробежимся по тикерам и тезисам, ну а предыдущая версия у нас тут. А планы на 2023 были здесь. Поехали.

1. Сбер — 24%. Чуть резал. Всё ещё недорог, но уже не настолько сексуален, как раньше. Консервативно закладываю 30+ див за 2023, 33+ за 2024, ну а что будет — увидим.

2. Русагро — 10,3%. Вы меня знаете — вижу сектор изнутри и снаружи, риски прописки в рынке трендово снижаются, есть апсайд, есть отраслевая роль в портфеле.

3. Роснефть — 7,2%. Без изменений. Склонен согласиться с Весёлым Инвестором — рынок увлечённо бежит на убой в Лукойл и забыл переоценить и Росю, и её див за 2023 год. Жирно, гнусно, надёжно.

4. Черкизово — 6,4%. Без изменений. Я вам обещал, что крупный агросектор будет жрать середняков и пухнуть? Получите, распишитесь.

( Читать дальше )

Мировое производство стали 7 мес 2023г: 1,103 млрд т (-0,1% г/г); Июль 2023г: 158,5 млн т (+6,6% г/г)

- 03 сентября 2023, 17:48

- |

Мировое производство нерафинированной стали в 63 странах, отчитывающихся перед Всемирной ассоциацией производителей стали (worldsteel), в июле 2023 года составило 158,5 млн тонн (млн тонн), что на 6,6% больше, чем в июле 2022 года.

Производство стали по регионам

В июле 2023 года Африка произвела 1,4 млн тонн, что на 26,1% больше, чем в июле 2022 года.

В Азии и Океании было произведено 119,9 млн тонн, что на 9,1% больше.

ЕС (27 стран) произвел 10,3 млн тонн, что на 7,1% меньше.

Европа, другие страны произвели 3,6 млн тонн, что на 5,1% больше.

Ближний Восток произвел 3,1 млн тонн, что на 3,9% меньше.

Северная Америка произвела 9,4 млн тонн, что на 1,2% меньше.

Россия и другие страны СНГ + Украина произвели 7,4 млн тонн, что на 9,3% больше.

Южная Америка произвела 3,4 млн тонн, снизившись на 8,4%.

( Читать дальше )

ММК — Прибыль мсфо 6 мес 2023г: 51,618 млрд руб (-9% г/г)

- 01 сентября 2023, 22:30

- |

11 174 330 000 обыкновенных акций

Free-float 20%

www.mmk.ru/corporate_governance/internal_documents/index.php

Капитализация на 01.09.2023г: 619,114 млрд руб

Общий долг на 31.12.2019г: 147,734 млрд руб/ мсфо 171,137 млрд руб

Общий долг на 31.12.2020г: 183,097 млрд руб/ мсфо 213,747 млрд руб

Общий долг на 31.12.2021г: 211,811 млрд руб/ мсфо 251,586 млрд руб

Общий долг на 31.12.2022г: 196,847 млрд руб/ мсфо 202,351 млрд руб

Общий долг на 30.06.2023г: 223,212 млрд руб/ мсфо 229,177 млрд руб

Выручка 2019г: 434,869 млрд/ мсфо 489,742 млрд руб

Выручка 6 мес 2020г: 175,922 млрд/ мсфо 204,158 млрд руб

Выручка 2020г: 400,237 млрд/ мсфо 460,180 млрд

Выручка 6 мес 2021г: 373,016 млрд/ мсфо 403,851 млрд руб

Выручка 2021г: 785,978 млрд/ мсфо 873,189 млрд

Выручка 6 мес 2022г: 339,526 млрд/ мсфо 403,039 млрд руб

Выручка 2022г: рсбу/ мсфо компанией не опубликованы

Выручка 6 мес 2023г: 312,345 млрд/ мсфо 352,708 млрд руб

Прибыль 6 мес 2018г: 43,174 млрд руб/ Прибыль мсфо 40,114 млрд руб

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал