ММК

Новости компаний — обзоры прессы перед открытием рынка

- 20 ноября 2019, 09:20

- |

«Иркутскэнерго» стряхивает угольную пыль. Компания продает всю тепловую генерацию

«Иркутскэнерго» (подконтрольна En+) меняет стратегию работы на российском энергорынке, планируя полностью избавиться от угольных активов — как генерации мощностью до 3,8 ГВт, так и питающих ее разрезов. Компания уже инициировала их продажу со стартовой ценой от 25 млрд руб., потенциальные покупатели — СУЭК, «Газпром энергохолдинг» и «Интер РАО». Предлагаемая стоимость в целом совпадает с оценкой аналитиков. Таким образом, основой портфеля «Иркутскэнерго» останутся генерирующие стабильную выручку ГЭС Ангарского каскада мощностью 9 ГВт.

https://www.kommersant.ru/doc/4164215

Газ переваливают на президента.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

День инвестора ММК-2019

- 18 ноября 2019, 15:23

- |

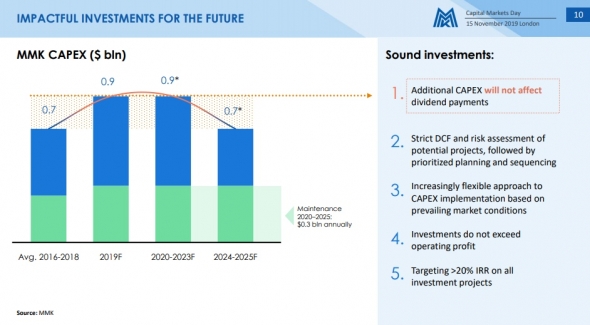

В целом — впечатления от презентации положительные: будут работать над издержками, есть какая-то инвестиционная программа. Даже грозятся нарастить капитальные затраты, но при этом обещают, что это не отразится на дивидендных выплатах.

( Читать дальше )

Снижение себестоимости может привести к сокращению издержек ММК - Промсвязьбанк

- 18 ноября 2019, 12:48

- |

Магнитогорский металлургический комбинат планирует сократить к 2025 году cash-cost сляба на 15%. К 2025 году себестоимость сляба, согласно прогнозам ММК, приведенным в презентации ко Дню инвестора (проходит в пятницу в Лондоне), составит $266/тонна. На конец сентября этот показатель находился на отметке $313/тонна. Снижение себестоимости будет достигнуто за счет реализации инвестиционных проектов и операционных улучшений. Так, новая аглофабрика позволит сократить cash-cost сляба на $9, новая доменная печь — еще на $29, коксохимический комплекс — на $9.

Меры по снижение себестоимости могут привести к сокращению издержек ММК. В тоже время не все составляющие cash cost компания может контролировать. В частности, стоимость железной руды и коксующегося угля определяется рынком и их движение оказывает основное влияние на себестоимость металлургов. Отметим, что по итогам 3 кв. cash cost слябы Северстали оценивалась в 208 $/т (без учета интеграции в 346 $/т), НЛМК – в 252 $/т ( без учета интеграции в 344 $/т).Промсвязьбанк

MMK сможет выплачивать $200 млн в год в виде дивидендов не менее трех лет - Атон

- 18 ноября 2019, 10:43

- |

Основным фокусом дня инвесторов стали инвестиции в 2020-25, долговая нагрузка и дивиденды. ММК ожидает, что инвестиции в 2020-23 годах вырастут до $900 млн в год, а в 2024-25 упадут до $700 млн. в год. Увеличение капиталовложений приблизительно на $200 млн в год в 2020-23 не должно повлиять на дивидендные выплаты. Капитальные затраты на техническое обслуживание оцениваются на уровне $300 в год. Крупнейшими проектами в трубопроводе станут новый завод по производству коксующегося угля и сопутствующей продукции (по плану, остается вложить $800 млн), доменная печь ($700 млн) и реконструкция горячепрокатного стана 2500 ($230 млн). ММК ожидает, что в 2020 цены могут вырасти до $400 / т FOB Черное море (сейчас — $380 / т).

Стратегия ММК повторяет стратегии, объявленные ранее Северсталью и НЛМК, с немного более высокими капитальными затратами, но высоким IRR, которые не повлияет на дивиденды (они будут выплачены из заемных средств). По итогам 9М19 отношение чистого долга к EBITDA составляло 0.04x. Таким образом, MMK сможет выплачивать $200 млн в год в виде дивидендов на протяжении не менее трех лет, даже в нисходящей фазе ценового цикла, пока чистая долговая нагрузка не превысит 1.0x, что приведет к снижению коэффициента выплаты дивидендов… Мы считаем обновление стратегии НЕЙТРАЛЬНЫМ и отмечаем, что ММК видит признаки восстановления цен на стальную продукцию. Акции компании торгуются по 3.6x EV/EBITDA 2020П (консенсус) — это по-прежнему самая низкая оценка среди ликвидных аналогов в российском металлургическом секторе.Атон

Новости компаний — обзоры прессы перед открытием рынка

- 18 ноября 2019, 09:18

- |

Инвесторы купились на ставку. Политика Банка России привлекла нерезидентов

Международные инвесторы возвращаются на российский фондовый рынок. На минувшей неделе приток средств в фонды акций составил $140 млн, еще $60 млн было инвестировано в фонды облигаций. Нерезиденты покупают российские активы, которые выглядят привлекательными из-за высоких дивидендов, а также снижения ставки Банком России.

https://www.kommersant.ru/doc/4162806

Инвесторам предложат поиграть. «Система» и РКИФ продадут от 20% «Детского мира» в ходе SPO

Не договорившись о продаже своей доли в «Детском мире

( Читать дальше )

ММК - производство стальной продукции в 2020 г может вырасти на 2-3%

- 15 ноября 2019, 18:53

- |

«Рост производства составит около 2-3%»

В первом полугодии следующего года может быть снижение объемов производства из-за сезонного фактора, а также реконструкции стана-2500 горячей прокатки.

ММК может изменить свой прогноз снижения производства стальной продукции по итогам текущего квартала до 4,5% с ранее ожидавшихся 6% на фоне восстановления цен на сталь на экспортных рынках.

«Есть вероятность, что мы можем улучшить этот показатель к концу года – снизить не на 6%, а на 4,5-5%»

источник

ММК - планирует показатель чистый долг/EBITDA менее 1х, капвложения в 2019-2023 гг планируютя на уровне $900 млн

- 15 ноября 2019, 13:00

- |

Компания нацелена на поддержание уровня оборотного капитала не выше 14-15% от выручки.

ММК планирует сохранить объем капитальных вложений в 2019-2023 годах на уровне 900 миллионов долларов ежегодно.

В 2024 и 2025 годах ММК инвестирует около 700 миллионов долларов в год. В том числе на ремонтные работы в 2020-2025 годах предполагается направлять порядка 300 миллионов долларов ежегодно.

Дополнительный capex не повлияет на дивидендные выплаты.

Компания будет придерживаться гибкого подхода к размерам затрат при изменении рыночной конъюнктуры. IRR всех инвестиционных проектов группы — выше 20%.

планирует снижение себестоимости производства на 2-3% в год за счет повышения операционной эффективности

источник

источник

+ Система, ММК, Татнефть ап

- 15 ноября 2019, 12:07

- |

Планировал купить только АФК, но сложно пройти мимо дивидендных акций. приходится дробить и покупать по чуть-чуть (изначально то я планировал покупать как только будет 50т.р. свободных денег для инвестирования, потом согласился на 30 и вот эти 30 делю чтобы прикупить разные акции, среди див. акций есть конкуренция.)

ММК на 11 т.р.

Система на 9т.р

Татнефть ап на 8т.р.

Согласно новой дивидендной политике ММК размер дивидендов не изменится - Атон

- 15 ноября 2019, 10:40

- |

Согласно новой политике, компания будет выплачивать не менее 100% своего свободного денежного потока, если отношение чистого долга к EBITDA будет оставаться ниже 1.0x. Если коэффициент превысит 1.0x, выплата составит не менее 50% от FCF. ММК будет выплачивать дивиденды ежеквартально.

Данная политика является пояснением к предыдущей, которая предусматривала выплату ММК не менее 50% от FCF при коэффициенте чистый долг/EBITDA ниже 1.0x. Фактически, компания выплачивала 100% FCF, как показывают последние объявления, поэтому размер дивидендов не изменится. В связи с этим мы считаем новость НЕЙТРАЛЬНОЙ.Атон

ММК - утвержден новый порядок выплаты дивидендов

- 14 ноября 2019, 10:50

- |

Представитель компании:

Утвержденные изменения в дивидендной политике фактически фиксируют подход компании к выплатам дивидендов, применяемый уже с 2018 года. В соответствии с утвержденными сегодня правилами, компания будет выплачивать дивиденды акционерам ежеквартально в объеме не менее 100% от FCF (свободного денежного потока — ред.) при условии соотношения чистого долга к EBITDA менее 1.0х. При соотношении чистый долг/EBITDA более 1.0х дивиденды будут выплачиваться в размере не менее 50% от FCF

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал