Лизинг-Трейд облигации

Новый портфель облигаций на 6-12 месяцев: стратегия и первые покупки

- 18 августа 2023, 08:29

- |

Начал собирать новый долгосрочный портфель облигаций. Кроме собственно инвестиционных целей это позволит подсвечивать интересные бумаги и более предметно обсуждать облигации именно с позиции холда, а не только спекуляций

Мои вводные:

Идея: в оптимистичном сценарии мы уже проходим пиковые значения ставки ЦБ. В менее оптимистичном – возможно еще до нескольких повышений, малыми шагами. В обоих случаях рассматриваю начало 2024 года как период неизбежного смягчения ДКП, либо по «естественным» причинам, либо по политическим, на фоне выборов

Бенчмарк: максимальная доходность депозитов в крупных банках

Цель: получить на горизонте 6-12 месяцев доход в 1,5-2 раза выше бенчмарка. Сформировать консервативную, стабилизирующую часть инвестиционного портфеля (после резкого роста в акциях их доля существенно выросла, нужна ребалансировка в пользу бондов)

Стратегия выглядит так:

- Покупка бумаг с наилучшим соотношением доходности и кредитного качества по каждой рейтинговой группе и бумаг с явной недооценкой к своей справедливой стоимости. Покупки и на первичном, и на вторичном рынке (основные спекулятивные покупки первички по-прежнему будут в отдельном портфеле)

( Читать дальше )

- комментировать

- 8.9К | ★2

- Комментарии ( 6 )

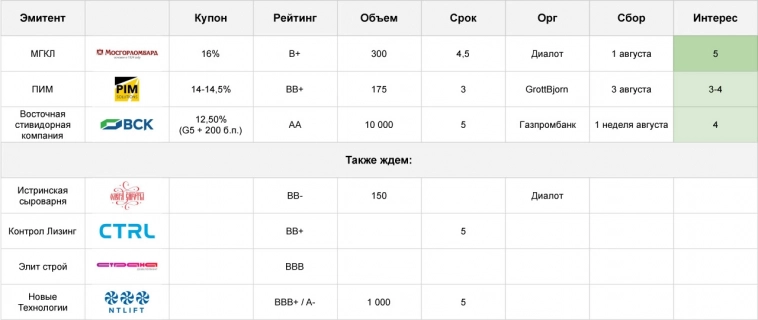

Облигации: первичные размещения на неделе с 31.07 по 06.08.23

- 31 июля 2023, 09:16

- |

💰МГКЛ: B+, YTM~16,9%, 4,5 года, 300 млн. Только для квалов

Июньский МГКЛ-001P-03 с тем же купоном, но на полгода короче, рынок встретил неплохо. А тогдашний орг Цифра еще не считался зашкваром, эх… В этом выпуске апсайд тоже будет. Объем уже расписали по предзаказам на неделе, даже с подобием аллокации (организатор теперь – Диалот).

( Читать дальше )

Облигации: первичные размещения на неделе с 24.07 по 30.07.23

- 24 июля 2023, 13:13

- |

⚠️Параметры всех четырех уже заявленных выпусков на эту неделю зафиксированы еще до пятничного заседания ЦБ. Ставку повысили уверенно, и риторика на дальнейшее повышение тоже имела место (среднюю до конца 2023 прогнозируют в диапазоне 8,5-9,3%) Сколько из этого было заложено в котировки заранее, и на какие доходности теперь будем ориентироваться – пока не совсем понятно, поторговать успели всего полдня

Поэтому считаю, что до большей ясности есть смысл придержать кэш, хотя бы частично. Тем более, что в будущих новых выпусках, которые сейчас планируются уже с ориентиром на новую ставку – можем увидеть несколько более приятные условия

🛢УК «ОРГ»: BB-, YTM~17,8%, 3 года, 300 млн. Только для квалов

Размещение перенесли с прошлой пятницы, что дает нам еще немного времени подумать: стоит ли такая не-космическая доходность от эмитента всех его рисков? Спекулятивно (по другому здесь нельзя) – считаю что остается вполне рабочим вариантом. Кто читает сегодня – скорее всего уже опоздал, предзаказы расписывали на прошлой неделе.

( Читать дальше )

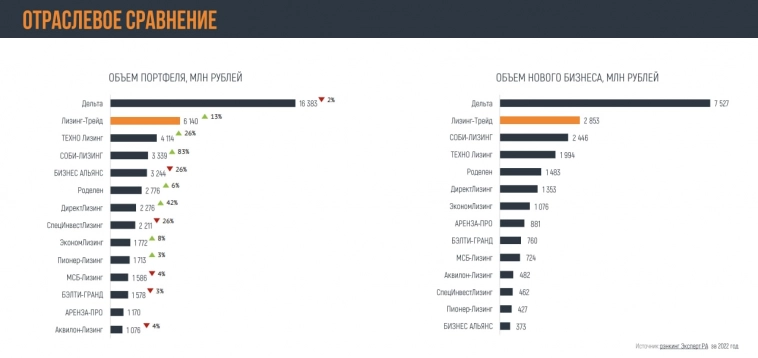

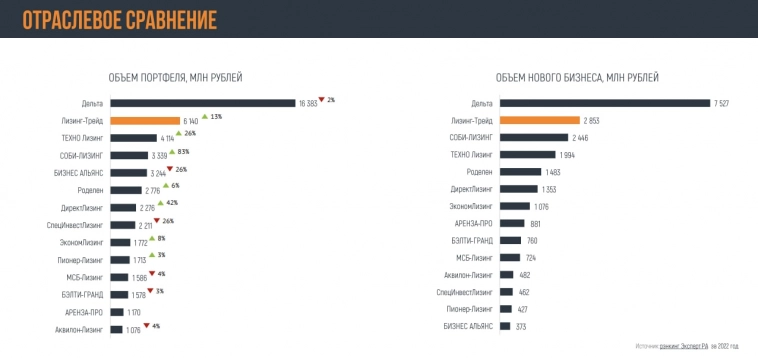

Лизинг-трейд. оценка компании

- 22 июля 2023, 09:25

- |

По РСБУ

Об организации

1-“Лизинг-Трейд” — универсальная лизинговая компания, основанная в 2005 году.

2-Предоставляет в лизинг легковой автотранспорт, коммерческий и легкий коммерческий транспорт, а также оборудование или недвижимость.

3-Выпуски облигаций:

RU000A1053H4

RU000A106987

RU000A106GB6

RU000A1029F8

RU000A105WZ4

RU000A105RF6

RU000A1034X1

RU000A104XE0

Цель оценки: Оценка состояния компании с целью приобретения облигаций эмитента.

Общие значения (за 3 мес. 2023г)

1-Выручка: 289,402 млн.руб.

2-Прибыль: 24,915 млн.руб

Анализ ликвидности

1-Коэффициент текущей ликвидности (CR): 0,13,59 (**)

2-Коэффициент обеспеченности собственными оборотными активами (OFR): 0,07 (**)

Анализ финансовой устойчивости

1-Коэффициент автономии (ER): 0,20 (**)

2-Коэффициент финансовой зависимости (DR): 0,80 (**)

3-Коэффициент капитализации (C/R): 4,08 (**)

Оценка

Общая динамика

1-Динамика выручки: 45,8% (YoY)

2-Динамика прибыли: 71,2% (YoY)

3-Динамика долговой нагрузки: 5,4% (*)

( Читать дальше )

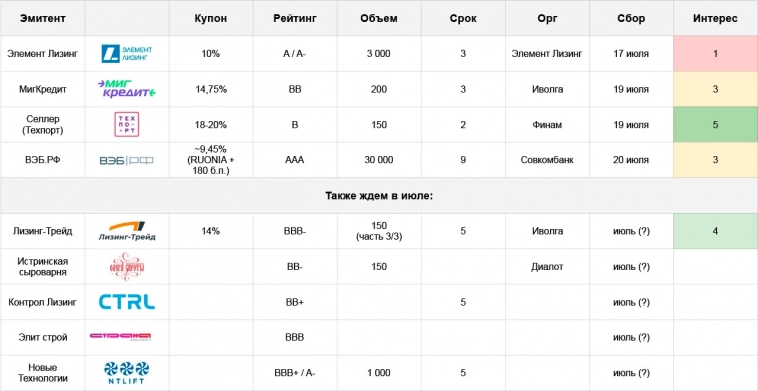

Облигации: первичные размещения на неделе с 17.07 по 23.07.23

- 18 июля 2023, 00:36

- |

Пока что лайн-ап этой недели выглядит как передышка – на фоне всеми ожидаемого заседания ЦБ по ключевой ставке 21 июля

🚚Элемент Лизинг: A/A-, YTM~10,5%, объем 3 000 млн.

Здесь ловить уже нечего, выпуск быстро и по-тихому расписали между своими, заранее согласованными крупными покупателями. В данном случае абсолютно не жаль: доходность явно не дотягивает до рыночной. Едем дальше

💰МигКредит: BB, YTM~15,8%, объем 200 млн. Только для квалов

Предложение чуть лучше рынка, большого апсайда по телу тут не видно, а вот 1-1,5% не исключаю, что само по себе неплохо. Я пропущу, потому что рядом возможная смена ставки, в совсем спокойное время – сходил бы. На вторичке есть свежие Быстроденьги-002P-02 с тем же рейтингом и YTM чуть выше – но они и более закредитованные, разница логична

( Читать дальше )

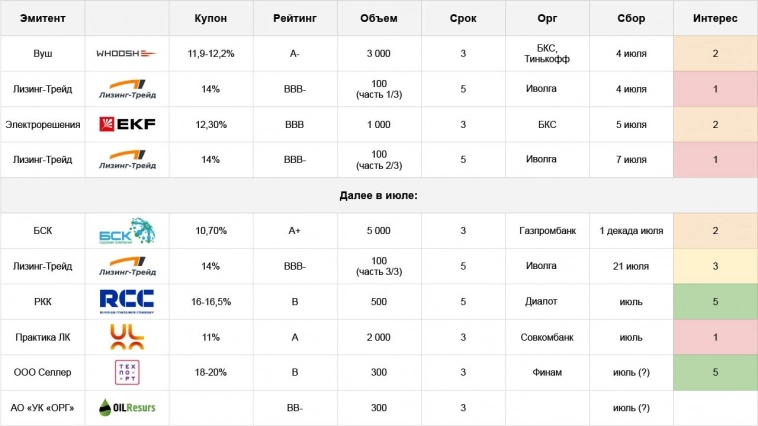

Облигации: первичные размещения на неделе с 3.07 по 9.07.23

- 03 июля 2023, 11:05

- |

За последнюю неделю-две рыночный сантимент по ставке ЦБ существенно изменился, и если раньше здесь было место для дискуссии, то теперь консенсус твердый и четкий – повысят

Небольшое опережающее снижение в бумагах местами уже есть. Это не сказать, что страшно, но требует несколько тщательнее подходить к выбору в первичных размещениях. Тем более, что эмитенты на фоне тотального жора последних месяцев докатились до совсем уже нерыночных предложений (Балтийский Лизинг, МСБ Лизинг, СПМК и т.п.) и кому, как не нам, покупателям, теперь приводить их в чувство? Сами разбаловали!

🛴Вуш: A-, YTM ~12,8%, объем 3 000 млн.

Даже с максимальным заявленным купоном 12,2% это будет не самое доходное предложение по своей рейтинговой группе. К собственному предыдущему выпуску запас по YTM еще есть, но Вуш-1 на год короче: разница в премии к G-curve между двумя выпусками всего ~50 б.п. (и это если мы считаем с купоном по верхней границе!) Поэтому спекулятивно я эту историю пропущу: апсайд по телу небольшой и легко растает при росте ставки ЦБ или снижении купона на размещении

( Читать дальше )

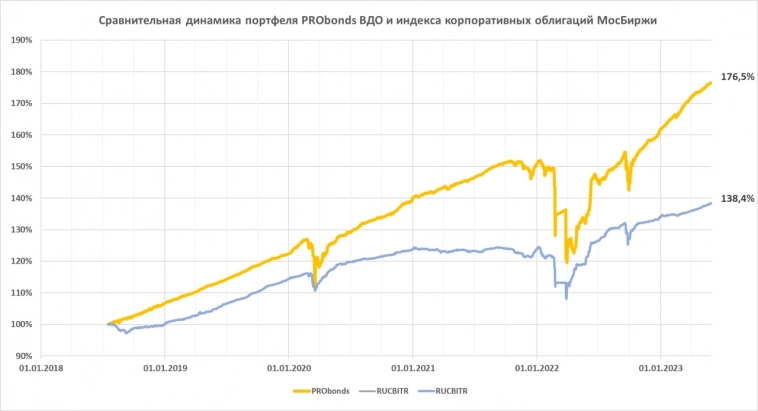

Портфель ВДО. 9% дохода с начала года. И много маленьких сделок

- 31 мая 2023, 07:46

- |

Портфель PRObonds ВДО преодолел 9%-ную отметку дохода с начала года. Таргет на весь нынешний год – 14% — всё ближе. Если рынок останется более-менее спокойным, то замахиваться можно будет и на 15-16%. Но говорить об этом рано.

Прирост портфеля за последние 365 дней – 31%, за время ведения портфеля, с июля 2018 – 76,5%.

Внутренняя доходность портфеля, по которой можно ориентироваться на результат ближайших месяцев – 13,3%. Значительно ниже, чем раньше. Значительно выше депозитных ставок. К тому же новые позиции должны добавить портфелю доходности.

Портфель имеет средневзвешенный кредитный рейтинг ВВВ, что оставляет его строго в сегменте ВДО. Но на верхней рейтинговой ступени сегмента. Потому не считаю, что против доходности стоят избыточные риски.

Сделки.

( Читать дальше )

Скрипт заявки на участие в размещении облигаций Лизинг-Трейд 001P-08 (BB+(RU), 200 млн.р., YTM 15,5%)

- 22 мая 2023, 12:21

- |

Завтра 23 мая начнется размещение 8-го выпуска облигаций ООО «Лизинг-Трейд»

Обобщенные параметры выпуска:

• Кредитный рейтинг эмитента: BB+(RU) от АКРА с «позитивным» прогнозом

• Сумма: 200 млн.р.

• Купон / доходность: 14,5% / 15,5% годовых

• Купонный период: 30 дней

• Дюрация: ~3,5 года (5 лет до погашения, амортизация 2 последних года)

Организатор выпуска ИК Иволга Капитал

Скрипт для участия в первичном размещении:

• полное / краткое наименование: Лизинг-Трейд 001P-08 / ЛТрейд 1P8

• ISIN: RU000A106987

• контрагент (партнер): ИВОЛГАКАП [MC0478600000]

• режим торгов: первичное размещение

• код расчетов: Z0

• цена: 100% от номинала (номинал 1 000 р.)

Время приема заявок 23 мая:

С 10:00 до 13:00 МСК, с 16:45 до 18:30 МСК (с перерывом на клиринг)

_______________________

!!! Пожалуйста, после выставления заявки обязательно направьте ее номер и Ваши фамилию и имя в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

( Читать дальше )

Предварительные параметры размещения облигаций Лизинг-Трейд. BB+(RU), 200 млн.р., YTM 15,5%, дюрация 3,5 года. Дата размещения 23 мая

- 18 мая 2023, 12:35

- |

На 23 мая намечено размещения 8-го выпуска облигаций ООО «Лизинг-Трейд»

Обобщенные параметры выпуска:

• Кредитный рейтинг эмитента: BB+(RU) от АКРА с «позитивным» прогнозом

• Сумма: 200 млн.р.

• Купон / доходность: 14,5% / 15,5% годовых

• Купонный период: 30 дней

• Дюрация: ~3,5 года (5 лет до погашения, амортизация 2 последних года)

Организатор выпуска ИК Иволга Капитал

( Читать дальше )

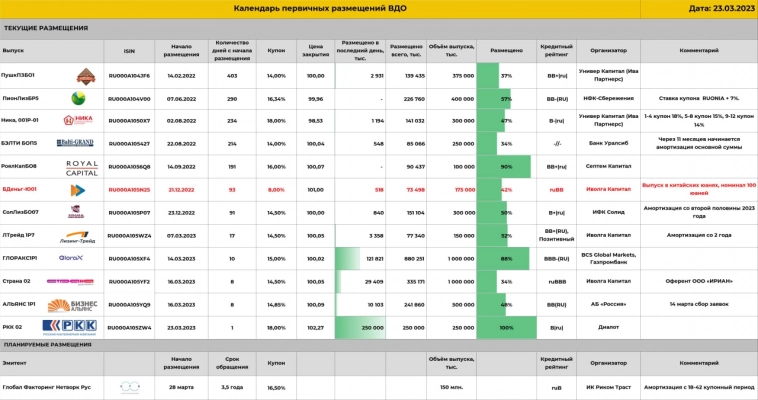

Первичные размещения облигаций от ИК Иволга Капитал. Как участвовать и что сейчас на нашей полке?

- 24 марта 2023, 07:25

- |

👉 Телеграм-бот Иволга Капитал: @ivolgacapital_bot

👆 Пожалуйста, для участия в наших первичных размещениях направляйте номер или прочие параметры выставленной Вами заявки в наш телеграм-бот. Мы не просим от Вас полного имени, номера телефона или иных данных. Нам достаточно очень ограниченной информации, но той, что значительно помогает поддерживать порядок на размещении.

Телеграм-бот не является гарантией исполнения Вашей заявки. Но это гарантия обратной связи от нас, Вашего оперативного понимания, произойдет ли удовлетворена заявка или нет.

Заявки, не прошедшие эту простую процедуру, мы всё чаще исполняем частично или отклоняем (все действия согласованы с эмитентом).

Актуальные размещения, организованные ИК Иволга Капитал

Страна Девелопмент 02 (эмитент ООО «Элит-Строй»). За 6 сессий выпуск размещен на 1/3. Обобщенные параметры выпуска:

• Кредитный рейтинг эмитента ВВВ от Эксперт РА

• Сумма: 1 млрд.р.

• Срок до погашения: 3 года

• Купон / доходность: ежемесячно, 14,5% / 15,5%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал