SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Лидер-Инвест

Система опубликовала нейтральные результаты за 1 квартал - Атон

- 11 июня 2020, 11:24

- |

Система опубликовала финансовые результаты за 1К20

Выручка Системы за 1К20 увеличилась на 6.3% г/г до 158.9 млрд руб. Скорректированный показатель OIBDA достиг 54.0 млрд руб. (+1.52% г/г), отразив улучшение результатов БЭСК, Медси и Агрохолдинга СТЕПЬ. Рентабельность OIBDA в 1К20 составила 34.0% против 35.6% в 1К19 в свете продажи бизнеса МТС на Украине и более слабых результатов Segezha. Скорректированный чистый убыток был обусловлен продажей доли Группы в Лидер-Инвесте. Соотношение SG &A/выручка увеличилось до 19.2% (против 19.0% в 1К19), поскольку коммерческие, административные и общехозяйственные затраты выросли на 7.7%, учитывая увеличение численности персонала МТС в цифровом сегменте. Капзатраты Группы выросли на 31.9% г/г до 28.1 млрд руб. на фоне роста капзатрат, связанных с развитием сети у МТС. Финансовые обязательства Корпоративного центра составили 207.8 млрд руб. (против 189.2 млрд руб. на конец 2019) в связи с получением рублевых кредитов и переоценкой обязательств в иностранной валюте. Чистый долг увеличился на 3.7%.

( Читать дальше )

Выручка Системы за 1К20 увеличилась на 6.3% г/г до 158.9 млрд руб. Скорректированный показатель OIBDA достиг 54.0 млрд руб. (+1.52% г/г), отразив улучшение результатов БЭСК, Медси и Агрохолдинга СТЕПЬ. Рентабельность OIBDA в 1К20 составила 34.0% против 35.6% в 1К19 в свете продажи бизнеса МТС на Украине и более слабых результатов Segezha. Скорректированный чистый убыток был обусловлен продажей доли Группы в Лидер-Инвесте. Соотношение SG &A/выручка увеличилось до 19.2% (против 19.0% в 1К19), поскольку коммерческие, административные и общехозяйственные затраты выросли на 7.7%, учитывая увеличение численности персонала МТС в цифровом сегменте. Капзатраты Группы выросли на 31.9% г/г до 28.1 млрд руб. на фоне роста капзатрат, связанных с развитием сети у МТС. Финансовые обязательства Корпоративного центра составили 207.8 млрд руб. (против 189.2 млрд руб. на конец 2019) в связи с получением рублевых кредитов и переоценкой обязательств в иностранной валюте. Чистый долг увеличился на 3.7%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Финрезультаты Системы демонстрируют достойный рост выручки во всех ключевых активах - Атон

- 10 июня 2020, 21:46

- |

Скорректированный чистый убыток в доле АФК «Система» в 1 квартале 2020 года по МСФО составил 9,4 млрд руб. Об этом сообщила компания.

Бежанишвили Анна

· «Система» опубликовала неплохие результаты – рост выручки составил 6.3%, показатель OIBDA на 1.3% выше консенсуса.

· Чистые финансовые обязательства Корпоративного центра выросли на 3.7% кв/кв.

· Несмотря на то, что Ozon показал рекордный рост GMV в 1К20, Segezha и Агрохолдинг СТЕПЬ показали слабые результаты на фоне негативной конъюнктуры рынка.

Финансовые результаты демонстрируют достойный рост выручки от ключевых активов. Продажи Системы в целом совпали с консенсусом, составив 158.9 млрд руб., а показатель OIBDA превзошел консенсус на 1.3%, достигнув 54.0 млрд руб. Показатель OIBDA Группы отразил улучшение результатов БЭСК, Медси и Агрохолдинга СТЕПЬ. Рентабельность OIBDA в 1К20 составила 34.0% против 35.6% в 1К19 в свете продажи бизнеса МТС на Украине и более слабых результатов Segezha. Скорректированный чистый убыток был обусловлен продажей доли Группы в Лидер-Инвесте. Соотношение SG&A/выручка увеличилось до 19.2% (против 19.0% в 1К19), поскольку коммерческие, административные и общехозяйственные затраты выросли на 7.7%, учитывая увеличение численности персонала МТС в цифровом сегменте. Капзатраты Группы выросли на 31.9% г/г до 28.1 млрд руб. на фоне роста капзатрат, связанных с развитием сети у МТС.

( Читать дальше )

Результаты АФК «Система» за 1 квартал 2020 года: достойный рост во всех ключевых активах.Дима Виктор

Бежанишвили Анна

· «Система» опубликовала неплохие результаты – рост выручки составил 6.3%, показатель OIBDA на 1.3% выше консенсуса.

· Чистые финансовые обязательства Корпоративного центра выросли на 3.7% кв/кв.

· Несмотря на то, что Ozon показал рекордный рост GMV в 1К20, Segezha и Агрохолдинг СТЕПЬ показали слабые результаты на фоне негативной конъюнктуры рынка.

Финансовые результаты демонстрируют достойный рост выручки от ключевых активов. Продажи Системы в целом совпали с консенсусом, составив 158.9 млрд руб., а показатель OIBDA превзошел консенсус на 1.3%, достигнув 54.0 млрд руб. Показатель OIBDA Группы отразил улучшение результатов БЭСК, Медси и Агрохолдинга СТЕПЬ. Рентабельность OIBDA в 1К20 составила 34.0% против 35.6% в 1К19 в свете продажи бизнеса МТС на Украине и более слабых результатов Segezha. Скорректированный чистый убыток был обусловлен продажей доли Группы в Лидер-Инвесте. Соотношение SG&A/выручка увеличилось до 19.2% (против 19.0% в 1К19), поскольку коммерческие, административные и общехозяйственные затраты выросли на 7.7%, учитывая увеличение численности персонала МТС в цифровом сегменте. Капзатраты Группы выросли на 31.9% г/г до 28.1 млрд руб. на фоне роста капзатрат, связанных с развитием сети у МТС.

( Читать дальше )

Коротко о главном на 18.0.2020

- 18 марта 2020, 06:45

- |

Рейтинги, дефолты и внеочередные собрания держателей облигаций:

( Читать дальше )

- «Онлайн микрофинанс» установил ставку купона на первый год обращения в размере 13%, купоны ежемесячные. Размещение выпуска объемом 500 млн рублей начинается сегодня, 18 марта

- «ДелоПортс» планирует провести заочное собрание держателей облигаций 31 марта

- «О1 Груп Финанс» не выплатила инвесторам доход за 11-й купонный период

- «Эксперт РА» оставило «под наблюдением» статус рейтинга кредитоспособности «Эталон ЛенСпецСМУ» и «Лидер-инвест»

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

( Читать дальше )

Справедливый уровень дивдоходности для Эталона - не менее 8% - Атон

- 28 января 2020, 10:32

- |

Эталон объявил о выкупе до 10% акций и улучшении дивидендной политики

Совет директоров Эталона принял решение до конца 1К20 запустить программу обратного выкупа в объеме до 10% выпущенного акционерного капитала компании ($60 млн ПО ТЕКУЩИМ КОТИРОВКАМ). АФК Система, контролирующая 25% Эталона, не будет принимать участия в обратном выкупе. Кроме того, совет оставил без изменений дивидендную политику, сохранив диапазон выплат в 40-70% от чистой прибыли по МСФО, но зафиксировал минимальный уровень выплат в размере 12 руб. на акцию/ГДР с учетом высокой волатильности чистой прибыли и эффекта сделки по приобретению Лидер-Инвеста. При этом совет имеет право воздержаться от рекомендаций по дивидендам за определенный отчетный период в случае падения соотношения EBITDA/процентные расходы Эталона ниже уровня 1.5x.

Совет директоров Эталона принял решение до конца 1К20 запустить программу обратного выкупа в объеме до 10% выпущенного акционерного капитала компании ($60 млн ПО ТЕКУЩИМ КОТИРОВКАМ). АФК Система, контролирующая 25% Эталона, не будет принимать участия в обратном выкупе. Кроме того, совет оставил без изменений дивидендную политику, сохранив диапазон выплат в 40-70% от чистой прибыли по МСФО, но зафиксировал минимальный уровень выплат в размере 12 руб. на акцию/ГДР с учетом высокой волатильности чистой прибыли и эффекта сделки по приобретению Лидер-Инвеста. При этом совет имеет право воздержаться от рекомендаций по дивидендам за определенный отчетный период в случае падения соотношения EBITDA/процентные расходы Эталона ниже уровня 1.5x.

Мы однозначно положительно оцениваем решение совета директоров, которое должно вернуть доверие инвесторов к акциям компании. Об этом свидетельствует и вчерашняя динамика Эталона — он оказался среди немногих бумаг, торговавшихся в зеленой зоне (+4%). Согласно дивидендной политике, текущая дивидендная доходность компании составляет 9%. Это значительно выше того, что предлагают другие девелоперы, имеющие листинг на бирже. Мы полагаем, что справедливый уровень дивидендной доходности для Эталона — не менее 8%, а стоимость акций должна возрасти до $2.3-2.4 за ГДР.Атон

Результаты Etalon были поддержаны благодаря интеграции в продажи застройщика Лидер-Инвест - Промсвязьбанк

- 21 января 2020, 12:05

- |

Девелопер Etalon Group в 2019 году увеличил продажи на 13% по сравнению с 2018 годом

Девелопер Etalon Group в 2019 году увеличил продажи на 13% по сравнению с 2018 годом, до 77,627 млрд рублей, говорится в сообщении компании. Общий объем реализованной компанией недвижимости вырос незначительно — на 0,4%, до 630,399 тыс. кв. м. В четвертом квартале 2019 года продажи Etalon Group составили 21,795 млрд рублей (снижение на 11% относительно уровня аналогичного периода 2018 года) и 171,53 тыс. кв. м (снижение на 19%).

Девелопер Etalon Group в 2019 году увеличил продажи на 13% по сравнению с 2018 годом, до 77,627 млрд рублей, говорится в сообщении компании. Общий объем реализованной компанией недвижимости вырос незначительно — на 0,4%, до 630,399 тыс. кв. м. В четвертом квартале 2019 года продажи Etalon Group составили 21,795 млрд рублей (снижение на 11% относительно уровня аналогичного периода 2018 года) и 171,53 тыс. кв. м (снижение на 19%).

В условиях перехода на новые правила финансирования в строительной отрасли застройщики повышают цены на недвижимость, в результате продажи в стоимостном выражении увеличиваются, но падают натуральном, что указывает на слабость рынка недвижимости. Отметим, что результаты Эталон были поддержаны благодаря интеграции в продажи застройщика Лидер-Инвест, который располагает более высокомаржинальным портфелем проектов в Москве. Показатели компании отражают схожую с другими застройщиками тактику, направленную на максимизацию выручки за счет повышения рентабельности, что в краткосрочном периоде дает положительный финансовый результат.Промсвязьбанк

Акции Эталона выглядят недорого и предлагают хорошую дивидендную доходность - Атон

- 21 января 2020, 10:57

- |

Эталон представил операционные результаты за 4К19/2019

Объемы реализации недвижимости в 4К19 сократились на 19% г/г до 172 тыс кв м, а в стоимостном выражении они упали на 11% г/г до 22 млрд руб. Средняя цена за квартиру выросла на 19% г/г, как за счет непосредственного повышения цен, так и за счет позитивного вклада интеграции Лидер-Инвеста. В Московской агломерации продажи упали на 34% г/г до 70 тыс кв м, а в стоимостном выражении они снизились на 17% до 10.6 млрд руб., при этом подразумеваемая средняя цена составила 196 тыс руб./кв м (+42%г/г). В Санкт-Петербурге объемы реализации недвижимости упали на 3% г/г до 101 тыс кв м, а в стоимостном выражении сократились на 4% до 11.1 млрд руб. при средней цене 131 тыс руб./кв м (+5% г/г). По итогам 2019 объемы реализации недвижимости остались неизменными г/г на уровне 630 тыс кв м и выросли на 13% в стоимостном выражении до 77.6 млрд руб., подразумевая рост средней цены на 20% до 148 тыс руб./кв м. Общий долг компании увеличился до 53 млрд руб. в 2019 (с 21 млрд руб. годом ранее) после приобретения Лидер-Инвеста, земельных участков в Москве и выплаты дивидендов. Чистый долг составил 21.8 млрд руб., подразумевая соотношение чистый долг/EBITDA за последние 12М на уровне 2.0x. В 2020 Эталон рассчитывает сохранить, как минимум, сопоставимый рост в стоимостном выражении (+13%).

( Читать дальше )

Объемы реализации недвижимости в 4К19 сократились на 19% г/г до 172 тыс кв м, а в стоимостном выражении они упали на 11% г/г до 22 млрд руб. Средняя цена за квартиру выросла на 19% г/г, как за счет непосредственного повышения цен, так и за счет позитивного вклада интеграции Лидер-Инвеста. В Московской агломерации продажи упали на 34% г/г до 70 тыс кв м, а в стоимостном выражении они снизились на 17% до 10.6 млрд руб., при этом подразумеваемая средняя цена составила 196 тыс руб./кв м (+42%г/г). В Санкт-Петербурге объемы реализации недвижимости упали на 3% г/г до 101 тыс кв м, а в стоимостном выражении сократились на 4% до 11.1 млрд руб. при средней цене 131 тыс руб./кв м (+5% г/г). По итогам 2019 объемы реализации недвижимости остались неизменными г/г на уровне 630 тыс кв м и выросли на 13% в стоимостном выражении до 77.6 млрд руб., подразумевая рост средней цены на 20% до 148 тыс руб./кв м. Общий долг компании увеличился до 53 млрд руб. в 2019 (с 21 млрд руб. годом ранее) после приобретения Лидер-Инвеста, земельных участков в Москве и выплаты дивидендов. Чистый долг составил 21.8 млрд руб., подразумевая соотношение чистый долг/EBITDA за последние 12М на уровне 2.0x. В 2020 Эталон рассчитывает сохранить, как минимум, сопоставимый рост в стоимостном выражении (+13%).

( Читать дальше )

Коротко о главном на 07.11.2019

- 07 ноября 2019, 08:00

- |

Три новости от эмитентов:

Суммарный объем торгов растет с каждым торговым днем. ВДОграф фиксирует итоги торгов прошедшего дня и сводит рейтинги по объемом, доходности, рост и падению цены за день

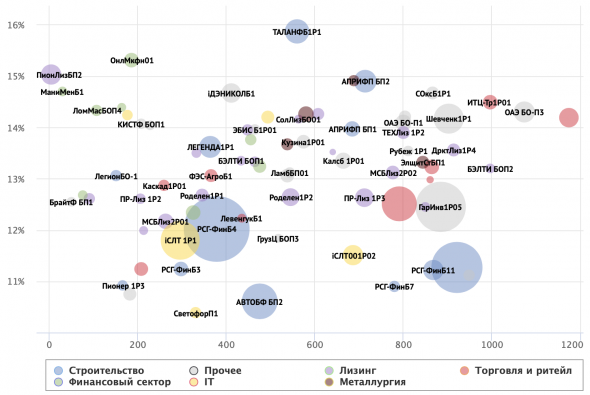

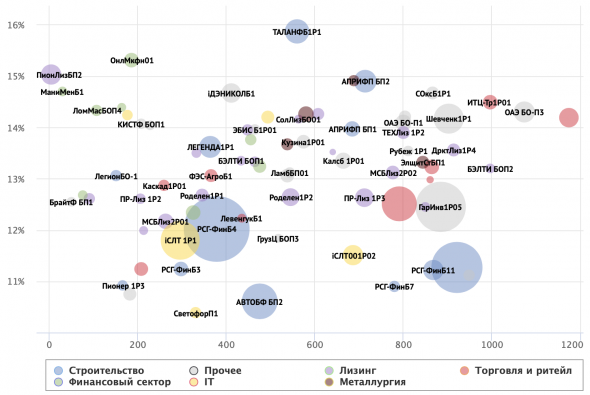

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

- «СЭЗ им. Серго Орджоникидзе» утвердил условия первого выпуска;

- «АПРИ „Флай Плэнинг“ планирует 14 ноября начать размещение третьего выпуск биржевых облигаций, ставка купона — 14,25%;

- »Лидер-Инвест" сообщил о совершении крупной сделки поручительства

Суммарный объем торгов растет с каждым торговым днем. ВДОграф фиксирует итоги торгов прошедшего дня и сводит рейтинги по объемом, доходности, рост и падению цены за день

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Коротко о главном на 25.10.2019

- 25 октября 2019, 08:36

- |

Новые выпуски и итоги прошедших размещений:

Объем торгов дебютанта рынка АО им. Т.Г. Шевченко и результаты торгового дня еще для 79 выпусков — в ВДОграфе

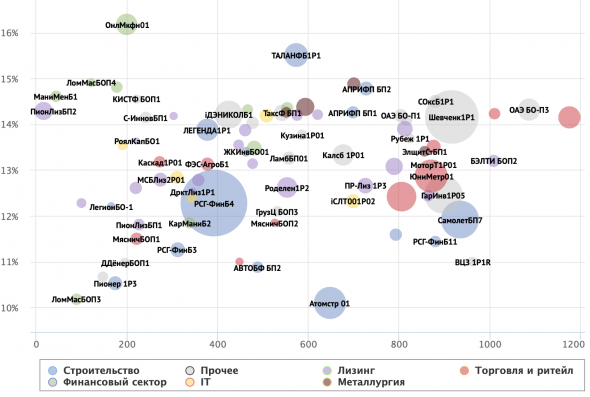

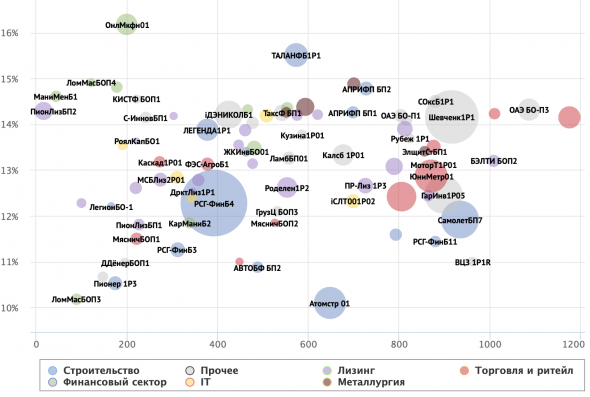

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

- «Пионер-Лизинг» зарегистрировал третий выпуск биржевых облигаций объемом 400 млн рублей;

- «ДРП» зарегистрировал на Санкт-Петербургской бирже еще один выпуск на 50 млн рублей;

- «Нафтатранс плюс» завершил размещение второго выпуска, за два дня торгов был выкуплен весь объем в 250 млн рублей;

- АО им. Т.Г. Шевченко по итогам первого дня торгов разместил 35,67% всего объема выпуска в 500 млн рублей;

- «Лидер-инвест» сообщил о поручительстве перед Сбебанком на 4,83 млрд рублей

Объем торгов дебютанта рынка АО им. Т.Г. Шевченко и результаты торгового дня еще для 79 выпусков — в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Эталон остается хорошей дивидендной историей - Атон

- 17 октября 2019, 11:15

- |

Эталон представил не впечатляющие операционные результаты за 3К19

Объемы реализации недвижимости в 3К19 упали на 11% г/г до 137 тыс кв м, а в стоимостном выражении они увеличились на 2% г/г до 17 млрд руб. (с корректировкой на приобретение Лидер-Инвеста -24% г/г до 12.8 млрд руб.). Средняя цена КВАДРАТНОГО МЕТРА выросла на 22% г/г, как за счет непосредственного повышения цен, так и за счет положительного вклада интеграции Лидер-Инвеста, который имеет более дорогие проекты. Если говорить о динамике именно Эталона, средняя цена квартиры выросла на 10% г/г. Объем денежных поступлений за 9М19 составил 59 млрд руб. (+39% г/г). Компания прогнозирует, что чистый долг к концу 2019 составит около 11 млрд руб., что остается комфортным уровнем. Компания подтвердила свой прогноз на 2019: объемы реализации недвижимости должны составить 700 тыс кв м (+11% г/г и 66% уже продано за 9M19) и 80 млрд руб. в стоимостном выражении (+16% и 70% соответственно), в то время как денежные поступления должны вырасти на 19% до 75 млрд руб.

( Читать дальше )

Объемы реализации недвижимости в 3К19 упали на 11% г/г до 137 тыс кв м, а в стоимостном выражении они увеличились на 2% г/г до 17 млрд руб. (с корректировкой на приобретение Лидер-Инвеста -24% г/г до 12.8 млрд руб.). Средняя цена КВАДРАТНОГО МЕТРА выросла на 22% г/г, как за счет непосредственного повышения цен, так и за счет положительного вклада интеграции Лидер-Инвеста, который имеет более дорогие проекты. Если говорить о динамике именно Эталона, средняя цена квартиры выросла на 10% г/г. Объем денежных поступлений за 9М19 составил 59 млрд руб. (+39% г/г). Компания прогнозирует, что чистый долг к концу 2019 составит около 11 млрд руб., что остается комфортным уровнем. Компания подтвердила свой прогноз на 2019: объемы реализации недвижимости должны составить 700 тыс кв м (+11% г/г и 66% уже продано за 9M19) и 80 млрд руб. в стоимостном выражении (+16% и 70% соответственно), в то время как денежные поступления должны вырасти на 19% до 75 млрд руб.

( Читать дальше )

Продажи российских девелоперов в стоимостном выражении увеличились, но упали в натуральном - Промсвязьбанк

- 16 октября 2019, 21:18

- |

Публичные российские девелоперы представили операционные результаты по итогам 3 квартала и 9 месяцев 2019 года. Компании фокусируются на рентабельности, увеличивая цены на недвижимость.

В условиях перехода на новые правила финансирования в строительной отрасли застройщики повысили цены на недвижимость, в результате продажи в стоимостном выражении увеличились, но упали натуральном, что указывает на хрупкость рынка недвижимости.

Операционные результаты компании ПИК отражают тактику, направленную на максимизацию выручки за счет повышения цен на недвижимость. В 3 квартале 2019 года застройщик достиг роста цены реализации на 10,5% г/г на фоне сокращения продаж на 3,9% г/г, что в итоге привело к увеличению выручки на 6,3% г/г. Динамика за 3 квартал 2019 года хуже, чем по итогам 9 месяцев 2019 года, что может указывать на чувствительность спроса к повышению цен в условиях стагнации доходов населения. Отметим, что за 9 месяцев 2019 года компания вывела в продажу лишь 2 новых проекта (за 9 месяцев 2018 г. компания вывела в продажу 12 новых проектов). Компания ЛСР по итогам 3 квартала 2019 года продемонстрировала резкое снижение продаж недвижимости на 37,4% г/г, на фоне роста цены на 15% г/г. В результате выручка сократилась на 26,9% г/г. Избежать более глубокого падения показателей по компании в целом, позволил московский портфель недвижимости, в частности проект «ЗИЛАРТ».

( Читать дальше )

В условиях перехода на новые правила финансирования в строительной отрасли застройщики повысили цены на недвижимость, в результате продажи в стоимостном выражении увеличились, но упали натуральном, что указывает на хрупкость рынка недвижимости.

Операционные результаты компании ПИК отражают тактику, направленную на максимизацию выручки за счет повышения цен на недвижимость. В 3 квартале 2019 года застройщик достиг роста цены реализации на 10,5% г/г на фоне сокращения продаж на 3,9% г/г, что в итоге привело к увеличению выручки на 6,3% г/г. Динамика за 3 квартал 2019 года хуже, чем по итогам 9 месяцев 2019 года, что может указывать на чувствительность спроса к повышению цен в условиях стагнации доходов населения. Отметим, что за 9 месяцев 2019 года компания вывела в продажу лишь 2 новых проекта (за 9 месяцев 2018 г. компания вывела в продажу 12 новых проектов). Компания ЛСР по итогам 3 квартала 2019 года продемонстрировала резкое снижение продаж недвижимости на 37,4% г/г, на фоне роста цены на 15% г/г. В результате выручка сократилась на 26,9% г/г. Избежать более глубокого падения показателей по компании в целом, позволил московский портфель недвижимости, в частности проект «ЗИЛАРТ».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал