ЛУКойл

На фоне коррекции рынка, Лукойл показывает +45%… Обзор портфеля…

- 03 мая 2025, 07:06

- |

Надежда на сближение позиций и интересов испаряется на глазах.

Уже и разработали и одобрили в конгрессе меры против нашей экономики, включая нефть газ и нашего газового гиганта Газпрома. Вислоухий должен подписать и понесётся душа в рай.

Сразу же после подписания соглашения о недрах с клоуном из Кривого Рога, выделили помощь на F-16. А дальше больше.

Если раньше наши рынки коррелировали с заокеанскими, то сейчас весь мир растёт, ну а мы опять по накатанной дорожке к 2800 пунктам.

Инвесторам стоит воспринимать это как шанс приобрести активы по более низкой цене. Рынок даёт его не так часто.

Есть мнение, что это только начало коррекции.

Нам открывается путь на 2 тыс пунктов.

А если учитывать будущий дивидендный гэп Лукойла, думаю появится возможность приобрести акции ниже 6 тысяч рублей за акцию.

Если кто-то ещё сомневается по поводу введения санкций, напрасно. Они введут. НО…

Всё что можно, уже ввели и теперь приходится накладывать ограничения на страны, которые покупают у нас нефть и газ.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Что произошло с РФ рынком за торговую сессию?

- 02 мая 2025, 20:34

- |

🔽 ЖДУ ОБВАЛА?! РЫНОК БУДЕТ ЕЩЕ НИЖЕ?

👉 Сегодня индекс открылся с гэпом вниз, а после продолжительного боковика его начали сливать, да так, что закрытие получилось практически в самый минимум. Что основная, что вечерняя торговая сессия закрылись однозначно шортово. Происходит это потому что сегодня НЕ было позитивных новостей. Фиксация идет как раз таки на тех, кто закупался с целью «Трамп нас всех спасет», но не вышло… Причем даже растущая Америка не спасает…

❓ Закрытие понятно, но что будет дальше?

✅ Сейчас индекс зашел в локальную сильную перепроданность, а значит шортить точно поздно. Так как индекс уже находится в близи сильного уровня поддержки 2800, отсюда может пойти отскок. Следовательно вижу два варианта, либо подход к 2800 и от него отскок в сторону 2830 — 2850. Либо же с текущих отскок к 2850. Пишу два варианта, так как бывает такое, что отскок индекс дает раньше времени, не добавая до конкретного уровня. В этот раз такое тоже может быть.

( Читать дальше )

Средняя стоимость российской нефти марки ВСТО (ESPO) с отгрузкой в Козьмино в апреле опустилась ниже $60 за барр впервые с января 2021 года — ТАСС со ссылкой на Argus

- 02 мая 2025, 10:40

- |

В то же время дисконт нефти ВСТО к сорту Dubai вырос в апреле незначительно — $7,89 против $7,5 в марте.

Цена на нефть марки Urals на базисе FOB в порту Приморск в апреле (учтены данные с 1 по 29 апреля) составила $53,25 за баррель, в порту Новороссийск — $54,318 за баррель.

Котировки Urals в апреле опускались на один день — 9 апреля — ниже $50 за баррель впервые с июня 2023 года, но затем восстановились выше этой отметки. Вместе с тем 29 апреля цена Urals вновь оказалась близка к тому, чтобы опуститься ниже $50 за баррель — в порту Приморск она составила $50,1 за баррель, в порту Новороссийск — $50,7 за баррель.

tass.ru/ekonomika/23839133

Портфели БКС. Продолжаем обгонять рынок

- 01 мая 2025, 17:49

- |

На российском рынке картина не меняется: новости вокруг украинского кризиса по-прежнему находятся на первом плане. При этом есть вероятность снижения в диапазон 2800–2900 пунктов в отсутствие позитивных геополитических новостей.

Главное

• Краткосрочные идеи: без изменений.

• Динамика портфеля за последние три месяца: фавориты выросли на 6%, Индекс МосБиржи прибавил 4%, аутсайдеры снизились на 5%.

Краткосрочные фавориты: причины для покупки

ЕвроТранс

Привлекательный растущий бизнес с высокой дивидендной доходностью. Акции демонстрируют относительную устойчивость даже в условиях ухудшения перспектив нефти. Ставка на развитие высокомаржинальных нетопливных направлений позволяет рассчитывать на высокую рентабельность бизнеса в период высоких процентных ставок. Даже наличие большой доли заемных средств, привлеченных под плавающую ставку с привязкой к ставке ЦБ, не помешало показать рост чистой прибыли в прошедшем году. Прогнозируемое начало цикла смягчения денежно-кредитной политики в России станет сильным катализатором роста финансовых показателей.

( Читать дальше )

Лукойл рухнул в 5 раз: ждём дна или это только начало? 🛢💸

- 30 апреля 2025, 20:40

- |

Ну что, друзья, Лукойл выдал отчёт по РСБУ за первый квартал 2025 года, и цифры там… скажем так, не очень 😬. Выручка просела на 12,1% — до 584 млрд рублей, а чистая прибыль вообще обвалилась в 5,5 раза, до жалких 16,32 млрд. Это не просто плохо — это прям совсем грустно, как поход к стоматологу в понедельник утром 🦷😖.

Но давайте не будем паниковать раньше времени! Отчёты по РСБУ — штука хитрая, они часто рисуют не совсем объективную картину. Всё-таки главное — это МСФО, там цифры обычно честнее. Хотя, конечно, когда прибыль падает в пять раз, это в любом случае повод задуматься 🤔.

Лично я жду, когда Лукойл опустится до уровня 6050 рублей за акцию или даже ниже. Вот там уже можно будет подумать о докупке, потому что дно рано или поздно должно наступить, верно? 📉🛒. А пока что сидим, смотрим и готовим денежку на выгодные входы.

Кстати, если вдруг Лукойл решит порадовать нас ещё более крутым падением — ну что ж, значит, будем покупать ещё дешевле 😈. Главное — не спешить и не поддаваться эмоциям, рынок любит терпеливых. Или ненавидит. Я уже запутался… 😅

( Читать дальше )

Что произошло с РФ рынком за торговую сессию?

- 30 апреля 2025, 19:45

- |

❌ ЗАКРЫТИЕ?! ЧТО будет ДАЛЬШЕ И КАК ВСЕ РИСУЕТСЯ?

📝 Сегодня индекс продолжили сливать, иногда совершая отскоки. Газпром в моменте пытался подрасти на ожидании позитивного отчета, отчет вышел лучше, чем ранее, но пошло резкое падение. Плюсом Американские индексы открылись большими гэпами вниз, что также в моменте добавило к падению. В итоге, на основной торговой сессии индекс закрылся нейтрально, однако на ней он так проторговал уровень 2900, что данный уровень перестал иметь какую либо силу. Обычно, инструменты проторговывают уровни, после чего пробивают их и уходят ниже…

👉 После, на вечерней торговой сессии вышли данные по инфляции, которые оказались хуже тех, что были на прошлой неделе. Рынок на это негативно отреагировал, из за чего вечернюю торговую сессию начали лить, да так, что в моменте она ушла ниже 2900. На дневном графике ММВБ с вечерней торговой сессии рисуется ОЧЕНЬ сильный паттерн на снижение. Пробили локальный восходящей тренд и тд. По технике рынок смотрит вниз.

( Читать дальше )

Выручка Лукойла по РСБУ за 1кв2025 снизилась на 12,1% г/г, до ₽584 млрд, чистая прибыль упала в 5,5 раз г/г, до ₽16,32 млрд

- 30 апреля 2025, 17:06

- |

🔎ЛУКОЙЛ Отчет РСБУ

- 30 апреля 2025, 17:00

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1878522

( Читать дальше )

Нефтянка РФ: дорого или просто все ждут чуда? 🚀🛢

- 30 апреля 2025, 16:05

- |

Вот смотрите, если глянуть на графики акций нашей нефтянки и рублевой нефти, то возникает резонный вопрос – либо рынок всерьез верит в скорую девальвацию или взлет цен на нефть, либо наши добытчики черного золота затеяли что-то совсем уж интересное 😏. А может, и то и другое?

В апреле, на фоне торговых войн и активного восстановления добычи ОПЕК+, BRENT даже проваливался ниже $60, но потом более-менее устаканился в диапазоне 62–70 баксов за баррель. Чего ждать дальше? Сильного обвала вряд ли – если нефть продолжит дешеветь, ОПЕК+ наверняка притормозит наращивание добычи, а торговые войны рано или поздно перейдут в стадию переговоров, потому что никому не выгодно душить экономику заоблачными пошлинами.

Но давайте честно – гадать, куда пойдет нефть, дело неблагодарное. Одно можно сказать точно: волатильность никуда не денется. Военные конфликты, санкции, неожиданные развороты в политике – все это будет раскачивать рынок, как качели.

Теперь к главному – а что там с нашей нефтянкой? Сечин как-то заявлял, что для Роснефти комфортная цена Urals – $45–50, но это было при курсе доллара за сотку. Сейчас же нефть дешевеет, а рубль держится молодцом – и это явно не сулит нефтяникам жирных финансовых результатов в первом полугодии.

( Читать дальше )

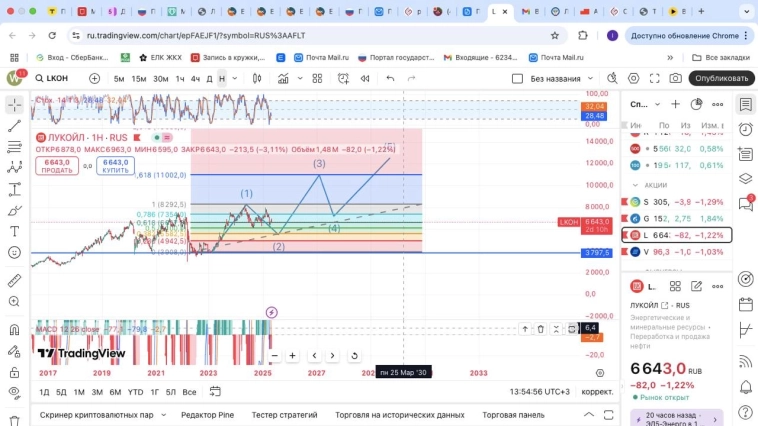

ЛУКОЙЛ

- 30 апреля 2025, 15:53

- |

$LKON

Лукойл находиться в глобально восходящем тренде.

В тоже время, в краткосрочном тренде это уже нисходящий.

🕯В настоящее время Лукойл по среднесрочному тренду строит вторую волну, самая длинная коррекционная волна, Эллиотта, которая по фибо вероятно дойдет до 5600. Для достижения этой цели необходимо пробить уровни поддержки 6608 и 6096.

При отработки второй волны Эллиотта, можно рассмотреть, данный актив, для покупки в краткосрок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал