ЛУКойл

Гэп Лукойла и дивиденды Транснефти.

- 07 мая 2024, 11:27

- |

Котировки упали меньше, чем на размер дивидендов. По факту див гэп уже начал закрываться. 🤷♂️

Решил докупить. $LKOH

Аналитики ожидают быстрого закрытия дивидендного гэпа — за 10 –15 рабочих дней или 2–3 календарных недели, благодаря позитивным ожиданиям в отношении компании.

+ По итогам 2024 года дивиденды могут составить более ₽1000 на акцию (более 12,4% по текущим ценам)

+ У компании есть «кубышка» около ₽1125 на акцию или 13,9% по текущим ценам, которая также может быть использована в интересах акционеров. Могут провести выкуп акции у иностранцев, как это сделал Магнит.

$MGNT

💡 Транснефть.

Рост бумаг компании вызвали заявления президента «Транснефти» Николая Токарева. По его словам, совет директоров компании в ближайшее время рассмотрит рекомендации по дивидендам и «они будут неплохие, выше, чем в прошлом».

Обсуждается вопрос о переходе «Транснефти» на выплату дивидендов дважды в год. 👍 $TRNFP

Дивиденды могут составить 12,4-12,8%.

- комментировать

- ★1

- Комментарии ( 0 )

Физические лица вывели из акций 4,9 млрд рублей

- 07 мая 2024, 11:07

- |

Стоит напомнить, что с 2022 г. доля физических лиц в торговле на фондовом рынке России поднялась до 70-80%, поэтому действия именно этой категории участников рынка стоит пристального внимания.

Ссылка на пост

🇷🇺 ЛУКОЙЛ. Как сильно упадет рынок. Что делать с дивидендами?

- 07 мая 2024, 10:06

- |

Лукойл весит 15,45% от индекса МосБиржи, поэтому на старте торгов индекс может упасть на 35-40 пунктов или 1%. Для тех, кто еще не участвовал в дивидендных гэпах — не пугайтесь, это обычная практика.

Что делать с дивидендами? Моя стратегия — реинвест. Лукойл остается сильной компаний с высокой дивидендной доходностью, а как минимум среднесрочно высокие цены на нефть будут оказывать поддержку.

Грядущая просадка — это лучший момент для входа, если вы давно присматривались к покупке. Выкупаем — 👍

t.me/+MPGaj8yUkWFhNmUy — сообщество разумных инвесторов.

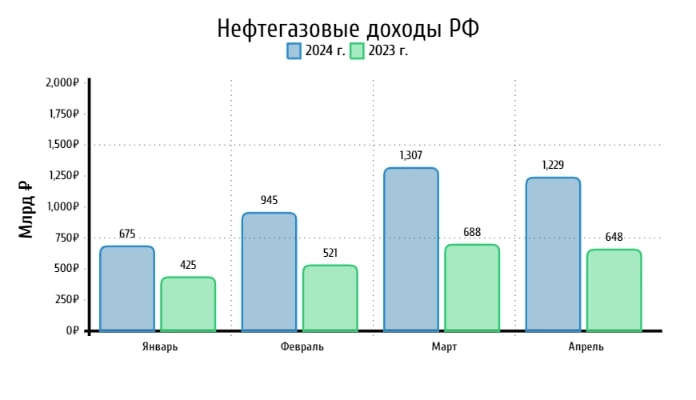

Нефтегазовые доходы в апреле 2024 г. — превысили 1,2 трлн. Демпферные выплаты в очередной раз увеличились + для нефтяников и дивидендов

- 07 мая 2024, 09:17

- |

🛢️ По данным Минфина, НГД в апреле 2024 г. составили 1229₽ млрд (+89,8% г/г), месяцем ранее — 1307,5₽ млрд (+90% г/г). Низкая база I полугодия 2023 г. даёт о себе знать, тогда курс ₽ и цена на сырьё (в апреле 2023 г. средняя цена Urals составляла 58,63$, а курс $ — 81₽) не оставляли никаких шансов по заработку нефтяникам (поэтому % рост год к году так велик). Главным драйвером такого роста доходов выступает цена на сырьё и стабильный курс $, средний курс $ в апреле составил 92,9₽ (в марте — 91,7₽), средняя же цена Urals в апреле по некоторым расчётам 73$ за баррель (в марте — 70,34$). Напомню вам, что Минфин спрогнозировал НГД за 2024 г. в размере 11,5₽ трлн (за 4 месяца 2024 г. заработали ~4,1₽ трлн), при цене на российскую нефть — $71,3, а курсе доллара — 90,1₽, это ~6400₽ за бочку. В апреле цена за бочку сложилась в ~6800₽, план Минфина вполне реализуем при заданных параметрах. А теперь давайте подробно разберём отчёт:

( Читать дальше )

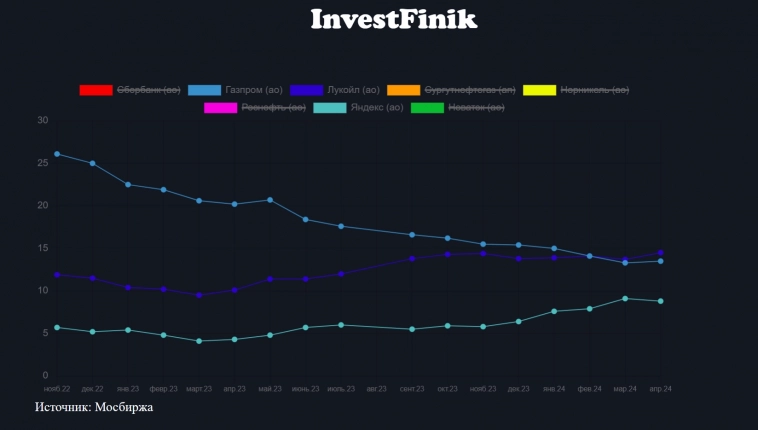

Мой портфель который я собираю восьмой год (часть 2)

- 07 мая 2024, 08:36

- |

В дополнение к предыдущему посту, публикую мои средние по бумагам. И что бы два раза не вставать, скрины с результатами по бумагам, на текущий момент.

📈Лукойл — ср 5291,7₽

📈Татнефть-п — ср 488,5₽

📈Сургутнефтегаз-п — ср 36,935₽

📈Газпром нефть — ср 392,31₽

📈Сбербанк-п — ср 208,07₽

📈Сбербанк — ср 214,34₽

📈Роснефть — ср 410,74₽

📈Северсталь — ср 1079,1₽

📉Газпром — ср 217,95₽

📈Башнефть-п — ср 1255,6₽

📉Норникель — ср 194,98₽

📈МТС — ср 280,44₽

📈НЛМК — ср 176,16₽

📈Ленэнерго-п — ср 124,91₽

📈Московская биржа — ср 90,96₽

📈ММК — ср 44,02₽

📉Новатэк — ср 1309,3₽

📈Россети ЦП — ср 0,2632₽

📈Распадская — ср 172,37₽

📉Алроса ср 79,73₽

📈ФосАгро — ср 5482₽

📈Яндекс — ср 2217,2₽

📈Ростелеком-п — ср 64,61₽

📈Мечел-п — ср 157,36₽

📈Мосэнерго — ср 2,368₽

📈ЛСР — ср 677,9₽

📉Россети — ср 0,16717₽

📉ВТБ — ср 0,035837₽

📉Россети Волга — ср 0,09166₽

📈ВСМПО-АВИСМА — ср 16660₽

📉ТГК-1 — ср 0,010455₽

📈НМТП — ср 7,305₽

📉Аэрофлот — ср 86,3₽

Больше по портфелю показать особенно нечего. Промежуточные итоги я подвожу в конце года.

06.05.2024 Станислав Райт - Русский Инвестор

( Читать дальше )

Reuters: ОПЕК +, вероятно, продлит сокращение добычи 1 июня

- 06 мая 2024, 22:55

- |

Саудовская Аравия и ее союзники по ОПЕК+, вероятно, сохранят добычу нефти на прежнем уровне в течение следующих трех месяцев, когда министры рассмотрят распределение добычи 1 июня.

Сокращение поставок нефти и истощение запасов, которые широко ожидались в начале года, до сих пор не материализовались.Если чиновники ОПЕК+ (Организация стран-экспортеров нефти и союзников) надеялись увеличить добычу на ужесточающемся рынке, характеризующемся ростом цен на нефть, они, скорее всего, будут разочарованы. Запасы сырой нефти, фьючерсные цены и календарные спреды находятся на тех же уровнях, что и год назад, что делает маловероятным значительное увеличение добычи.

Тем не менее, группа может решить, что ей нужно отменить некоторые из прошлогодних сокращений добычи, чтобы предотвратить дальнейший рост производства в США, Канаде, Бразилии и Гайане и избежать потери большей доли рынка.

Но нынешние рыночные условия означают, что любое увеличение, скорее всего, будет символическим, если не произойдет кардинального изменения стратегии в сторону увеличения объемов и принятия более низких цен.

( Читать дальше )

Концентрация большого капитала в течение сегодняшней торговой сессии

- 06 мая 2024, 22:18

- |

Сегодня на рынке наблюдалось несколько интересных истории.

Одна из них — активная продажа акций Лукойла. С самого утра были выставлены большие заявки, что обвалило акции более, чем на 2%. Потом в течение дня попробовали откупить бумаги. Ситуация с продажами за день до дивидендного гэпа, на наш взгляд, уже интересно. Обычно инвесторы под дивиденды покупают вплоть до последнего дня, а здесь произошла фиксация прибыли. Это, скорее всего, говорит о том, что в бумаге собралось множество спекулянтов, желающих заработать на дивидендном росте. Так как они сегодня вышли, есть вероятность, что завтра и в ближайшие дни все те же участники рынка попробуют выкупить дивидендный гэп.

Ссылка на пост

Лукойл - див гэп до отсечки?!

- 06 мая 2024, 21:35

- |

Похоже, что эпоха «активной торговли» ушла в прошлое. Все набивают портфели «дивидендными аристократами», вкладывая в цену дивы на год-два вперед. И дальше все по мелочи: море волнуется раз, море волнуется два… Никому нет дела до цены акции вообще. Точь в точь как с ОФЗ.

Завтра отсечка по Лукойлу, инаугурация

- 06 мая 2024, 21:26

- |

Если растет перед отсечкой значит оптимистичные настроения и наоборот.

Завтра еще будет инаугурация ВВП.

По тому кто приедет из западных политиков на инаугурацию, можно будет предположить как дальше будет развиваться ситуация там.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал