ЛИКВИДНОСТЬ

Денежный рынок: Rates.

- 19 июля 2021, 18:45

- |

В конце недели мы ожидаем очередное заседание ЦБ РФ и из каждого утюга каждый обзор говорит о том, что ожидания роста в районе 1%.

Это, выглядит достаточно логично, с учетом того, что на прошлом заседании (на мой взгляд) ставку не подняли до необходимого уровня.

Для более «мягкого» движения было бы логичнее поднять еще в прошлый раз и, затем, добавить сейчас.

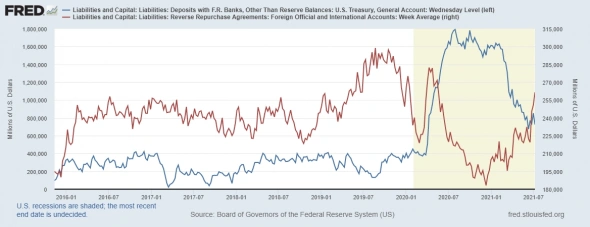

При этом, похожие действия Совета Директоров ЦБ РФ уже отмечались в этого году. В начале года — рынок ожидал роста ставки, что отражалось в динамике прироста доходностей коротких ОФЗ, но на заседании 12/02/21 ставку не изменили.

Спред 3-х коротких ОФЗ к ключевой уверенно подрастал, но ЦБ ставку не поднял. Рынок продолжил «смотреть» в сторону роста — спред продолжил подрастать. Причем, прошу заметить, RUSFAR on практически все время был ниже или рядом с key rate. Лишь ближе к заседанию 11/06/21 начал торговаться выше.

( Читать дальше )

- комментировать

- 4.3К | ★1

- Комментарии ( 8 )

Состояние денежного рынка США и долларовой ликвидности

- 16 июля 2021, 14:27

- |

В «Бежевой книге» ФРС отметила уверенное восстановление деловой активности в США в мае-июне. Но отмечается, что присутствуют сбои предложения, т.е. нехватка материалов и рабочей силы, а также логистические сбои все еще тормозят деловую активность и оказывают инфляционное давление. Перспективы спроса остаются позитивными. Также ФРС отметило, что строительный сектор остывает, а кредитование хоть и выросло, но незначительно.

Стоит сказать, что данный отчет крайне важен для оценок дальнейших действий ФРС, и вот что пишут в отчете по поводу инфляции: «Цены в мае-июне росли быстрее среднего, ценовое давление было широким, т.к. начал оживать сектор услуг, особенно туризм, в котором наблюдается нехватка предложения. Цены в строительном секторе, а также в логистике оставались высокими. Теме нее, многие контакты считают, что цены временны (убедила ФРС), и ожидали большего роста цен (иррациональность)».

На мой взгляд, ситуация с инфляцией предложения начинает усиливаться инфляцией спроса, и ФРС продолжит ястребиную риторику, дабы сбить инфляционные ожидания.

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 09 июля 2021, 13:35

- |

В своих «минутках» члены ФРС высказали свою «озабоченность» по поводу инфляции, и все больше членов примыкают к кругу ястребов, что может привести к повышению ставок уже в следующем году, а о сокращении QE могут объявить в Джексон-холле в конце лета. Также вызывает обеспокоенность новым витком корона кризиса, но ликвидности достаточно, что мы и проанализируем.

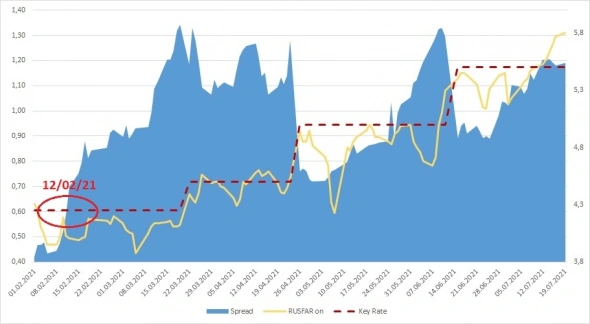

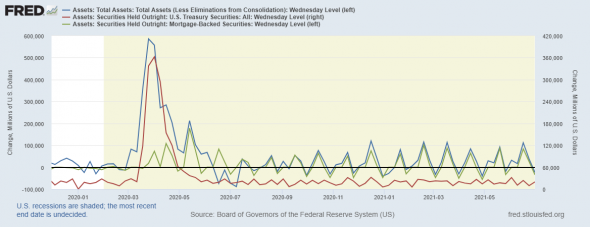

На неделе баланс ФРС вырос на 20 млрд долларов

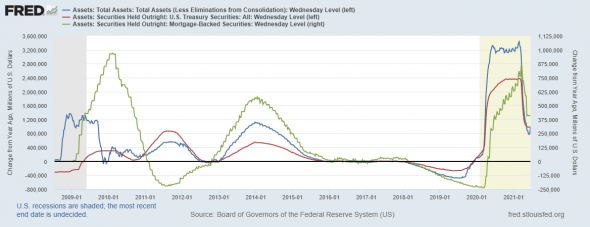

Синяя линия — баланс ФРС от недели к неделе.

Красная линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Зеленая линия – годовая динамика баланса трежерис.

Как видим, основной инструмент баланса ФРС выступают долговые бумаги, обеспеченные ипотекой.

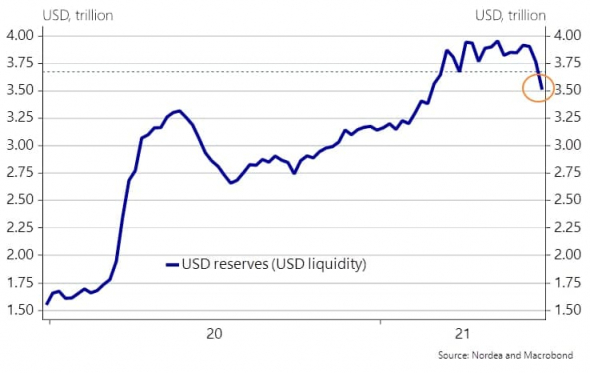

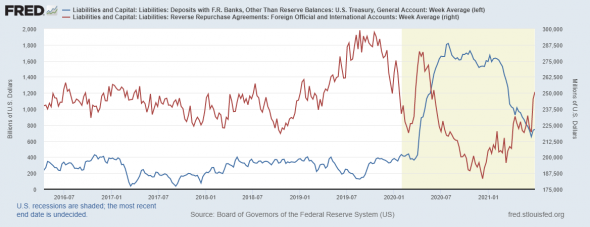

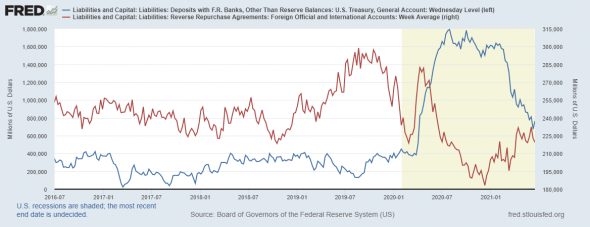

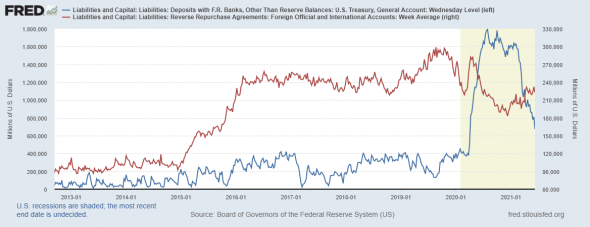

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 02 июля 2021, 13:16

- |

На неделе баланс ФРС сократился на 23 млрд долларов

Синяя линия — баланс ФРС от недели к неделе.

Красная линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Зеленая линия – годовая динамика баланса трежерис.

Как видим, основной инструмент баланса ФРС выступают долговые бумаги, обеспеченные ипотекой.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Терпенье даёт уменье

- 28 июня 2021, 12:08

- |

Разберем рынок более детально чем обычно это делаю. Смотрим все в этом видео

📊 Публичная торговля и обзор рынка 📆 28 июня 2021 (11:30)

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 25 июня 2021, 11:26

- |

На неделе баланс ФРС вырос на 38 млрд долларов

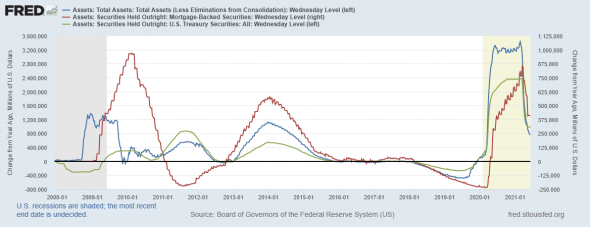

Синяя линия — баланс ФРС от года к году.

Зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – годовая динамика баланса трежерис.

ФРС продолжает выкупать активы – на рынке продолжается бычий пир.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 18 июня 2021, 11:08

- |

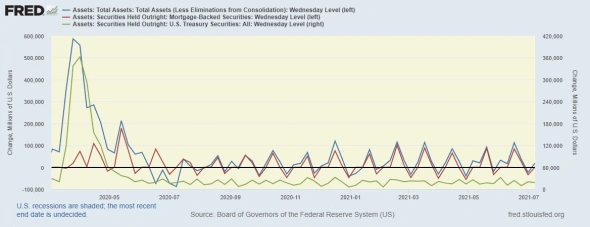

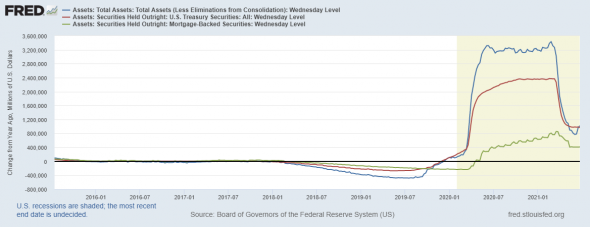

На неделе баланс ФРС вырос на 112 млрд долларов

Синяя линия — баланс ФРС от года к году.

Зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – годовая динамика баланса трежерис.

Снова мощный рост выкупа активов, даже относительно прошлого года наблюдается рост объемов. Обратите внимание, что прошлое QE начавшееся в 2009 году прошло под флагом выкупа ипотечных бумаг, а трежери выкупали крайне слабо, на этот же раз, трежерис выкупаются не менее активно, т.е. ФРС становится основном инвестором Минфина.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 11 июня 2021, 10:49

- |

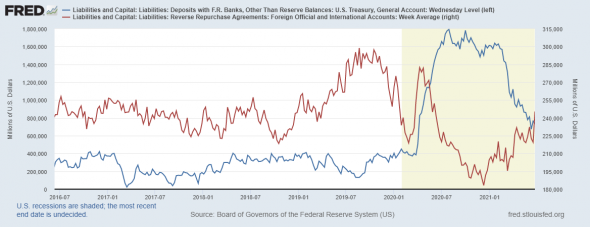

На неделе баланс ФРС вырос на 16 млрд долларов

Синяя линия — баланс ФРС от года к году.

Красная линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Зеленая линия – годовая динамика баланса трежерис.

На сегодняшний день темпы роста баланса ФРС замедляется, и относительно прошлого года темпы сильно затухают. Можно с уверенностью сказать, что необходимость в QE сходит на нет, и текущие объёмы ликвидности вполне достаточно. Зачем выкупают ипотечные долги – не ясно.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал