Блог им. hep8338

Состояние денежного рынка США и долларовой ликвидности

- 16 июля 2021, 14:27

- |

В «Бежевой книге» ФРС отметила уверенное восстановление деловой активности в США в мае-июне. Но отмечается, что присутствуют сбои предложения, т.е. нехватка материалов и рабочей силы, а также логистические сбои все еще тормозят деловую активность и оказывают инфляционное давление. Перспективы спроса остаются позитивными. Также ФРС отметило, что строительный сектор остывает, а кредитование хоть и выросло, но незначительно.

Стоит сказать, что данный отчет крайне важен для оценок дальнейших действий ФРС, и вот что пишут в отчете по поводу инфляции: «Цены в мае-июне росли быстрее среднего, ценовое давление было широким, т.к. начал оживать сектор услуг, особенно туризм, в котором наблюдается нехватка предложения. Цены в строительном секторе, а также в логистике оставались высокими. Теме нее, многие контакты считают, что цены временны (убедила ФРС), и ожидали большего роста цен (иррациональность)».

На мой взгляд, ситуация с инфляцией предложения начинает усиливаться инфляцией спроса, и ФРС продолжит ястребиную риторику, дабы сбить инфляционные ожидания.

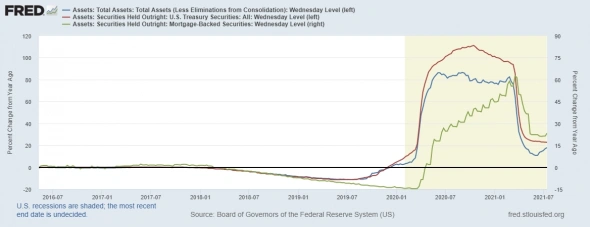

На неделе баланс ФРС вырос на 104 млрд долларов

Синяя линия — баланс ФРС от года к году.

Зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – годовая динамика баланса трежерис.

Фаза высокой базы прошлого года закончилась и наступает момент истины, пока наблюдаем плавный рост годовой динамики баланса ФРС. Вообще не шибко ясно, зачем вливать 104 млрд долларов в летнее время, избыточной ликвидности и без того много, тем более, что основной инструмент – это ипотечные бумаги, т.е. пузырь на рынке стойки продолжают дуть.

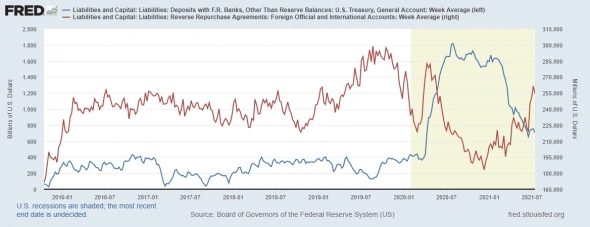

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

Синяя линия – счет Казначейства США в ФРБ (среднее за неделю). На текущей неделе счет еще сократился на 48 млрд долларов.

Красная линия – дневные РЕПО для нерезидентов. После заседания ФРС спрос на дневные РЕПО резко вырос, но на прошлой неделе показатель остывает, тем не менее, спрос на доллар на международном рынке уверенный.

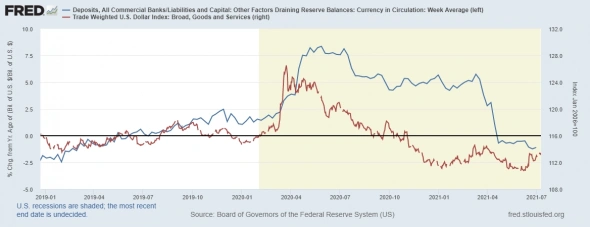

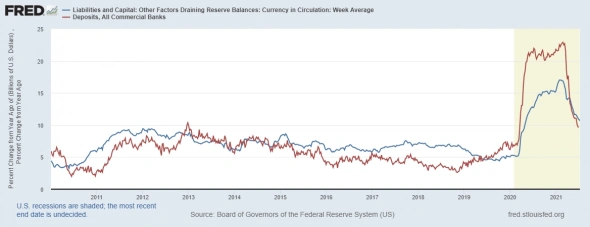

Важные компоненты денежного рынка, которые отображают разное состояние долларовой ликвидности разошлись в динамике: депозиты в коммерческих банках снизились на 58 млрд долларов, а наличка без изменений

Синяя линия – показатель наличных денег в обращении, нанесен от года к году. На прошлые недели показатель продолжает снижаться относительно прошлого года, т.к. продолжает держаться эффект высокой базы.

Красная линия – показатель депозитов в финансовой системе США, в годовой динамике также показатель снижается, при этом быстрее.

Такая ситуация с динамикой вышерассмотренных показателей продолжает оказывать давление на доллар

Синяя линия – это соотношение депозитов к наличным деньгам, показатель нанесен в динамике от года к году. По сути, если отбросить нюансы, то это один из денежных мультипликаторов. И мы видим, что показатель продолжает находится на минимумах, но это результат высокой базы прошлого года, хотя и линейно данный мультипликатор остается слабым.

В целом, ситуация с ликвидностью все еще оказывает давление на доллар, но рынок уже ставит на ужесточение ДКП, если далее не последуют соответствующие шаги от ФРС, то участники рынка могут разочароваться. Поэтому, сложилась конъюнктура в который ФРС не имеет возможности отказаться от своих слов, произнесённых на июньском заседании.

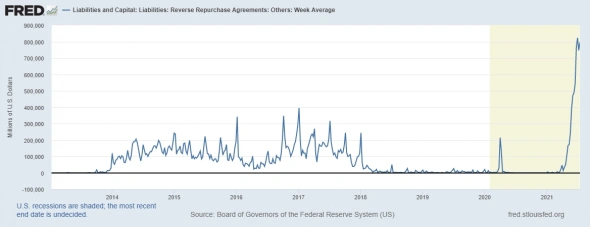

И действительно, налички очень много, с учетом роста ставки по избыточным резервам, она устремилась обратно на счета ФРС

Мы видим, что счет обратного РЕПО на уходящей неделе остаются на уровне млрд долларов и больше не растут, возможно, банки отдали все, что хотели, или могли отдать. Если это так, то первый этап локального QT завершен успешно, и можно переходить к разговорам о сокращении объём QE. На мой взгляд, этого не произойдет на июльском заседании, но вполне вероятно Пауэлл выскажет мысль в Джексон-холле в конце августа.

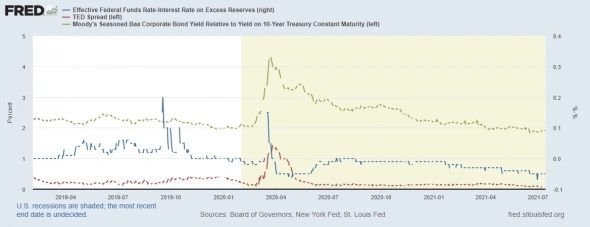

По традиции перейдем к обзору дифференциалы ставок

Синяя линия – самый главный, на мой взгляд, дифференциал на рынке ставок, это разница между ставкой по избыточным резервам и рыночными ставками, показатель на текущей неделе переписал минимум, сигнализируя о мягких кредитных условиях, т.е. рыночная ставка против учетной остается низкой.

Красная линия – это ТЕД-спред, отображающий спрос на ликвидность на международном рынке в Лондоне (Libor), показатель переписал минимумы на прошлой неделе, что весьма странно, т.к. спрос на обратные РЕПО со стороны нерезидентов продолжает расти.

Зеленая линия – это разница между доходностью корпоративных 10-летних облигаций и соответствующих трежерис, ситуация на рынке корпоративного долга стабильная и показатель остается на докризисных уровнях.

Обратите внимание, все спреды ниже или на докризисных уровнях – денег в системе очень много, пока ФРС продолжает QE и кардинальных изменений нет.

Закроем обзором взглядом на ожидаемую инфляцию и ее динамику на текущей неделе, и на ситуацию с индексом S&P500

Синяя линия – это ожидаемая инфляция и мы видим, что на уходящей неделе показатель снова пытается расти, но ожидания ужесточения ДКП играют свою роль – инфляционные ожидания подавили. Весьма внушительная дивергенция накопилась между показателями, что несет повышенный риск для рисковых активов.

Красная линия – котировки широкого рынка, фондовый рынок США целиком и полностью детерминирован рефляционными ожиданиями, и восстановление котировок не синхронизируется с ожидаемой инфляцией.

ВЫВОД

Ликвидности в финансовой системе США завались, которая огромными объемами уходит обратно на баланс ФРС, да и по динамике ставок на финрынке США мы видим, что деньги «девать некуда».

Но такая ситуация больше не поддерживает рефялционные настроения и инфляционные ожидания остаются слабыми, что создало дивергенцию с динамикой индекса S&P500, и угрожает всем рисковым активам.

На текущих уровнях становится вопрос о перспективах доллара, т.к. сверхмягкие кредитные условия продолжают оказывать давление на доллар, а рынок уже играет смену вектора ФРС, что в общем-то и обосновано. На мой взгляд, на рынках сложилась конъюнктура, при которой нельзя смягчать риторику, поскольку инфляционное давление высокое, а рынок уже закладывается на ужесточение ДКП.

--------------------------------------------------------------------------------------------------------------------------------------

За оперативной информацией по финансовым рынкам приглашаю всех желающих в свой канал Телеграмм: https://teleg.run/khtrader

Мой канал Ютуб http://www.youtube.com/c/ЕвгенийХалепа в котором по выходным выкладываю еженедельные прогнозы финансовых рынков.

теги блога khtrader

- Brent

- cfd

- cl

- dx

- eur

- forex

- fx

- gdx

- GLD

- Gold

- NASDAQ

- QE

- S&P500

- UKOIL

- Urals

- USOIL

- WTI

- XAU

- австралиец

- акции

- аналитика

- биржа

- биткоин

- брент

- брент лонг

- валюта

- валютный рынок

- валюты

- газ

- Госдеп

- деловой цикл

- Денежная база

- денежная масса

- денежная масса. денежная база

- денежный рынок

- Деньги

- долговой рынок

- доллар

- Доллар рубль

- доллар. валюты

- драгметаллы

- евро

- ЕЦБ

- золото

- инвестиции

- инфляция

- йена

- канадец

- кредитный цикл

- кризис

- криптовалюта

- кросс-курсы

- лайт

- ликвидность

- М0

- М2

- макроэкономика

- межрыночные связи

- межрыночный анализ

- ММВБ

- монетаризм

- монетарная политика

- Нефть

- Облигации

- опционы

- реальная ставка

- ртс

- рубль

- сипа

- сишка

- СМЕ

- спекуляции

- ставки

- США

- технический анализ

- товарный рынок

- товары

- торговые идеи

- торговые сигналы

- трединг

- трежерис

- трейдер

- трейдинг

- финансовый анализ

- финансовый прогноз

- финансовый рынок

- финансы

- фондовый рынок

- форекс

- франк

- ФРС

- фундамент

- фундаментальный анализ

- Фунт

- фьючерсы

- Халепа

- ХКТ

- ЦБ

- экономика