Кредит

Для чего брать деньги под %, если есть банки и кредиты?

- 07 июля 2023, 16:47

- |

Сотый раз на одни и те же грабли или использование разных моделей финансирования своего бизнеса? Вроде бы вопрос понятный и очевидный. Для чего берут деньги “взаймы” у соседа на свой бизнес или на рынке краудлендинговых платформ под 20-24% годовых, если можно просто взять кредит в банке? Оказывается не понятно и не очевидно, разбираемся. Напоминаю, меня зовут Николай Солодовников — основатель инвестиционной платформы Инвестмен.

ПОТЕРЯ ВРЕМЕНИ И ОТКАЗ В КРЕДИТОВАНИИ.

В далеком 2014 году, когда моему основному бизнесу был только один год мы приняли решение о том, что для большего роста нам нужно влить больше денег в оборот и докупить автопарк. Ну и насмотревшись на экранах билбордов информации о том, что для малого бизнеса в стране все двери открыты, просто надо постучаться, мы собственно этим и стали заниматься. Практически все банки пестрили рекламой — деньги для малого бизнеса под низкий процент. Без залога и поручителей. По факту оказалось все несколько иначе.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 10 )

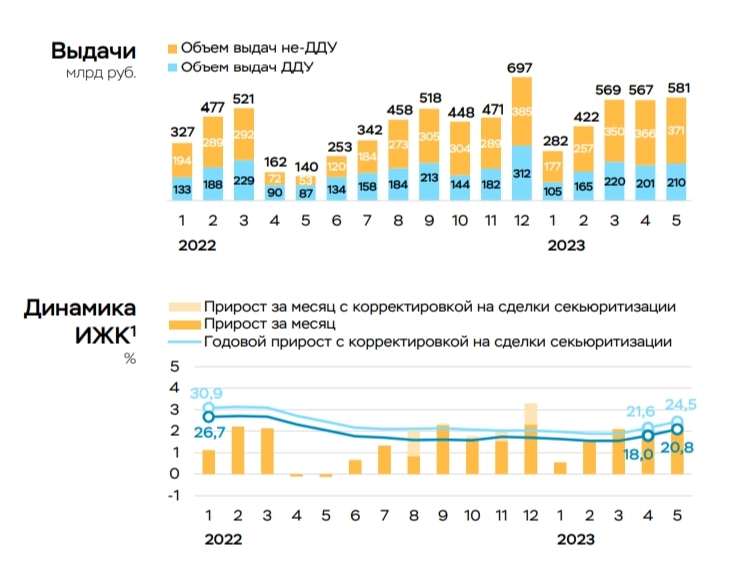

В мае сохраняется активный рост розничного кредитования, это ещё один сигнал для повышения ключевой ставки

- 25 июня 2023, 13:43

- |

💯 По данным ЦБ, в мае сохранился достаточно высокий рост потребительского кредитования (583₽ млрд, +1,7% м/м, в апреле +1,2%), что обусловлено сохранением высокой потребительской активности, а также более мягкой кредитной политикой банков. Кроме того, банки могут стремиться нарастить объём выдач до ужесточения макропруденциальных лимитов с 01.07.2023 года:

▪️ объём необеспеченных ссуд и кредитов заёмщикам с ПДН выше 80% не должен превышать 25% от всех выдаваемых в I квартале 2023 г. займов;

▪️ доля выдаваемых необеспеченных займов и кредитных карт со сроком более пяти лет ограничена на уровне 10%;

▪️ МФО заёмщикам с нагрузкой выше 80% не смогут выдавать более 35% от всех потребкредитов и займов с лимитом кредитования.

По предварительным данным, ипотека в мае продолжила расти высокими темпами (332₽ млрд, +2,2% м/м), что соответствует уровню марта — апреля (+2,1–2,2%). Основным драйвером роста была ипотека с господдержкой, что может быть связано со стремлением банков успеть выдать кредиты по госпрограммам с низким первоначальным взносом до ужесточения подхода по применению макропруденциальных надбавок к таким кредитам с 01.

( Читать дальше )

МФО тестируют новые продукты для заемщиков

- 22 июня 2023, 12:58

- |

На фоне ужесточения регуляторных норм, нестабильной экономической ситуации и активизации банков в сегменте микрофинансирования обостряется борьба за клиентов среди МФО обостряется.

Участники рынка рассказывают, что часть компаний начинает предлагать рефинансирование займов по аналогии с тем, как это делают банки.

Подробнее – в материале «Ъ»

Россияне испытывают трудности с выплатой по кредитам — инфографика от ИД Коммерсант

- 13 июня 2023, 14:32

- |

Источник: www.kommersant.ru/doc/6042786

Статистика, графики, новости - 24.05.2023

- 24 мая 2023, 06:49

- |

Доброе утро, всем привет!

Давайте про последнее глобальное шоу с дефолтом...

Позачера Министерство финансов США подтвердило, что сможет оплачивать счета правительства США только до 1 июня, если увеличение потолка госдолга так и не состоится. Таким образом, деду на перфокартах и республиканцам в Конгрессе остается 10 дней на достижение соглашения.

В своем третьем за три недели письме в Конгресс Джанет Йеллен заявила, что...: «Поскольку теперь доступна дополнительная информации, я пишу, чтобы отметить, что, по нашим оценкам, весьма вероятно, что Казначейство больше не сможет выполнять все обязательства правительства, если Конгресс не примет мер по повышению или приостановке лимита долга к началу июня, а возможно, и уже 1 июня».

Как готовится Уолл-Стрит к возможному дефолту? Об этом нам вчера рассказало издание Reuters.

Государственные облигации США являются основой мировой финансовой системы, поэтому трудно в полной мере оценить ущерб, который может нанести дефолт, но руководство ожидает значительной волатильности на фондовом, долговом и других рынках. Возможность торговли казначейскими облигациями на вторичном рынке будет серьезно ограничена.

( Читать дальше )

Смерть "должника" не повод не платить по долгам брокеру

- 17 мая 2023, 07:33

- |

Смерть «должника» не повод не платить по долгам. Юристы Фигвам грамотно проводят работу даже после ухода человека из жизни, чтобы отжать максимум имущества и оставить ближайших родственников покойного без наследства. Ну а что такого? Законодательство позволяет, а вопросы этики и морали брокеру не свойственны, если он получает возможность закинуть руку в ваш карман и забрать всё, до чего она дотянется...

Подробности: kad.arbitr.ru/Card/bc660c0a-240d-4bc5-af5a-68922c2de53e

Статистика, графики, новости - 04.05.2023

- 04 мая 2023, 05:44

- |

Доброе утро, всем привет!

Если в течении основной торговой сессии торги в США шли более-менее, то послеторговая оказалась традиционно прекрасна.

( Читать дальше )

Кредитная дефляция

- 27 апреля 2023, 19:41

- |

Двигатель экономики остановился.

На этой неделе мое внимание привлекли два отчета Bloomberg. Во-первых, лишения прав пользования заложенным домом в США в настоящее время увеличиваются в годовом исчислении в течение 23 месяцев подряд, по мере того как рынок жилья сталкивается с беспрецедентным ростом процентных ставок за последние пару лет. Во-вторых, наблюдается бум изъятия автомобилей, поскольку потребители не успевают платить по кредитам. Фразой «где-то всегда есть бычий рынок», отчет описывает оптимизм и энтузиазм на саммите североамериканских собственников, который проходил недалеко от Диснея в Орландо и сопровождался вызывающим бурление лозунгом: «Вернем магию в жизнь». Серьезно. Проверьте это на reposummit.com.

Куда бы вы сейчас ни посмотрели, более высокие процентные ставки начинают кусаться. Кажется все более вероятным, что в США идет очередной раунд банковской консолидации, многие региональные банки сталкиваются с трудностями. США уникальны в мире тем, что имеют более трех тысяч банков, тогда как в большинстве стран их менее трехсот.

( Читать дальше )

Московский метр остается в стагнации

- 27 апреля 2023, 13:34

- |

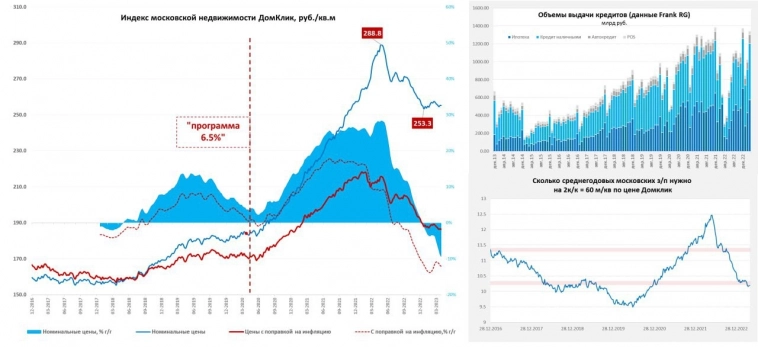

Стоимость московского метра по данным индекса Мосбиржи/Домклик с начала года практически не меняется (255.2 тыс.), очевидно рынок встал на паузу. Средняя за 4 недели цена упала на 9.4% г/г в номинальном выражении и 12.1% г/г в реальном выражении. В реальном выражении с поправкой на инфляцию цены на уровнях начала 2021 года, но если считать относительно средней московской з/п – они уже в 2020 году. Правда при ставке по ипотеке без льгот 11-11.5% — вряд ли большой спрос здесь появится.

В марте рынок ипотеки ожил, резко восстановился ипотечный кредит (выдачи составили по данным Frank RG 574 млрд руб.), это скорее отложенный рост после провала в начале года. Ну и, понятно, банки пытаются стимулировать процесс перед ужесточением условий со стороны ЦБ, который пытается как-то ограничить «креативные» практики застройщиков, а те придумывают новые. Ипотечная активность будет достаточно высокой до лета видимо, когда ужесточения вступят в силу. По последним данным Домклик в апреле продолжали расти заявки на кредит по РФ, выдачи кредитов и регистрации.

( Читать дальше )

Ипотечникам ослабят удавку на шее

- 24 апреля 2023, 19:02

- |

Кабальная ипотека и всевозможные дополнительные кредиты в других банках и МФО (прости, Господи) могут оставить человека на улице. В то время когда зарплаты падают, задерживаются или вообще отсутствуют по причине сокращения или болезни, кредиты сами себя не оплатят и ваши счета могут оказаться заблокированы, а из-за этого уже нет возможности платить ипотеку. Тогда вы прощаетесь с тесной двушкой и приобретаете широкую поляну в лесу или территорию возле заводских труб али вокзалов. Романтика и свобода и мусорный бак. Что ещё для жизни нужно...

Чтобы этого не произошло и бедолага не оказался на улице с голой сами знаете чего, он теперь сможет обратиться с прошением в банк о реструктуризации, да не о простой, а специальной, которая называется комплексное урегулирование задолженности. На выбор вам предложат:

- Снизить размер или отмена неустоек

- отсрочить обязательства по начислению процентов или основного долга

- Смена даты платежей

- Прекращение обязательств при соглашении сторон

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал