Корреляция

Есть ли смысл в синтетических инструментах и портфелях ценных бумаг?

- 27 октября 2016, 21:42

- |

Аннотация

Пишу эту статью в надежде понять, где я не прав. Может быть я чего-то упускаю, не понимаю… Буду благодарен за конструктивные наводки. Если хорошо разбираетесь в торговле или в математике, напишите что-нибудь ценное, прошу вас.

Все тесты из этой статьи также были проведены на реальных биржевых данных примерно с тем же результатом и теми же выводами. В статье используется модель рынка на основе случайной величины с нормальным распределением. Я прекрасно знаю, что распределение в реальных данных отличается от нормального. Смысл в том, чтобы показать что происходит ДАЖЕ с нормальным распределением.

Также для исследования используется один из самых интересных и перспективных на сегодняшний день язык программирования R. И соответствующая среда RStudio.

На что способны случайные числа?

В языке R можно ввести такую команду:

plot(diffinv(rnorm(1000)), type="l")

( Читать дальше )

- комментировать

- 192 | ★2

- Комментарии ( 4 )

Начинающим квантам в помощь: поиск графиков по шаблону

- 12 октября 2016, 12:57

- |

В статье, которой я хочу с вами поделиться, рассмотрен примитивный метод поиска похожих графиков с помощью корреляции. Все происходит под Linux с помощью Python 3.5. (Windows может добавить геморроя). Основная идея: когда нравится движение цены на графике в определенный момент времени, я хочу легко находить похожие движения на рынке на сегодняшний день.

( Читать дальше )

Трамп: продавайте акции, грядет обвал.

- 03 августа 2016, 20:44

- |

По его словам, рынок превратился в «пузырь» и неизбежно лопнет. По словам Трампа, во всем виноваты сверхнизкие ставки и печатный станок, благодаря которым спекулянты толкают котировки акций вверх, но с реальным положением дел это не имеет никакой связи.

На самом деле Трамп прав, и с ним не спорит даже Федеральная резервная система, которая и является главным виновником возникновения этого «пузыря». В ежегодном докладе Конгрессу США регулятор признал: стоимость бумаг слишком завышена, и есть риск коррекции.

Достаточно взглянуть на коэффициенты, которыми обычно пользуются аналитики. Сейчас рыночная стоимость входящих в индекс S&P 500 компаний примерно в 25 раз превышает их среднюю прибыль за 10 лет и в два с лишним раза превышает их годовую выручку, чего не наблюдалось ни разу за всю историю биржевой торговли США.

( Читать дальше )

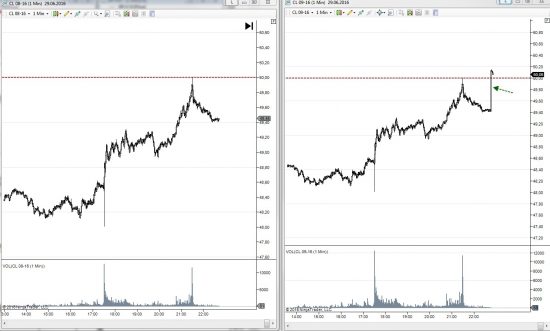

Раскорреляция в контрактах CL 08-16 и CL 09-16. Кто может объяснить?

- 29 июня 2016, 22:51

- |

В CL 09-16 появилась бычья свеча странная.

в CL 08-16 такой нет.

perepelka.gyazo.com/de30b9a1316673f0f04a33ac62cdb69c

Кто может объяснить?

Народ, подскажите сайт, где можно отслеживать корреляцию между активами? Кому-то скидывали такой сайт, еще в виде деревца можно было анимацию выставлять. Спасибо!

- 22 июня 2016, 13:18

- |

"Слушай, Жеглов, ну это уже хамство!"

- 15 июня 2016, 21:35

- |

Индикатор поиска шаблона/паттерна через корреляцию

- 10 июня 2016, 13:39

- |

В прошлый раз http://smart-lab.ru/blog/330910.php зашла речь о поиске соответствия шаблону (или паттерну) через корреляцию. В трейдинге нет строгих соответствий, поэтому интересуюсь индикаторами, которые также не “ездят по рельсам”.

Для визуализации решил разработать индикатор для квика, который будет вычислять корреляцию между заданным шаблоном и ценами открытия баров (решил сделать по ценам открытия). Ссылка на скачивание ниже.

Как пользоваться. Добавляется индикатор в квик стандартным способом. Нужно создать в папке с квиком подпапку «LuaIndicators» (если её еще нет, в ней квик ищет пользовательские индикаторы). Скопировать туда скаченный файл индикатора «CorIndicator.lua», предварительно его разархивировав. Запустить квик и кликнуть правой кнопкой мыши на открытом окне с графиком, куда планируется добавить индикатор. В выпадающей меню выбрать «добавить график (индикатор)». Далее в списке выбрать индикатор «CorIndicator», установить галочку «новое окно» и нажать «да». Окно настроек можно оставить без изменений нажав «сохранить» или внести свои настройки.

( Читать дальше )

Спекулянты тоже диверсифицируются!

- 31 мая 2016, 17:10

- |

Всем привет.

Короткое видео о том, как использую диверсификацию при торговле на МосБирже.P.S.Начал использовать диверсификацию в подобных ситуациях после тог

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал