Ключевая ставка ЦБ РФ

Настроения участников рынка пессимистичны, а аналитики пересматривают прогнозы по индексу Мосбиржи и не видят существенных драйверов для роста на конец года — Forbes

- 28 октября 2025, 09:42

- |

Индекс Мосбиржи упал ниже 2500 пунктов впервые с декабря 2024, достигнув минимума в 2458 пунктов. Основными причинами стали усталость инвесторов от затянувшихся геополитических переговоров и новые санкции США против «Лукойла» и «Роснефти», на которые приходится 18% индекса.

Негативную реакцию усугубило решение ЦБ: хотя ставка снижена до 16,5%, повышен прогноз на 2026 год до 13-15%. Рынок воспринял это как сигнал о сохранении дорогих денег надолго. Дополнительным давлением стало укрепление рубля, вредящее экспортерам.

Карпунин из «Альфа-Инвестиций» ожидает колебания индекса Мосбиржи около 2500 пунктов. Симонова из General Invest не видит перспектив роста выше 2600 пунктов без прогресса в переговорах, Сергеев из «Велес Капитала» допускает падение ниже 2400. Зельцер из БКС прогнозирует восстановление до 2750 пунктов.

Аналитики единогласно рекомендуют акции банков: ВТБ, «Т-Технологии», Сбербанк и банк «Санкт-Петербург».

Источник

( Читать дальше )

- комментировать

- 365

- Комментарии ( 0 )

Банкиры сомневаются в продолжении снижения ключевой ставки Как узнать мнение крупных участников рынка

- 27 октября 2025, 22:48

- |

А то, на что ставят деньги.

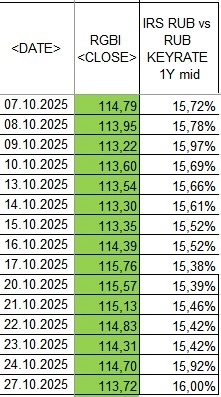

«IRS RUB vs RUB KEYRATE 1Y mid»

это финансовый индикатор, который

отражает ожидания рынка относительно ключевой ставки Центрального банка России через год,

рассчитанные на основе сделок по процентному свопу (IRS)

Процентный своп (IRS) –

это соглашение между двумя сторонами об обмене процентными платежами.

IRS используют в основном банки, казначейства крупнейших компаний

Одна сторона выплачивает фиксированную процентную ставку в течение срока действия соглашения.

Другая сторона выплачивает плавающую процентную ставку,

которая привязана к такому показателю, как ключевая ставка Центрального банка России (ЦБ РФ)

«1 ГОД» в названии означает, что соглашение рассчитано на один год.

Как понимать этот показатель

«Среднее» значение, например 15,68%,

является фиксированной ставкой, согласованной в свопе.

Эта ставка отражает коллективные ожидания основных участников рынка

относительно среднего уровня ключевой ставки Центрального банка в течении года.

( Читать дальше )

👤 «Ожидания населения мешают ценам снижаться быстрее». Как прошло заседание ЦБ? Почему Набиуллина вынуждена оправдывать снижение ставки?

- 27 октября 2025, 21:16

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как избежать ошибок в облигациях, чтобы 'безрисковый' инструмент не стал для вас ловушкой". Все идеи на канале, подпишись, чтобы не пропустить ничего интересного! У нас уютно

☕#179. За чашкой чая…

Что ж, вот и прошло заседание ЦБ, на котором регулятор принял решение о символическом снижении ключевой ставки на 50 б.п

👀 Рынок воспринял этот шаг достаточно позитивно, хотя многие участники не согласились с решением — особенно на фоне грядущей налоговой реформы и крайне изменчивой инфляции. Почти всё выступление Набиуллина посвятила оправданию этого решения, подчёркивая, что высокие инфляционные ожидания населения мешают ценам снижаться быстрее и даже подталкивают их…

( Читать дальше )

📉«Ставка вниз, риски вверх»: что реально значит октябрьское решение ЦБ?

- 27 октября 2025, 20:58

- |

⏬Банк России снизил ключевую до 16,5% — уже четвертый раз подряд — но одновременно ухудшил прогнозы по инфляции и росту. В чем причина такой щедрости? Набиуллина не исключила еще одно снижение в декабре, однако подчеркнула: автоматизма не будет.

🙅♂️Ни для бизнеса, ни для домохозяйств это не «праздник дешевых денег» — скорее, попытка мягко выпустить пар из перегретой экономики без срыва в новую волну цен. Рассмотрим и обсудим ситуацию в совокупности факторов и выясним, к чему готовиться простому русскому инвестору?

#явление

&Антикризисная_Россия

&Компании роста RUB

✨ЦБ больше не гонится за эффектным жестом, он балансирует на грани между слабым ростом и закрепляющейся инфляцией. В официальных комментариях прямо сказано: проинфляционные риски усилились и превысили дезинфляционные. Причины — высокие инфляционные ожидания, ухудшение внешних условий и налоговые решения, прежде всего повышение НДС.

🤮Самое неприятное скрыто в прогнозах. На 2025 год инфляция повышена до 6,5–7,0%, на 2026-й — до 4–5% (цель 4% останется недосягаемой дольше, чем надеялись летом).

( Читать дальше )

Пища для ума

- 27 октября 2025, 17:06

- |

Попробуйте ответить на вопрос зачем ЦБ держит ставку при которой не только поступления в бюджет снижаются, но и расходы на оплату госдолга сильно растут?

Снижение ставки не помогает акциям | Дайджест недели с Дмитрием Сергеевым 27.10.2025

- 27 октября 2025, 16:43

- |

ЦБ РФ снизил ставку, но рынок акций остался равнодушным. В чем причина этой аномалии и куда уходят деньги инвесторов?

Ключевые темы эфира:

● Новые размещения облигаций: куда бегут инвесторы

● Почему осторожность ЦБ тормозит рынок акций

● Инфляция не сдается: последствия для портфелей

● Х5, Северсталь, ММК, Эталон: разбор отчетностей

● Санкции против Роснефти и Лукойла: оценка последствий

Смотрите эфир, чтобы понять:

● Почему классическая модель «снижение ставки = рост акций» не работает

● Какие активы способны показать рост в текущих условиях

● Как собрать защитный портфель

Обзор недели от Дмитрия Сергеева.

#ставкаЦБ #акции #облигации #отчетность #санкции

© ООО «ИК ВЕЛЕС Капитал». Лицензии профессионального участника рынка ценных бумаг, выданные ФСФР России 14 октября 2003 года, на осуществление депозитарной деятельности № 077-06549-000100, на осуществление дилерской деятельности № 077-06541-010000, на осуществление брокерской деятельности № 077-06527-100000, на осуществление деятельности по управлению ценными бумагами № 077-06545-001000. Адрес: 123610, Россия, Москва, Краснопресненская набережная, дом 12, подъезд 7, этаж 18. Телефон: +7 (495) 258-19-88. veles@veles-capital.ru.

( Читать дальше )

Что будет с ключевой ставкой в 2026 году

- 27 октября 2025, 16:21

- |

На заседании в октябре ЦБ снизил ключевую ставку с 17 до 16,5% и ухудшил среднесрочный прогноз на 2026 год. Рассмотрим основные сценарии развития ситуации.

В обновлённом среднесрочном прогнозе ЦБ повысил показатели инфляции и ставки в 2026 году:

- Средняя ставка 13–15% в 2026 году (ранее 12–13%)

- Средняя инфляция 5,3–6,3% в 2026 году (ранее 4,6–5,1%)

- Инфляция 4–5% на конец 2026 года (ранее 4%)

Средняя ставка до конца 2025 года ожидается 16,4–16,5%. Таким образом, на заседании в декабре ключевая ставка может составить 16–16,5%.

Примечательно, что несмотря на высокий уровень ставок, ЦБ принял решение снизить ставку с дробным шагом. Это значит, что и далее регулятор может идти шагами по 0,5 п.п., в то время как раньше шаги были не менее 1 п.п. Вместе с повышением прогнозного диапазона на 2026 год это даёт все основания ожидать более плавного снижения ставки.

Ставки по процентным свопам (IRS)* после очередного заседания предполагают среднюю ставку 15,1% на следующие 12 месяцев. На трёхмесячных отрезках прогноз на основе ставок IRS выглядит так:

( Читать дальше )

- комментировать

- 12.8К |

- Комментарии ( 7 )

ЦБ РФ, скорее всего, возьмет паузу в снижении ставки на декабрьском заседании, сохранив ее на уровне 16,5% годовых — Альфа-банк

- 27 октября 2025, 15:48

- |

«На заседании в прошлую пятницу ЦБ РФ снизил ставку на 50 б.п., до 16,5%. Символическое снижение ставки призвано оказать поддержку той части экономики, которая демонстрирует торможение — ЦБ РФ понизил прогноз роста экономики на текущий год до 0,5-1,0% г/г, но связывает это со слабым ростом экспортноориентированных сегментов, страдающих от слабого внешнего спроса», — пишут экономисты Наталья Орлова и Валерия Кобяк.

Однако вторым важным вопросом, на взгляд экспертов, была тема более длительного сохранения инфляции на повышенных уровнях и ужесточение взгляда на ДКП на будущее. Это нашло отражение в ужесточении прогноза по средней ставке на 2026 год — если ранее в базовом сценарии ЦБ РФ ориентировался на интервал ставки 12-13% на следующий год, то теперь он сместился на уровень 13-15%; при этом на следующий год регулятор повысил прогноз по инфляции с 4,0% г/г к концу года до 4,0-5,0% г/г.

( Читать дальше )

Аналитики SberCIB считают, что зимой регулятор снова снизит ставку на 50 б.п., а после будет удерживать её на уровне 16% весь первый квартал 2026 г.

- 27 октября 2025, 10:28

- |

Комментарии ЦБ на пресс-конференции были относительно жёсткими. Кроме принятого решения, «на столе» ещё было два варианта — сохранить ставку или снизить её на 100 базисных пунктов.

В декабре ЦБ будет рассматривать как сохранение ставки, так и снижение.

Аналитики всё же считают, что зимой регулятор снова снизит ставку — на 50 базисных пунктов. А после, вероятно, будет удерживать её на уровне 16% весь первый квартал.

Что касается влияния на ценные бумаги: итоги заседания умеренно негативны для облигаций с фиксированным купоном.

А более привлекательными для инвесторов пока остаются рублёвые фонды денежного рынка и флоатеры.

Источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал