Ключевая ставка ЦБ РФ

Коррекция цены на золото, встреча Трампа и Си, санкции на Роснефть, выступление главы ЦБ в госдуме

- 04 ноября 2025, 08:18

- |

Начнем с цены на золото

Золото в этом году росло просто превосходно обновляя исторические максимумы, и недавно на днях случилось падение цены на почти 10%. Причина по которой золото упало мне не столь важна, но большинство изданий пишут, что инвесторы фиксируют прибыль, а так же предвкушении встречи Трампа и Си предполагают вероятность уменьшения влияния торговой войны на цену золота.Если вспомнить факторы из-за которых золото росло в последнее время, то это:

- Торговая война США и Китая

- Монетарное безумие, которое исходит от США и Евросоюза с постоянным наращивание госдолга

- Повышенный риск в трежерис США

Торговая война

Итог встречи Си и Трампа: действительно были снижены некоторые пошлины, но это далеко не решение конфликта и если углубиться в историю данной торговой войны, там во главе стоят торговый профицит Китая в торговле с США.( Читать дальше )

- комментировать

- 433

- Комментарии ( 5 )

Чистый отток из фондов облигаций для неквалов по итогам октября составил ₽12,9 млрд — худший результат с апреля 2022 г. Интерес к бондам падает на фоне более медленного, чем ожидалось, смягчения ДКП

- 03 ноября 2025, 09:33

- |

Фонды облигаций для неквалифицированных инвесторов в октябре 2025-го впервые за год показали чистый отток средств пайщиков, следует из статистики InvestFunds, которую изучил РБК. До этого несколько месяцев подряд такие фонды показывали рекордные притоки средств инвесторов.

По итогам октября чистый отток из фондов облигаций для «неквалов» составил 12,9 млрд руб. Это худший результат для этого инструмента с апреля 2022 года — тогда за месяц инвесторы забрали из бондовых фондов 19,8 млрд руб. При этом с января по сентябрь 2025-го фонды облигаций были одними из самых популярных инструментов коллективного инвестирования, а с весны притоки в них стали рекордными.

Оттоки средств инвесторов из облигаций связаны с коррекцией рынка на фоне более осторожных шагов Банка России по снижению ставки и ухудшения прогнозов регулятора, отмечают эксперты. Но в ближайшем будущем, как только макроэкономические данные будут свидетельствовать об улучшении ситуации, инвесторы вернутся в бонды и даже переложат в них средства с депозитов, считают собеседники РБК.

( Читать дальше )

"Итоги Октября. Мнения и ставки инвесторов нашей команды на Ноябрь".

- 01 ноября 2025, 16:55

- |

Приветствуем любимых подписчиков в первый день ноября.

По-традиции, подводим итоги прошедшего месяца с мнениями и ставками инвесторов в составе нашей команды Reichenbach Team.

1️⃣ Сперва мнение моей помощницы Ekaterina Fox, которая торгует и собирает необходимую информацию нашего контента

Мнение о Октябре: «В октябре фондовый рынок часто устраивал распродажи от коррекции. Событий было так много. Расстроилась когда узнала, что мой любимый Лучик🛢️ получил санкции Трампа😔 и теперь продает активы в ЕС. Американцу серьезно надо на пенсию если превратился в Байдена».

По-моему сейчас у всех есть Полюс🌟. Пополнила портфель 10 акциями компании в середине октября по цене 2210 р. Про него узнала много интересного, что не жалко денюжку. А еще купила 10 акций Циана🏘️ который ждала еще в сентябре, но тогда был дорог. Взяла за 590 р. Теперь его очередь расти из-за спецдивиденда.

Ставки на Ноябрь: «Я оптимистка и рада, что в ноябре не будет очередных загадок с ключевой ставкой. Есть все шансы заработать из новеньких сделок и октября. Планирую купить еще 1 лот серебра в коррекции. Если Трамп постоянно меняется в политике как хамелеон, то даже я разгадала. Ему нужен бизнес, тогда пусть сотрудничает с Россией».

( Читать дальше )

Замедление роста доходов населения из-за снижения динамики оплаты труда, вероятно, продолжится в IV квартале, что повышает склонность ЦБ к смягчению ДКП — ПСБ

- 01 ноября 2025, 10:09

- |

Рост доходов населения замедлился, но остаётся динамичным. В III кв. реальные доходы населения выросли на 6,3% г/г (+9,9% во II кв.). За январь-сентябрь рост составил 8% г/г.

Реальные располагаемые доходы показывают более скромное замедление: 8,5% г/г в III кв. (10,4% г/г за II кв). За 9 мес. 2025 г. они выросли на 9,2% г/г. Опережающий рост реальных располагаемых доходов связан с отстающей динамикой обязательных расходов населения (процентов по кредитам, налогов, страховок и т.д.).

Несмотря на торможение динамики реальных доходов, их темпы роста остаются очень высокими. Причем Росстат существенно улучшил статистику за второй квартал за счет повышения оценок по доходам от предпринимательства, сбережений и социальным выплатам. Первоначальная оценка 5,6% пересмотрена до 9,9%.

Около 50% вклада в динамичное расширение реальных доходов населения формируется ростом оплаты труда (≈60% в структуре доходов). Чуть более трети вклада в рост реальных доходов в III кв. обеспечили социальные выплаты. Остаток – доходы от предпринимательства и прочие источники.

( Читать дальше )

Эльвира Набиуллина обозначила ключевые сигналы для экономики:

- 31 октября 2025, 15:18

- |

ПОЯВИЛИСЬ ПЕРВЫЕ ПРИЗНАКИ СМЯГЧЕНИЯ НАПРЯЖЁННОСТИ НА РЫНКЕ ТРУДА, ОНИ ОБНАДЁЖИВАЮТ, НО ПОКА ЭТО ЛИШЬ НАЧАЛЬНЫЕ СИГНАЛЫ.

❗️ПОВЫШЕНИЕ НДС, ТАРИФОВ ЖКХ И ДОРОГОЙ БЕНЗИН — РАЗОВЫЕ ФАКТОРЫ, КОТОРЫЕ НЕ ДОЛЖНЫ ПРИВЕСТИ К УСТОЙЧИВОМУ УСКОРЕНИЮ ИНФЛЯЦИИ. ВОЗМОЖНОЕ КРАТКОСРОЧНОЕ УСКОРЕНИЕ ИНФЛЯЦИИ ИЗ-ЗА ЭТИХ РАЗОВЫХ ФАКТОРОВ НЕ МЕНЯЕТ ОБЩЕГО ВЕКТОРА — КУРС ВСЁ ЕЩЁ НА СНИЖЕНИЕ КЛЮЧЕВОЙ СТАВКИ.

РЕЦЕССИИ В ЭКОНОМИКЕ НЕТ.

НИЗКАЯ И СТАБИЛЬНАЯ ИНФЛЯЦИЯ ПОДДЕРЖИВАЕТ КУРС РУБЛЯ ЛУЧШЕ ЛЮБЫХ АДМИНИСТРАТИВНЫХ МЕР.

❗️ПУТЬ К НИЗКОЙ ИНФЛЯЦИИ В РОССИИ ОКАЗАЛСЯ ДОЛГИМ И НЕПРЯМЫМ. ДКП НАПРАВЛЕНА НА ТО, ЧТОБЫ ЭКОНОМИКА НЕ ПОВТОРИЛА СЦЕНАРИЙ 90-Х ГОДОВ.

Звучит неплохо? Вроде бы да… Посмотрим, как близко это будет к правде

Хомяк делает ставку на то, что в ближайшие месяцы нас может ждать пауза в плане дальнейшего снижения ставки. Максимум приятного, что можем получить — снижение еще на 0,5% в декабре, а потом со ставкой 16% будем сидеть какое-то время…

Приглашаю в канал степную братву, там ещё больше интересных разборов, обсуждений и прочих полезностей — t.me/+Hqf_BrCvO5NkYWY6

( Читать дальше )

Сталевары: оцениваем осторожно, смотрим на КС

- 31 октября 2025, 14:06

- |

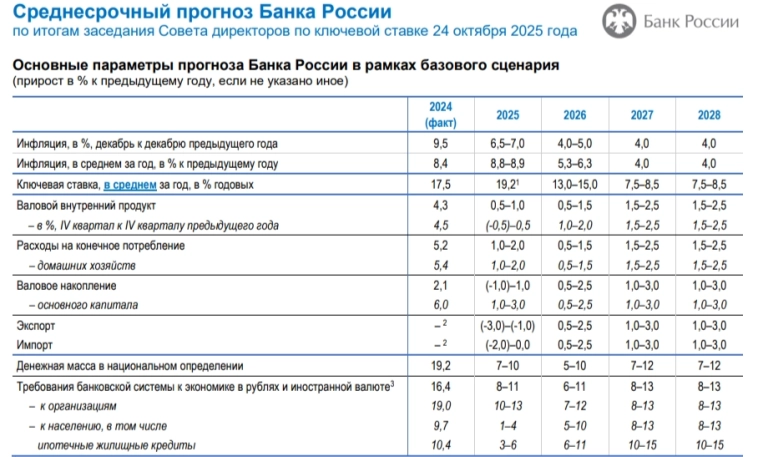

На прошлой неделе компании ММК и «Северсталь» опубликовали ожидаемо слабые отчеты за 3-й квартал 2025 г. Поговорим о том, что ждет сталеваров в свете обновленных прогнозов ЦБ РФ по ключевой ставке.

ММК

• Выручка снизилась на 19% г/г, до 151 млрд руб., преимущественно из-за снижения цен реализации на фоне высокой ключевой ставки (КС).

• EBITDA снизилась на 48% г/г, до 19 млрд руб., из-за снижения выручки и инфляции издержек.

• FCF положительный благодаря сокращению оборотного капитала — 2 млрд руб. (+1% г/г).

«Северсталь»

• Выручка снизилась на 18% г/г, до 179 млрд руб., из-за снижения средних цен на металлопродукцию и увеличения доли полуфабрикатов в портфеле продаж (более дешевая продукция).

• EBITDA снизилась на 45% г/г, до 36 млрд руб., на фоне уменьшения выручки и роста производственных издержек в результате инфляции.

• FCF составил 7 млрд руб. (-82% г/г) за счет сокращения оборотного капитала. Компания реализует масштабную инвестпрограмму, что оказывает дополнительное негативное влияние на FCF, помимо слабой конъюнктуры на рынке стали.

( Читать дальше )

Инфляция к концу октября — недельные темпы снизились, бензоколапс отходит на второй план. ЦБ снизил ставку, но ужесточил риторику.

- 31 октября 2025, 12:35

- |

Ⓜ️ По данным Росстата, за период с 21 по 27 октября ИПЦ составил 0,16% (прошлые недели — 0,22%, 0,21%), с начала месяца 0,79%, с начала года — 5,11% (годовая — 8,09%). В октябре 2024 г. инфляция составила 0,75%, мы эти цифры превзошли (бензоколапс, утильсбор — из-за него рост цен на иномарки и сезонное подорожание овощей), осталось 4 дня подсчёта и месячный пересчёт (недельная корзина включает мало услуг). В октябре ЦБ снизил ключевую ставку до 16,5%, рассказав нам про проблему повышенных ИО и что на недельные темпы инфляции влияют разовые факторы — топливо/плодоовощная продукция (про высокие ИО я вам рассказываю уже давно, как и про то, что плодоовощная корзина будет дорожать быстрее из-за ускоренной дефляции в августе). Отмечаем факторы, влияющие на инфляцию:

🗣 Из потребительских цен на нефтепродукты следует, что розничные цены на бензин подорожали за неделю на 0,39% (прошлая неделя — 0,58%), дизтопливо на 0,47% (прошлая неделя — 0,42%), темы снижаются (вес бензина в ИПЦ весомый ~4,4%).

( Читать дальше )

Интересный тезис поймал сегодня

- 31 октября 2025, 12:15

- |

Набиуллина назвала «двойным ударом» по экономике резкое снижение ставки.

«Если снизить ключевую ставку при высокой инфляции, то эффект будет обратным, и экономика получит двойной удар: сначала будет взлет инфляции, затем будет взлет ставок», — сказала она.»

Как мне кажется, сейчас именно этим ЦБ аккуратно занимается, минутка рассуждений.

Скорее вынужденные снижения, которые в разрезе последних месяцев окажут мало влияния, 1-2% для рынка сейчас мало значимы, согласитесь.

Тяжелое время, но не первый раз на своем опыте я с этим сталкиваюсь, проходили, разберемся

t.me/+V2h-CSwLJ29kMTVk — присоединяйтесь, чтобы вместе расти и достигать успеха!

Речь Набиуллиной в Совете Федерации ВЫВОДЫ про фонду и курс рубля

- 30 октября 2025, 23:20

- |

Выделил главное в самом выступлении и в ответах на вопросы

Речь в оригинале

yandex.ru/video/preview/4194743912096717472

Резкое снижение ставки

вызовет рост спроса, который вызовет стагфляцию или гиперинфляцию, как было в 1990е

Риск рецессии

Рекордно низкая безработица и рост зарплат выше инфляции говорит о том, что рецессии нет

Кредитование

это денежная эмиссия, поэтому важна умеренность.

Запас капитала банковской системы сверх минимума 8 трлн руб.

Т.е. банки могут нарастить портфель кредитов на 4 трлн в конце 2025г и на 12 трлн руб. в 2026г.

На 3 рубля кредитов бизнес привлекает 1 руб. через эмиссию облигаций.

Важно, чтобы бизнес также смог привлекать капитал и через выпуск акций.

Поэтому очень важно соблюдение прав миноритарных акционеров.

Курс рубля

много санкций, поэтому высокая волатильность.

Один из факторов укрепления рубля — это продажа валюты из ФНБ

В 2026г в условиях более сбалансированного бюджета и снижения цены отсечения (с $60 до $59 с 2026г),

продажи валюты из ФНБ будут меньше

( Читать дальше )

Набиуллина назвала "двойным ударом" по экономике резкое снижение ставки

- 30 октября 2025, 17:08

- |

«Если снизить ключевую ставку при высокой инфляции, то эффект будет обратным, и экономика получит двойной удар: сначала будет взлет инфляции, затем будет взлет ставок», — сказала она.

Набиуллина подчеркнула, что сама по себе ключевая ставка не может сделать кредиты дешевыми. «Умеренные ставки появляются только тогда, когда инфляция низкая», — добавила она.

tass.ru/ekonomika/25502043

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал