Ключевая ставка ЦБ РФ

Инфляция активов против инфляции потребительской – что действительно тормозит снижение ставки?

- 20 ноября 2025, 14:22

- |

В публичном поле инфляция традиционно отождествляется с индексом потребительских цен (CPI). Именно этот показатель определяет траекторию ключевой ставки и служит номинальной метрикой эффективности денежно-кредитной политики. Однако в действительности у инфляции есть и другая, менее очевидная ипостась – инфляция активов. Именно она сегодня стала системным ограничением для цикла смягчения и ключевым фактором, удерживающим ставку на двузначных уровнях.

Двухконтурная инфляция

Потребительская инфляция отражает динамику конечных цен на товары и услуги. Ее природа связана с текущим спросом, доходами населения и трансформацией издержек. Инфляция активов, напротив, выражает удорожание стоимости капитала – земли, недвижимости, акций, долговых инструментов и долей в бизнесе. В макроэкономическом смысле это рост стоимости самого носителя богатства, а не его производных.

Разрыв между CPI и ростом стоимости активов означает, что монетарная политика перестает быть нейтральной по отношению к капиталу: деньги становятся дорогими для потребления, но все еще доступны для инвестиций и перераспределения ликвидности.

( Читать дальше )

- комментировать

- 10.4К | ★1

- Комментарии ( 0 )

Годовая инфляция в РФ на 17 ноября замедлилась до 7,2% против 7,37% неделей ранее. Инфляция в РФ с 11 по 17 ноября составила 0,11% после 0,09% с 6 по 10 ноября (за 5 дней) — Росстат

- 19 ноября 2025, 19:00

- |

Росстат — Инфляция в РФ

📉 Годовая инфляция в РФ на 17 ноября замедлилась до 7,2% против 7,37% неделей ранее

📈 Инфляция в РФ с 11 по 17 ноября составила 0,11% после 0,09% с 6 по 10 ноября (за 5 дней)

📈 Рост цен промпроизводителей в РФ в октябре ускорился до 0,9% с 0,5% в сентябре

ЦБ сохраняет прогноз по инфляции по итогам 2025 года на уровне 6,5-7%

- 19 ноября 2025, 15:29

- |

ЦБ оставил прогноз по инфляции на конец 2025 года на уровне 6,5–7%. Это прозвучало после слов Кирилла Тремасова, директора департамента денежно-кредитной политики Банка России, в ТГУ. Он подчеркнул, что цель по инфляции в 4% не меняется, но ее достижение сдвигается на 2027 год. Сама новость легла на спокойный фон октябрьской статистики, когда рост цен замедлился до 0,50% при ожиданиях 0,84%, а первые десять дней ноября дали всего 0,15%.

Текущая динамика показывает работу сразу нескольких факторов. Потребительский спрос остается сильным, хотя и без перегрева, что видно по рознице и услугам. Бюджетные расходы остаются высокими, но пик фискального импульса уже пройден. Инерция заработных плат сохраняется, но темпы прироста снижаются.

Курс рубля весь 2025 год оставался крепким и балансировался потоками экспорта и продажами валютной выручки, поэтому импортационный вклад в инфляцию минимален. На товарном рынке давление снижают урожай, расширение предложения и охлаждение мировых цен на продовольствие. В услугах картина мягче, но сезонный спад туризма и тарификаций сдерживает рост.

( Читать дальше )

Инфляционные ожидания предприятий показывают максимум года. Прощай быстрое снижение ставки?

- 18 ноября 2025, 21:12

- |

Главное из отчёта: ценовые ожидания снова на максимумах этого года (рис 1)

ЦБ отмечает:

«Ценовые ожидания бизнеса увеличились второй месяц подряд и вернулись к средним значениям 1к25, достигнув максимума с января 2025 года»

И далее в цифрах:

«Средний ожидаемый предприятиями темп прироста цен на следующие 3 месяца… составил 6,3% после 4,2% в октябре»

То есть рост — резкий, системный и точно не случайный.

Инфляционные ожидания разгоняет именно грядущее повышение налоговой нагрузки. Повышение НДС и прочие фискальные сюрпризы начинают работать ещё до того, как вступят в силу: компании заранее пересматривают экономику своих товаров и услуг.

Логика бизнеса простая: новые налоги → выше издержки → выше отпускные цены.

Это классическая фискальная инфляция, и ЦБ её прекрасно считывает в своих опросах.

( Читать дальше )

"Как инвестору относится к высокодоходным облигациям и в чем риск?".

- 18 ноября 2025, 16:52

- |

Приветствуем наших подписчиков и новичков канала! 💎

Тема высокодоходных облигаций (ВДО) до сих пор остается популярной, но в их основе заложен высокий риск. Наша команда решила сегодня обучить новичков этому виду бумаг для финансовой грамотности, чтоб не потратить деньги в состоянии соблазна.

Инвесторы обычно обращают внимание на ВДО потому что их доходность превышает даже уровень ключевой ставки ЦБ, которая сегодня 16,5%. Вот такая щедрость и притягивает внимание инвесторов, но с большим риском. К примеру, облигация Айдеко БО-01 с доходность 28,46%. Погашение 29 августа 2028 г.

На первый взгляд выглядит заманчиво, но если обратить внимание на кредитный рейтинг- низкий ВВ-. Это будет первым предупредительным знаком большого риска ВДО. Мы неоднократно в наших публикациях предупреждали всех не фокусироваться на облигацию доходностью выше 20-22%.

Как еще отличить ВДО от обычной облигации?

Кроме низкого кредитного рейтинга, у ВДО часто бывают купонные выплаты, например каждый месяц. Если все таки есть желание пойти на риск, для ВДО в портфеле выделите долю только на 12%, чтобы не попасть под риск дефолта. Надежность облигаций в устойчивом бизнесе компаний и кредитных рейтингах АА и ААА. Мы выбрали не менее доходные, но с уменьшением риска.

( Читать дальше )

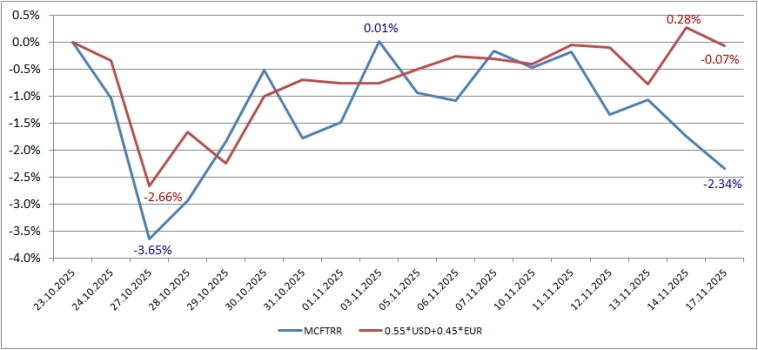

Ставка ЦБ 16.5% "убила" наш рынок

- 17 ноября 2025, 21:16

- |

Очень «узкие» колебания :)

Ожидаем очередного понижения ставки ЦБ?

- 17 ноября 2025, 20:08

- |

Минфин впервые с декабря 2024 года провел первичные аукционы ОФЗ с флоатерами. За один день удалось собрать рекордные 1,86 трлн рублей. Ранее он уже увеличил объем размещения ОФЗ в этом году с 4,78 трлн рублей до 6,98 трлн рублей по корректировке бюджета.

Всего было размещено по номиналу три выпуска:

— ОФЗ-ПД с датой погашения 12.10.2033 (ставка купона — 12,5% годовых; 1-й купон — 62,33 рубля на облигацию; 2-16-й купоны — 62,33 рубля на облигацию)

— ОФЗ-ПК с датой погашения 22.10.2039

— ОФЗ-ПК с датой погашения 22.10.2041

ОФЗ с погашением в 2039 и 2041 годах будут рассчитываться по одному принципу: ставки будут соответствовать значениям срочной версии RUONIA для трехмесячного периода, опубликованным на сайте ЦБ за семь дней до окончания купонного периода. Купоны теперь будут учитывать капитализацию за этот период, в отличие от старого формата, где расчет производился как среднее арифметическое за три месяца. Ставки купонов будут публиковаться на сайте Минфина.

( Читать дальше )

Нашим базовым сценарием остается снижение ставки на 50 б.п. в декабре. При сохранении текущей картины по инфляции ЦБ может рассмотреть и более решительный шаг - Ренессанс Капитал

- 17 ноября 2025, 14:28

- |

По данным Росстата, потребительские цены в октябре выросли на 0,5% м/м, а инфляция замедлилась до 7,7% г/г (8,0% по итогам сентября), что оказалось существенно ниже наших ожиданий и совокупности недельных данных, предполагавших рост порядка 0,8% м/м. C поправкой на сезонность (SA) рост цен в октябре, по нашим оценкам, замедлился до 0,5% м/м (0,6% в сентябре). Темп роста базового индекса потребительских цен (не включает ряд волатильных, а также регулируемых компонентов) также замедлился с 0,4% до 0,2% м/м SA. В аннуализированных темпах (SAAR) рост цен в октябре составил 6,2%. Актуальный прогноз Банка России предусматривает 6,8–8,7% в среднем в 4кв25. С учетом вышедших данных, Минэкономразвития скорректировало свою оценку инфляции по состоянию на 10 ноября с 7,7% до 7,4% г/г.

В пятницу (14 ноября) Росстат также подтвердил предварительную оценку Минэкономразвития о росте ВВП в 3кв25 на 0,6% г/г (рост на 1,0% за 9М25). Последнее, по нашим оценкам, подразумевает снижение ВВП на 0,2% кв/кв SA.

( Читать дальше )

Динамика инфляции дает возможность для снижения ставки ЦБ в декабре

- 17 ноября 2025, 11:41

- |

По данным Росстата, потребительская инфляция в октябре замедлилась с сентябрьских 7,98% до 7,7% годовых, как и предполагал консенсус. Если эта тенденция сохранится в ноябре и декабре, то по итогам года рост цен составит прогнозируемые нами 7,5%. При этом помесячная инфляция с 0,34% за сентябрь ускорилась до 0,5% в октябре на фоне прекращения сезонной дефляции в некоторых товарных группах.

Наибольший рост в октябре в годовом выражении показали цены на мороженую рыбу (+24,2%) и взносы на капремонт (+17%). Услуги учреждений культуры и образования подорожали на 16%, на бензин прибавил в цене 15%. Драйверами снижения оказались стоимость куриных яиц (-14,2%), сахара-песка (-2,5%), круп и бобовых (-1,1%), а также ряда непродовольственных товаров. Самым неожиданным драйвером замедления инфляции оказались цены на услуги зарубежного туризма, понизившиеся на 0,5% г/г.

Ускорение инфляции относительно сентябрьских темпов в октябре обусловило повышение цен на куриные яйца (+7% м/м), плодоовощную продукцию (+4,2%), куриное мясо (+2,3%) и бензин (+2,6%). Стоимость зарубежного туризма упала на 12,7%, гостиничные услуги внутри России подешевели на 0,3%, а страховые сервисы — на 0,8%. Из непродовольственных товаров можно отметить снижение цен на стройматериалы и телерадиотовары, составившее от 0,1% до 0,4% к сентябрю.

( Читать дальше )

Вероятность снижения ставки до 16% в декабре однозначно возросла в том числе и с учетом умеренного роста цен в ноябре — MMI

- 17 ноября 2025, 10:02

- |

ИПЦ в ОКТЯБРЕ: 0.50% мм / 7.71% гг; с начала года — 4.81%. Отклонение от недельной оценки (0.84% мм) выглядит скандальным

Главная причина отклонения — услуги: -0.42% (абсолютный рекорд для октября) из-за аномального падения цен на услуги зарубежного туризма (-12.74%). Их нет в недельных данных, поэтому и такое сильное отклонение

По нашим оценкам, 0.50% мм в октябре – это 5.0% mm saar (в среднем за 3 мес: 4.5% mm saar). Оценки ЦБ будут выше, т.к. методика ЦБ занижает оценки saar в 1-м полугодии, и завышает – во 2-м

Базовая инфляция (БИПЦ): 0.14% мм / 6.94% гг. По нашим оценкам, это 2.3% mm saar (в среднем за 3 мес: 2.6% mm saar). В БИПЦ есть зарубежный туризм (совет Росстату — его выкинуть), без него рост примерно вдвое выше

Посмотрим, что насчитает ЦБ (сезонно-сглаженные оценки без туризма). Но пока вероятность снижения ставки до 16% в декабре однозначно возросла. В том числе и с учетом умеренного роста цен в ноябре (0.15% за 10 дней)

Источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал