Капитализация

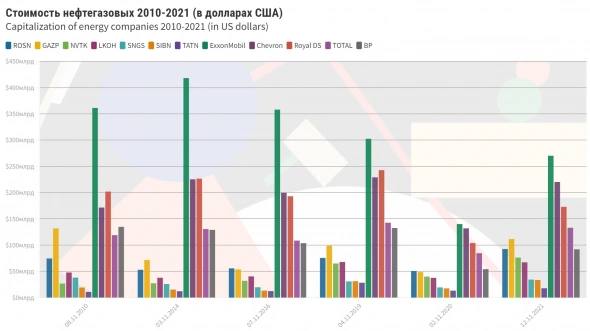

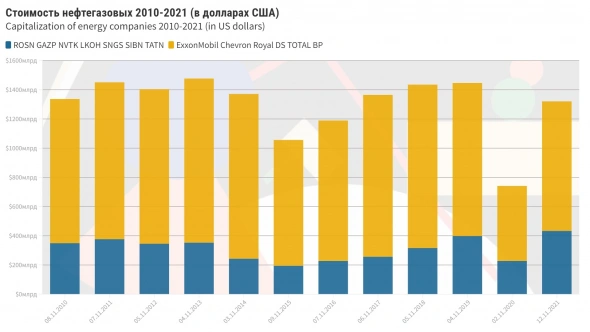

Инфографика. Капитализация нефтегазовых РФ и Мира 2010-2021

- 13 ноября 2021, 12:06

- |

Всего в графике 12 нефтегазовых компаний:

Роснефть (ROSN), Газпром (GAZP), Новатэк (NVTK), Лукойл (LKOH), Сургутнефтегаз (SNGS), Газпромнефть (SIBN), Татнефть (TATN), ExxonMobil (XOM), Chevron (CVX), Royal DS(RDS), TOTAL (TTE), BP

список иностранных акций из сектора Энергия, доступных на бирже США в finviz

Графика №1: сравнение рыночной стоимости бизнесов в разные годы в млрд $

Графика №2: суммарная рыночная стоимость нефтегазовых отдельно из РФ и отдельно из других стран

( Читать дальше )

- комментировать

- 2.8К | ★1

- Комментарии ( 9 )

Изменение стоимости компаний электроэнергетики на ММВБ за 10 лет

- 18 октября 2021, 14:04

- |

Всего в 2012 году на Московской бирже котировалось 60 публичных акционерных общества электроэнергетики, на конец 3 кв 2021 года осталось 52 ПАО. В это же время рыночная оценка всей отрасли выросла с 1.6 трлн до 2.7 трлн рублей. Сильнее всего выросли компании электро-генерации...

( Читать дальше )

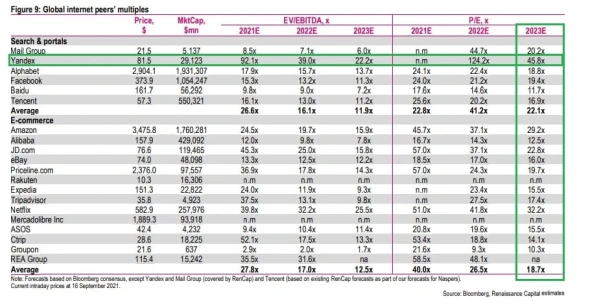

Почему Яндекс так дорого стоит?

- 28 сентября 2021, 10:35

- |

«Один вопрос мне не дает покоя. А стоит ли платить за Яндекс 46 прибылей 2023 года, когда Alphabet, Facebook и Amazon стоят в два раза дешевле?»

Таким вопросом я задавался на прошлой неделе после просмотра таблицы от Ренессанс Капитал. Давайте попробуем ответить на него, оценив бизнес Yandex по частям.

1) Реклама в поисковике. Это самый надежный и стабильный источник дохода для компании. В этом году он принесет ₽150 млрд выручки и около ₽70 млрд EBITDA.

Выручка сегмента в рублевом выражении в ближайшие 3 года будет расти на 16% в год. Я закладываю среднегодовое снижение курса рубля относительно доллара на ≈6% (на основе паритета Фишера). Таким образом, ожидаемый темп роста выручки в $ составляет 10% в год.

Компании с таким темпом роста и эффективностью в мире оцениваются приблизительно в 20 EBITDA. Поисковой бизнес Яндекса можно оценить в: ₽70 млрд EBITDA x 20=₽1400 млрд ≈$19 млрд.

2) Такси. Сегмент включает сервисы онлайн-заказа такси, доставки продуктов из магазинов и и ресторанов Яндекс.Еда, каршеринг Яндекс.Драйв. В 2021 году они в сумме заработают ₽125 млрд выручки при EBITDA в ₽10 млрд. В ближайшие 3 года долларовая выручка сегмента будет расти темпом в 25-30%.

( Читать дальше )

Не пора ли нам в... НАТО?

- 28 сентября 2021, 00:34

- |

Хм… если российская пропаганда называет НАТО врагом, а капиталистическая пропаганда называет врагом Россию, значит кто-то в России хочет взять всё и поделить. Кто эти люди?

Есть такие. И их докуя. В основном — глупая беднота и старики, с рождения отравленные коммунистическими идеями. У многих из них есть халявная крыша над головой и даже есть халявная земля, но нет дохода. И, естественно, в отсутствии дохода виноваты все вокруг, кроме них самих. В таком болоте прекрасно размножаются вирусы патернализма, социализма, коммунизма и прочих -измов, соблазняющих маргиналов заботой и уважением в обмен на верность и рабский труд. Такие персонажи с удовольствием займутся раскулачиванием и дележом чужого. Им оружие доверять нельзя. Свободу выбора — тем паче.

( Читать дальше )

Где можно взять данные за разные периоды по капитализации компаний, интересуют в основном США в отчетах на sec.gov не нашел

- 13 сентября 2021, 20:20

- |

Данные по капитализации компаний

- 13 сентября 2021, 12:23

- |

в отчетах на sec.gov не нашел

📈Капитализация Газпрома превысила $100 млрд

- 02 сентября 2021, 18:20

- |

👉 Стоимость акций «Газпрома» на Мосбирже достигла 314 рублей. Капитализация компании составила 7,4 трлн руб. или больше $102 млрд

👉 В июле «Газпром» занял первое место по капитализации в России, обогнав Сбербанк. На данный момент капитализация банка составляет 7,2 трлн руб. (больше $98 млрд)

👉 Газпром в 2021 году ожидает рекордных за последнее десятилетие объемов добычи газа, несмотря на аварию на заводе в Новом Уренгое. Компания не ожидает существенного роста поставок в Европу

Если продать в стакан по рынку все акции

- 31 августа 2021, 09:48

- |

По Москве говорят, что трлн usd с каждого актива, это точно.

Так интересуюсь, без конкретной цели.

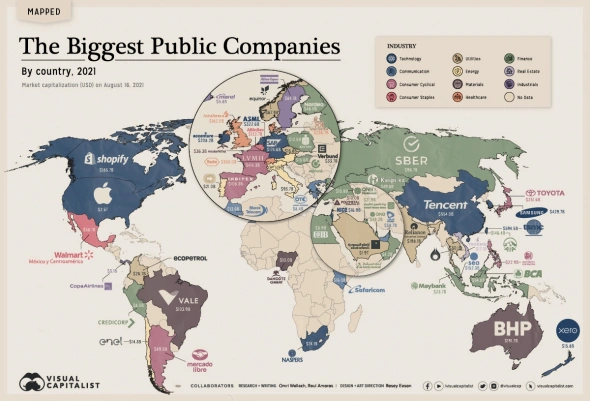

Мировые технологические гиганты в сравнении с размером экономик разных стран.

- 22 июля 2021, 20:30

- |

Автор: TYLER DURDEN

Не секрет, что за последние несколько лет стоимость технологических гигантов резко возросла, но, как отмечает Омри Уоллах из Visual Capitalist, масштаб бывает трудно понять.

Благодаря широкомасштабному проникновению на рынок, умной диверсификации и преобразованию продуктов в услуги, компании: Apple, Microsoft, Amazon и Google достигли рыночной капитализации, намного превышающей 1,5 триллиона долларов.

Чтобы помочь нам лучше понять эти ошеломляющие цифры, недавнее исследование Mackeeper взяло рыночную капитализацию нескольких технологических гигантов и сравнило их с годовым валовым внутренним продуктом (ВВП) разных стран.

Примечание редактора. Хотя эти цифры довольно интересны в сравнении, стоит отметить, что они говорят о разных вещах. Рыночная капитализация — это общая стоимость акций публично торгуемых компаний, которая даёт представление об общей стоимости, а ВВП измеряет стоимость всех товаров и услуг, произведённых страной в течение всего года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал