КРИЗИС

Российская экономика тонет. И тянет за собой доходы населения.

- 27 апреля 2023, 11:09

- |

Мой прогноз, который я дал весной прошлого года об усугублении кризиса в экономики России и продолжении снижения уровня жизни большинства россиян. В данный момент отрабатывается полным ходом. Посмотрите на диаграмму ниже. На ней видно, что кризис, который начался в экономике России после начала новой холодной войны с коллективным западом, продолжается и не спешит сбавлять обороты.

( Читать дальше )

- комментировать

- 5.3К | ★2

- Комментарии ( 60 )

Биткоин - хедж системы

- 26 апреля 2023, 22:25

- |

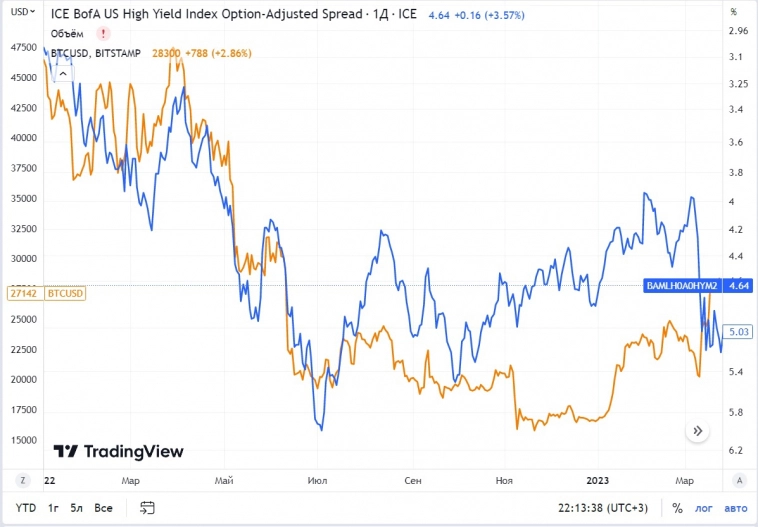

Наглядное изменение поведения инвесторов в биткоине

Ещё в 2022 году была сильная корреляция с кредитными спредами (при росте кредитных рисков (перевернутый график) шла распродажа биткоина как рискового актива)

Март 2023 года, полностью противоположное поведение, при росте кредитных спредов начался новый виток роста биткоина. Сначала Silicon Valley, затем Credit Suisse, сейчас First Republic Bank.

( Читать дальше )

В Великобритании растет количество долговых дефолтов.

- 26 апреля 2023, 17:11

- |

Автор: Мюррей Ганн

Еще одно свидетельство развертывания кредитного кризиса.

На днях был опубликован Новый обзор условий кредитования Банка Англии, показавший мрачный прогноз. Он показал, что банки и строительные общества (сберегательные учреждения) ожидают, что предложение обеспеченного кредитования резко упадет в течение следующих трех месяцев, в то время как спрос, особенно на перезаложенное имущество, будет повышаться.

( Читать дальше )

В чем заключается финансовый риск, показано на 12 графиках

- 25 апреля 2023, 17:59

- |

Статья перевод с сайта The Wall Street Journal. После банкротства нескольких банков в марте, ситуация на некоторое время стабилизировалась, удалось избежать «цепной реакции» . Однако проблемы никуда не делись. Одна из основных, которая скорее всего и станет катализатором мирового кризиса — это коммерческая недвижимость и ипотека, а также ценные бумаги с ними связанные. На данный момент уже есть огромные убытки, они пока unrealized (незафиксированные), но с продолжением повышения ставок и дальнейшим падением цен на недвижимость, потери будут только увеличиваться и в какой-то момент их придется фиксировать, как это было с Silicon Valley Bank. На графиках в статье можно оценить масштаб происходящего.

Больше графиков и небольших заметок. .

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

__________________________________________________________________________

Данные показывают тревожные тенденции в сфере недвижимости, банков и частных рынков

( Читать дальше )

Сегодня отчитывался многострадальный First Republic Bank

- 25 апреля 2023, 09:25

- |

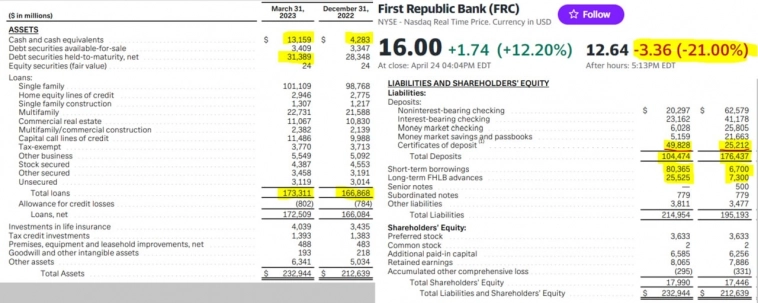

Сегодня отчитывался многострадальный First Republic Bank, который спасал сам глава JPMorgan Д.Даймон, закрывая собой амбразуру на которую денег не хватило в тот момент у FDIC и Йеллен… потому интересно было посмотреть его отчет...

✔️ Депозиты за квартал сократились со $176.4 млрд до $104.5 млрд., или на 41%. На самом деле все даже хуже, т.к. почти половина депозитов — это Certificates of deposit из которых спасительный пакет $30 млрд от JPMorgan и Ko. без которых сокращение депозитов было бы 58%. Соотношение кредита к депозитам выросло до 165%.

✔️ Замещать депозиты пришлось краткосрочными заимствованиями (а они дорогие), которые выросли с $6.7 до $80.3 млрд и займами от FHLB (тоже дорого) которые выросли до $25.5 млрд, т.е. они составляют половину обязательств.

Средняя за квартал доходность активов почти не выросла (с 3.51% до 3.66%), средняя стоимость пассивов выросла с 1.76% до 2.73% (дорогие деньги там только в марте появились). Учитывая, что 3/4 портфеля различные кредиты под недвижимость и еще 15% — облигации до погашения… это скорее зомби сейчас.

( Читать дальше )

Ликвидность на выход \ часть 2

- 22 апреля 2023, 16:05

- |

Перевод статьи от Артура Хэйеса.

Больше переводов в моём телеграмм-канале

__________________________

Доля золота в запасах центральных банков развивающихся стран достигла дна в 2008 году, то есть в то же время, когда доллар был на пике своего могущества. После финансового кризиса, Юг решил, что с него хватит ликвидности на выходе из Pax Americana, и начал копить в золоте, а не в казначейских облигациях.

Вместе взятые, эти два графика ясно указывают на то, что дедолларизация началась в 2008 году, а не в 2023 году. Хм — теперь, когда я думаю об этом, лорд Сатоши также опубликовал технический документ по биткоину в 2008 году… что за дурацкий трюк.

Понимание экономических изменений на высшем уровне за последние 15 лет позволяет нам понять, почему и как Китай и Япония изменили свое поведение. Когда вся ваша экономическая модель основана на продаже товаров в Америку и инвестировании вырученных средств в нее, вы теряете финансовую независимость.

( Читать дальше )

Мировая экономика: куда катимся. Причины доминирования доллара

- 17 апреля 2023, 11:11

- |

В чём же причина столь долгого и успешного доминирования доллара?

Мы считаем, что помимо самой идеи его популяризации, было четыре основных составляющих для его закрепления:

1) Бэби-бум. Небывалый рост населения после войны обеспечил, сначала потребность удовлетворить растущий спрос, а потом ввёл в экономику огромное количество рабочей силы. На растущем производстве, как уже отмечалось, растёт и экономика, и все финансовые операции, что способствовало укреплению спроса на доллар.

2) Прогресс. Двадцатый век – век безудержного прогресса. Начался он ещё до военных катаклизмов первой половины столетия, однако во второй ничуть не снизился, став драйвером роста производства, что вновь подстегнуло финансовые операции.

3) Глобализация. Чем более связанным становился мир, тем больше новых участников вовлекалось в финансовую систему. Сюда же необходимо отнести и деколонизацию, которая, после ВМВ пошла практически повсеместно. Новые страны – новые валютные отношения – новые доллары.

( Читать дальше )

Только ли падение доверия к ФРС?

- 17 апреля 2023, 09:14

- |

Эль-Эриан в своей статье о проблеме доверия к ФРС, как обычно, достаточно тонко подмечает моменты:

✔️ « не могу припомнить времени, когда так много бывших чиновников ФРС так критически относились к экономическим прогнозам учреждения»;

✔️ «не могу вспомнить время, когда рынки так пренебрежительно относились к прогнозам ФРС».

Эль-Эриан приводит комментарии бразильского банкира о том, любой банковский стражер из Латинской Америки знал бы как управлять процентным риском на балансе SVB и это действительно так. Но этот же бразилец сказал о ФРС еще и следующее: «It means the plane is flying but the pilot is not necessarily driving it», что еще лучше характеризует отношение к ФРС Пауэлла. Уровень доверия к ФРС и ее политике сильно подорван, но ситуация шире, хотя Эль-Эриан не идет дальше в выводах. Давайте добавим:

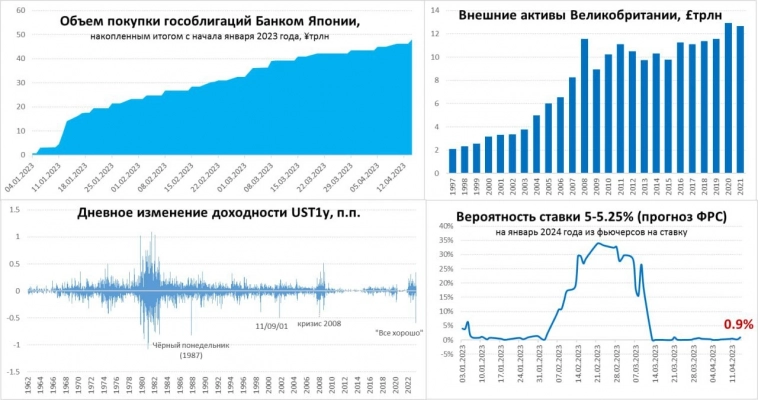

🔘 Чуть не рухнувший рынок госдолга Великобритании, в стиле азиатских и латиноамериканских кризисов, вследствие действий популиста премьера – вполне в латиноамериканском стиле. Великобритании – крупнейший финансовый хаб, весом в £12 трлн.

( Читать дальше )

Мировая экономика: куда катимся часть №3. Гегемония США

- 14 апреля 2023, 18:41

- |

Часть 3. Гегемония

Доллар – коварная зеленая бумажка, являющая собой фундамент американской гегемонии на планете. Если значение ее снизится до стандартной национальной валюты – останется ли гегемония?

Мировые умы считают, что сохранение ведущего лидерства в таких условиях маловероятно. Если доллар потеряет товарную ценность, то мировое влияние страны-печатного станка будет если не ликвидировано, то весьма серьезно подорвано.

Тем не менее в головах многих бытует мнение, что потеря гегемонии невозможна. Не та страна США, чтоб просто так уступить свое лидерство в мире, а потому гегемония будет жить и процветать.

Так ли это?

Хотелось бы отметить, что в мире нашем ничего не вечно, все меняется, и иногда слишком уж быстро. Вчерашние враги становятся друзьями, друзья – врагами, кто-то разоряется, кто-то разживается, кто-то насморк подцепил.

И по поводу гегемонов необходимо отметить важную деталь – за всю историю мира их было много.

Можно копнуть очень далеко, вспомнив ассирийцев и Вавилон, или еще дальше, упершись в шумеров и Древний Египет. Можно поближе – Греция при Александре, Рим при Цезаре, Византия при Константине, Монгольская Империя при Батые.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал