КРИЗИС

Минфин вышел на рынок внутреннего долга после прошлого "провала" и понял, что флоутер — наше всё!

- 14 сентября 2023, 11:40

- |

Минфин провёл аукцион ОФЗ и предложил инвесторам 1 выпуск, но зато какой. На сегодняшний день у частных инвесторов есть несколько причин требовать премию в ОФЗ:

🔹Инфляционная спираль раскручивается, её хотят погасить с помощью повышения ключевой ставки, поэтому рынок ОФЗ замер (12% это не предел)

🔹Частые заимствования средств Минфином и непонятная ситуация с бюджетом РФ

🔹Лучшая доходность в безрисковых инструментах, вклады можно открыть под 12%, а если ещё нарваться на акцию, то и больше

Идёт борьба между частными инвесторами и Минфином, регулятор не хочет уступать инвесторам, поэтому прошлый аукцион был провален. Единственным спасением регулятора является — флоутер. Как только данный вид ОФЗ присутствует в предложении, то объём привлечённых средств увеличивается, физики и банки не дадут соврать. Флоутеры явно полюбились банковскому сектору, не так давно ЦБ опубликовал статистику, где выяснилось, что портфель долговых ценных бумаг вырос на 528₽ млрд (+2,7%), в том числе из-за покупки банками новых выпусков ОФЗ на сумму ~300₽ млрд. Наибольшим спросом пользовались бумаги с переменным купонным доходом (ОФЗ-ПК, ~75% от общего объёма размещённых ОФЗ). Как итог Минфин предложил, только один флоутер:

( Читать дальше )

- комментировать

- 4.3К | ★1

- Комментарии ( 2 )

Зомби компании наступают?

- 11 сентября 2023, 18:05

- |

В своих интервью я сетовал на то, что сейчас сложно найти хорошие аналитические статьи по ситуациям с компаниями зомби в открытом доступе.

Сегодня, решил немного поиграться простыми показателями, чтобы сделать хоть какие-то грубые оценки. Для этого воспользовался скринером YAHOO. И то, что я увидел меня реально впечатлило.

По скринеру YAHOO сейчас в США торгуется 13 858 публичных компаний.

Первое, что я решил посмотреть — сколько компаний из них не принадлежат акционерам. Это значит, что их акционерный капитал отрицательный, и по сути они целиком принадлежат кредиторам. Таких оказалось 2340 штук или почти 17%. При этом туда попали такие мастодонты как Макдональдс, Боинг, Филип Моррис, Старбакс и другие… Капитализация первых 10 составляет почти 1,2 трлн долларов.

Другой критерий, который я решил посмотреть — это количество компаний, чьи прибыли до вычета налогов и выплаты процентов (EBIT) меньше, чем расходы по процентам. Для этого я взял показатель EBIT / Interest Expense и отсеял все, у которых его значение больше 0.

( Читать дальше )

Минфин вышел на рынок внутреннего долга и провалился, ни один выпуск не нашёл "своего" покупателя!

- 08 сентября 2023, 07:16

- |

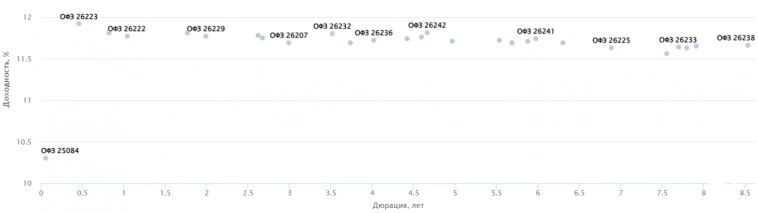

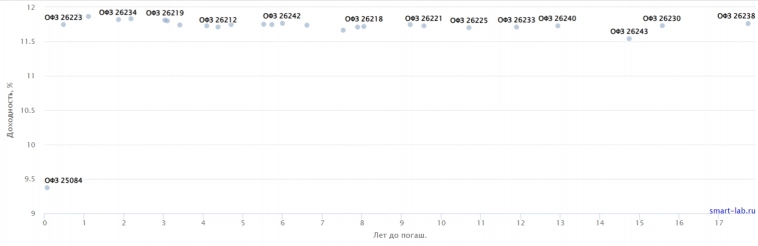

Минфин «провёл» аукцион ОФЗ и предложил инвесторам 2 выпуска. На сегодняшний день инвесторов в ОФЗ беспокоит несколько факторов: разбушевавшиеся инфляция, которую хотят погасить с помощью повышения ключевой ставки (видимо 12% это не предел), частые заимствования средств Минфином и непонятная ситуация с бюджетом РФ, поэтому инвесторы «требуют» премию в доходности длинных ОФЗ. Минфин не хочет уступать инвесторам, его единственным спасением был флоутер — купон изменяется в зависимости от среднего значения ставки RUONIA. Как только данный вид ОФЗ отсутствовал в предложении, то объёмы средств были не слишком привлекательными, а на этот раз и вовсе выпуски были не реализованы в связи с отсутствием заявок по приемлемым уровням цен. Отмечу, что флоутеры явно полюбились банковскому сектору, не так давно ЦБ опубликовал статистику, где выяснилось, что портфель долговых ценных бумаг вырос на 528₽ млрд (+2,7%), в том числе из-за покупки банками новых выпусков ОФЗ на сумму ~300₽ млрд. Наибольшим спросом пользовались бумаги с переменным купонным доходом (ОФЗ-ПК, ~75% от общего объёма размещённых ОФЗ). Вот какие выпуски предложил Минфин:

( Читать дальше )

Короткая зарисовка по поводу книги

- 06 сентября 2023, 11:45

- |

О надвигающемся кризисе!

- 06 сентября 2023, 10:39

- |

Мы написали эту статью, так как видим ужасные перспективы мировой финансовой системы и хотим предупредить всех, кто читает нас, что мировой кризис уже близко и по нашим расчетам, он постучится к нам с конца 2024 года — начало 2026 года. Кризис продлится минимум 3 года, а его пик придется на 2025-2026 год. Этот кризис будет не такой как предыдущие, когда восстановление экономики было быстрым! В этот раз все будет по-другому. Страны накопили огромное количество долгов и проблем, поэтому впереди нас ждут многочисленные дефолты, банкротства и инфляционные потрясения. Мировая экономика будет перестраиваться, мировые порядки будут меняться, а основной центр мирового влияния сместиться в Азию. Данный процесс будет длительным и все устаканится только к 2030 году. За это время, доллар перестанет быть основной мировой резервной валютой, что спровоцирует сильнейшую инфляцию и кризис в США, а так же товарный супер-цикл: золото, серебро, металлы, да и все, что торгуется за доллары будет сильно расти в цене из-за долларовой девальвации.

( Читать дальше )

- комментировать

- 10.6К |

- Комментарии ( 87 )

Волна роста доллара - мощнее чем все ожидают! Йена - в предобвальном состоянии и печаль по нефти.

- 03 сентября 2023, 18:44

- |

ТАЙМКОДЫ:

1) Коротко о главном 00:00

2) Евродоллар (EURUSD) — боковик W1+D1 05:53

3) Index USD (USDX, индекс доллара) — боковик W1+D1 10:43

4) Японская йена (USDJPY) — тренд D1+Н4+Н1 14:46

5) Турецкая лира — аналогия с Йеной 19:38

6) Лайткоин (Litecoin, LTCUSDT) боковик W1+D1 23:27

7) Нефть WTI (WTI oil) — боковик W1 34:33

8) Nasdaq – тренд Н4 (?) 37:33

9) Биткоин (BTC, Bitcoin) – боковик W1+D1+H4 (медвежий рынок) 41:44

10) USDCNH (юань) – боковик Н1 45:00

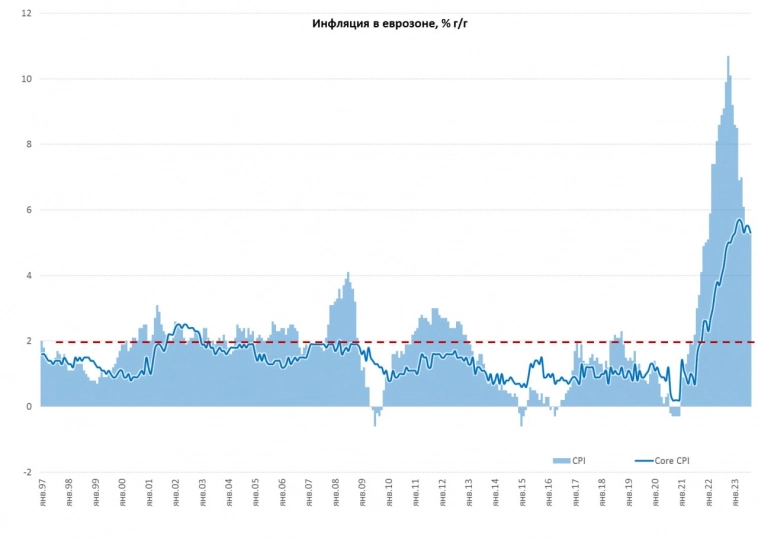

Инфляция в еврозоне за август «порадовала» стабильностью

- 31 августа 2023, 16:06

- |

Прирост цен за месяц 0.6% м/м и 5.3% г/г. Хотя здесь значимую роль все же сыграл августовский рост цен на энергию на 3.2% м/м, отчасти это компенсировано снижением цен на продукты питания (-0.6% м/м), хотя это скорее сезонные эффекты.

Товары без учета энергии дорожали в августе на 0.6% м/м и 4.8% г/г – это одна из причин повышенного уровня инфляции, услуги прибавили 0.2% м/м и 5.5% г/г. Но все же, базовая инфляция составила 0.3% м/м и 5.3% г/г, что немного ниже июльских значений (5.5% г/г) .

Для ЕЦБ отчет создает сложности: ястребы увидят здесь устойчивость инфляции (особенно по отдельным странам), голуби будут напирать на то, что базовая инфляция, наконец, немного снизилась. Хотя, учитывая, что ЕЦБ сейчас — это «хвостик» ФРС, скорее они все же решат подождать и посмотреть.

Россияне стали покупать либо очень мало, либо слишком много

- 30 августа 2023, 15:14

- |

Подробнее — в материале «Ъ».

БИТКОИН: ВЕРНУЛСЯ МЕДВЕЖИЙ РЫНОК! Nasdaq, ЮАНЬ, ЙЕНА и НЕФТЬ - готовые тренды + новости по рублю.

- 22 августа 2023, 19:00

- |

ТАЙМКОДЫ:

1) Коротко о главном 00:00

2) USDRUB (курс рубля) — тренд Н1 02:49

3) Биткоин (BTC, Bitcoin) – боковик D1+H4 (медвежий рынок) 09:40

4) USDCNH (юань) – тренд Н1 (?) 20:57

5) Японская йена (USDJPY) — тренд D1+Н4 (?) 25:33

6) Nasdaq – тренд Н4 (?) 32:11

7) Нефть WTI (WTI oil) — тренд Н1(?) 37:13

8) Евродоллар (EURUSD) — боковик D1 41:41

9) Index USD (USDX, индекс доллара) — боковик W1 43:03

10) Золото (Gold, XAUUSD) — боковик Н4 45:47

11) Турецкая лира — аналогия с Йеной 47:11

"Мочало, мочало, начинай сначала!"Народная поговорка.

- 18 августа 2023, 15:32

- |

«Умные головы» ведут разговоры о судьбе рубля и экономике России и большинство высказывает «правильные доводы», но мое замечание к этим рассуждениям только одно-Что делать дальше с тем капиталом, который есть? Уходить в кэш, скупать длинные ОФЗ и ждать следующего витка смягчения ДКП?

«Экономика России растет не благодаря, а вопреки усилиям экономических властей»- это понимают все, кто немного учился в школе. Почему Вы уверены, что усилия наших экономических властей направлены не туда куда нужно. Они делают все правильно с точки зрения правящего класса. Они эффективные управляющие «корпорацией РФ»-снижают издержки предприятия, принуждают работать за меньшие деньги и делают это весьма эффективно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал