Итоги месяца

Народный портфель за апрель 2024 г. Пару слов об выборе эмитентов.

- 08 мая 2024, 14:01

- |

🏛 Московская биржа представила данные по «Народному портфелю» за апрель. Данный портфель состоит из 10 популярных бумаг у частных инвесторов. Выделю некоторые особенности данной сборки:

▪️ Очевидно, что инвесторы обращают внимание на дивидендных коров. Северсталь — двухзначная дивидендная доходность + приверженность див. политике, рекомендовали квартальную выплату. Магнит поднял с дочек 970₽ на акцию, ритейл с двухзначной див. доходностью. Сургут преф. — ошеломительная кубышка, приправленная валютой, всем по нефтяному хедж-фонду с двухзначной див. доходностью.Сбербанк — зелёный гигант, который даже при высокой ключевой ставке умудряется зарабатывать выше 100 млрд чистой прибыли в месяц. Роснефть — контракты с Китаем, увеличение добычи газа, Восток Ойл и рекордная див. доходность.

( Читать дальше )

- комментировать

- 3.9К | ★1

- Комментарии ( 0 )

Объём ФНБ в апреле увеличился, благодаря ценам на акции/золото и сокращению инвестиций. Фонд в ожидание дивидендов от Сбера - 376 млрд руб

- 08 мая 2024, 09:06

- |

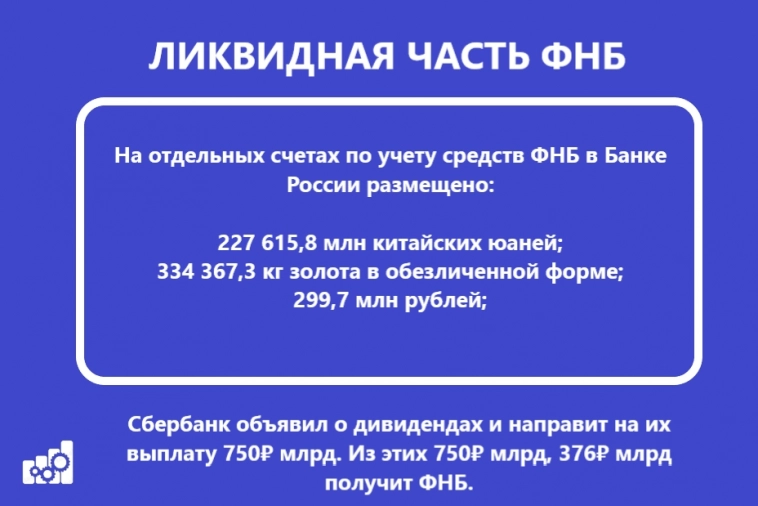

Минфин РФ опубликовал результаты размещения средств ФНБ за апрель 2024 г. По состоянию на 1 мая 2024 г. объём ФНБ составил 12,75₽ трлн или 7,1% ВВП (в марте — 12,53₽ трлн). Объём ликвидных активов фонда (средства на банковских счетах в Банке России) составил 5,17₽ трлн или 2,9% ВВП (в марте — 5,08₽ трлн). В этом месяце регулятор свернул свою инвестиционную деятельность и направил скромные 5,7₽ млрд (в марте весомые — 152₽ млрд), помимо этого, на финансирование дефицита ФБ отправилась малая часть из ликвидных активов, с учётом роста акций/золота значительно увеличилась неликвидная/ликвидная часть, последняя намного важнее, потому что именно из неё идут средства на инвестиции и финансирование бюджета, но об этом ниже.

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 659,6₽ млрд (в марте — 657,8₽ млрд);

▪️ евробонды Украины — $3 млрд (прощаемся);

▪️ облигации российских эмитентов – 1,392₽ трлн (в марте —1,384₽ трлн) и $1,87 млрд;

( Читать дальше )

Мосбиржа в апреле: начало дивидендного сезона не смогло заманить больше новых клиентов

- 08 мая 2024, 07:57

- |

Мосбиржа поделилась итогами апреля 2024 года, а также пересчитала своих клиентов и рассказала, что они покупали активнее всего. Посмотрим итоги прошлого месяца и оценим народный портфель апрельского инвестора. Сама Мосбиржа сравнивает показатели с прошлым годом, а я сравню апрель с мартом, так проще оценить динамику. Если сравнивать с апрелем 2023 года, то рост составил значительные 38,3%.

Число физлиц, имеющих счета на Мосбирже, за апрель увеличилось на 0,4 млн и достигло 31,5 млн, ими открыто более 55,9 млн счетов (+0,8 млн). В апреле было 4 млн активных инвесторов (3,9 млн в марте). Как видим, главный дивидендный сезон не привёл дополнительный поток клиентов на биржу. Ну и в целом динамика не радует. Раньше приток был активнее. Видимо, всем ок на депозитах. Зато те, что есть активные, неплохо вложились.

Я, один из этих 4 млн активных инвесторов, веду телеграм-канал про инвестиции и публикую много аналитических постов, подписывайтесь, если интересно.

( Читать дальше )

Уверенно идём по пути Иранизации рынка акций РФ

- 07 мая 2024, 17:25

- |

МосБиржа $MOEX представила данные за апрель по составу народного портфеля.

Сбер $SBER уверенно держит лидерство занимая треть всего портфеля.

Газпром $GAZP прибавил в весе (+0,2%) при том, что цена акций последнее время падала. Т.е. Газпром активно покупают на коррекции. Зачем? Видимо как в старой шутке: «Мыши плакали, кололись, но продолжали есть кактус»

Ключевой тут показатель — рост количества частных инвесторов до 31,5 млн. Т.е. за месяц ещё + ~400 тысяч.

Можно сказать, что большая часть это «пустые» клиенты с нулевыми счетами или с небольшими счетами до 100.000 руб.

Но даже если считать, что только 10% от новых клиентов заводят по 100.000 руб и более при открытии, то это минимум 4 млрд руб. новых денег в рынок только за апрель. Т.е. в рынке денег всё больше )

Идём по пути Иранизации. Есть повышенный спрос из-за желания (а) как минимум сохранить свои сбережения от инфляции, (б) как максимум ещё что-нибудь заработать сверху.

Дальше больше

---

( Читать дальше )

Рынки Московской биржи замедлили рост в апреле

- 07 мая 2024, 08:03

- |

На днях Московская биржа отчиталась о результатах торгов в апреле 2024 года. Отчиталась, как всегда, большим ростом на 38%, но этот рост показан в динамике год к году, то есть в сравнении с апрелем 2023 года. При этом анализируя динамику месяц к месяцу картинка выглядит уже не так радужно, как её рисуют в пресс-релизе.

🏦Объем торгов в апреле составил 124,9 трлн. рублей, показав рост в сравнении с мартом 2024 год всего лишь на 📈+0,3%. Это худшая динамика за последние три месяца и, конечно же, до итогов декабря 2023 года с его 139,6 трлн. рублей еще расти и расти. На фоне ухудшения прогноза по ключевой ставке другого сценария ждать не приходится. Инвесторы остаются в кэше и депозитах с их высокой доходностью и минимальными рисками.

🏦Общая динамика рынка накладывается и на динамику торгов составляющих. Наш фондовый рынок показал за месяц рост на 📈+4,4% до 4,5 трлн. рублей. Этот рост тоже самый слабый за последние три месяца и связан с разнонаправленной динамикой в торгах акциями и облигациями.

( Читать дальше )

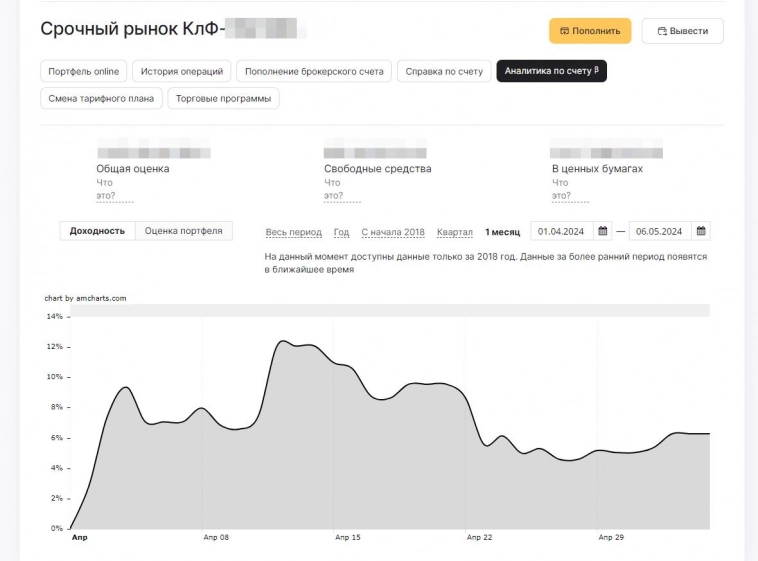

Итог общий/год/месяц 694%/12,7%/ 6,6%

- 06 мая 2024, 16:19

- |

Итог общий/год/месяц 694%/12,7%/ 6,6%

среднегодовая 51%

Итоги с начала года по конец месяца:

Доходность за год 12,7%.

Просадка максимальная за год – 6,9%

Итог за месяц 6,6 %, просадка максимальная за месяц 6,7 %

Общая доходность за 5 лет (по расчету сервиса COMON) 694%

( Читать дальше )

Результаты портфеля: март и апрель 2023 (37 месяцев инвестирования)

- 06 мая 2024, 09:58

- |

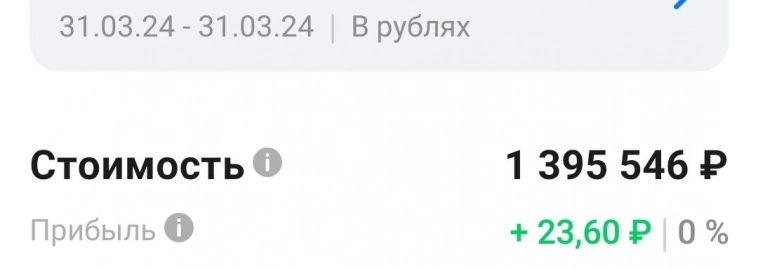

Размер счета на 31.03.2024 составил 1 395 546. С 29.02.2024 счет увеличился с 1 352 556 на 42 990 рублей. В последний торговый день марта пополнил счет на 60 000. Таким образом, доходность счета в марте составила -1,26%. MCFTRR вырос на 2,45%, а доходность бенчмарка (W×RGBITR + (1-W)×MCFTRR, где W — доля облигаций от моего счета) составила +2,06%.

Размер счета на 30.04.2024 составил 1 517 594. С 31.03.2024 счет увеличился на рублей. В последний торговый день апреля пополнил счет на 64 000. Таким образом, доходность счета в апреле составила 4,16%. MCFTRR вырос на 4,13%, а доходность бенчмарка составила +3,76%.

( Читать дальше )

Позади 22 месяца инвестиций. Миллионером так и не стал...

- 05 мая 2024, 20:44

- |

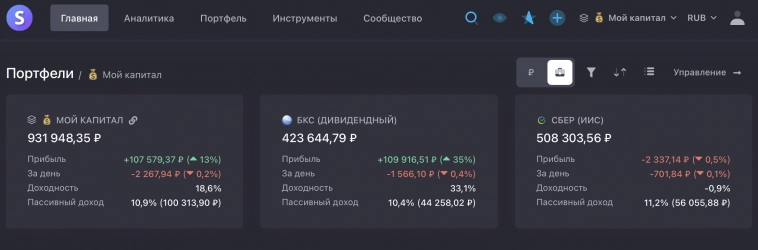

В рамках эксперимента я буду двигаться к поставленной цели на протяжении 12 лет, почти 2 из которых пройдено. Весь этот срок я планирую пополнять портфель, а так же реинвестировать все дивиденды и купоны.

Изначально пополнения для себя обозначил сумму в 40 тыс рублей в месяц, но фактически за последние несколько месяцев пополнять удается больше, так что думаю — срок в 12 лет значительно сократится, если конечно рынок за это время не принесет сюрпризов в виде очередных черных лебедей. За этот период, конечно многое может произойти и отбросить мою цель на годы назад, но я стараюсь позитивно смотреть в будущее.

За апрель общие пополнения составили 62 тыс рублей.

Брокерские счета:На данный момент их 2. ИИС (брокер Сбер), Дивидендный (брокер БКС)

В общей сложности, на сегодняшний день (05.05.2024) портфель на 932 тыс рублей.ИИС счет в апреле был пополнен на 50 тыс руб, основной упор по пополнениям сейчас делаю именно на него. С начала года пополнен на 200 из 400 тыс руб, половина есть. После того как закину 400 — пополнения ИИС в этом году закончу и буду пополнять только обычный счет.

( Читать дальше )

Мосбиржа наращивает доходы. Итоги апреля 2024

- 05 мая 2024, 17:27

- |

Чуть более месяца назад я опубликовал инвестиционную идею по Московской бирже:

Ради захода в эту компанию даже частично сократил позицию в «Сбербанке». Правда, потом за несколько недель её восстановил.

С 31 марта, когда была опубликована инвестиционная идея, котировки выросли на 6,27%. Средняя цена акций Мосбиржи в моем портфеле составила 221,18 руб, текущая стоимость — 235,06 руб. Впрочем потенциал, разумеется, ещё не отыгран. Поэтому в обновленный список моих инвестиционных идей компания также вошла:

Портфель Двинского. Инвестиционные идеи на 1 мая

На днях Мосбиржа опубликовала объемы торгов за апрель. Результаты получились следующие:

- Рынок акций: 2,9 трлн (+81,25% г/г)

- Рынок облигаций: 1,8 трлн (+28,57% г/г)

- Срочный рынок: 7,2 трлн (+44% г/г)

- Валютный рынок: 26,9 трлн (+22,83% г/г)

- Денежный рынок: 83,8 трлн (+41,07% г/г)

Как видим, к апрелю 2023 года выросли абсолютно все направления. Причем темпы роста весьма хорошие. На основе данных об объеме торгов я рассчитал приблизительные комиссионные доходы Мосбиржи за апрель:

( Читать дальше )

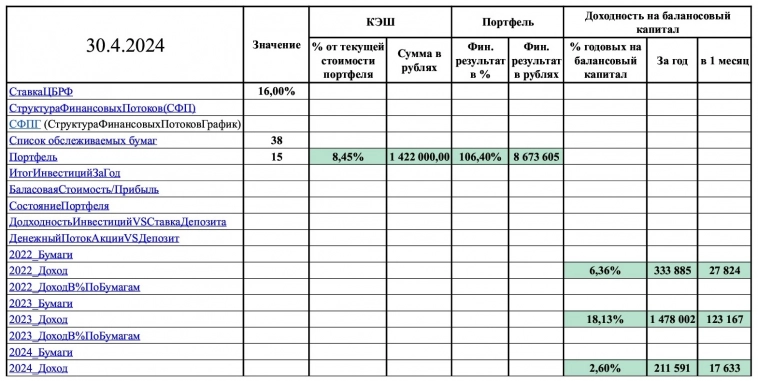

Состояние портфеля на 30 апреля 2024г. Для отслеживания динамики портфеля. +106,40% (+6,64% к предыдущему месяцу)

- 05 мая 2024, 16:23

- |

Получено дивидендов с начала года — 188961,0 р.

Доход от депозита и Кэшбэка, и прочее, с начала года — 22630,0 р.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал