Инфляция

Олег Абелев - «Антиинфляционные» инструменты при инвестициях

- 30 сентября 2021, 14:16

- |

- комментировать

- 368

- Комментарии ( 0 )

Вертолётные деньги в России и инфляция

- 30 сентября 2021, 10:41

- |

После моей вчерашней публикации про то, как инфляция в РФ выросла благодаря вертолётным деньгам у моих подписчиков встал большой и крепкий такой вопрос: Евген шо ты дуру гонишь? Какая инфляция в РФ от жалких 10 к пенсионерам и 15 к военным?

Справедливый вопрос! Учитывая, что вчера про инфляцию я писал в машине и не мог вам раскрыть детали своего суждения полностью, то пробую сейчас.

☝🏻 Да! В росте общей инфляции присутствуют компоненты импортированные (то есть инфляция растёт из-за общих мировых тенденций), но последний рост цен, в связи с чем в сентябре инфляция достигла 7.2% — это только неправильные и политиканские действия правительства. Объясняю:

В России выплаты пенсионерам начались в начале сентября, а если точнее, то с 6 по 12 сентября. Инфляция в России за период с 7 по 13 сентября 2021 года составила 0,04%, следует из данных Росстата и в годовом выражении 6,73%. Получается тут, что уже со следующей недели можно в полной мере оценить воздействие выплат на инфляцию и далее имеем следующее:

( Читать дальше )

Рост цен на сырьевые товары приведет к стагфляции в мировой экономике

- 29 сентября 2021, 13:47

- |

Нефть впервые за три года подскочила выше $80 за баррель, природный газ с поставкой в октябре торгуется по самой высокой цене за семь лет, а индекс Bloomberg Commodity Spot Index поднялся до максимального уровня за десятилетие:

👉 Растут цены на продовольствие — из-за неурожая в Бразилии, при этом за последние 12 месяцев основной индекс ООН вырос на 33

👉 Растущие расходы домохозяйств и компаний подрывают доверие, ускоряя инфляцию по сравнению с ожиданиями экономистов, существовавшими всего несколько месяцев назад. Из-за этого политикам придется выбирать, что представляет больший риск — ускорение цен или более слабый рост

👉 Этот шок уже вызвал сравнение с экономической стагнацией и всплесками инфляции из-за нефти в 1970-х годах. Хотя многие центральные банки отвергают это сравнение, некоторые опасаются, что более продолжительный рост цен будет способствовать повышению спроса на более высокую заработную плату, из-за чего экономика попадет в порочный круг

👉 В Bloomberg Economics подсчитали, что повышение цен на сырьевые товары на 20% подразумевает, что потребители сырьевых товаров переведут крупнейшим производителям средства на сумму не менее $550 млрд, что примерно эквивалентно годовому объему производства Бельгии

👉 В долларовом выражении в проигравших могут оказаться Китай, Индия и Европа. Россия, Саудовская Аравия и Австралия лишь выиграют от этого

👉 Сейчас ожидается, что резкое сокращение производства в ряде энергоемких отраслей в Китае приведет к снижению темпов роста в этом году, а экономисты из Goldman Sachs Group Inc. и Morgan Stanley могут сократить прогнозы

( Читать дальше )

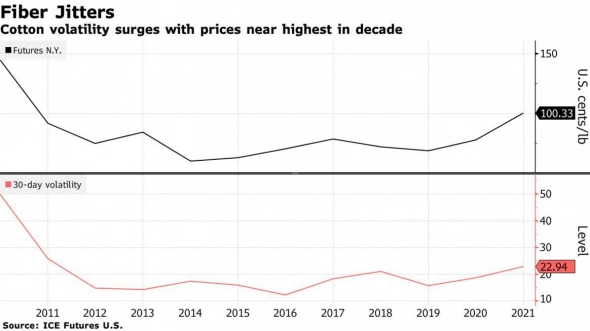

📈Цены на хлопок достигли десятилетнего максимума, из-за чего подорожает одежда

- 29 сентября 2021, 11:59

- |

👉 Фьючерсы на хлопок превысили один доллар за фунт (примерно полкилограмма) — максимум с 2011 года

👉 Причины роста — неблагоприятные погодные условия, сложности с транспортировкой и сбои в цепочках поставок. Высокая стоимость волокна приведет к росту затрат на производство одежды. Розничные торговцы могут переложить эти расходы на покупателей, что приведет росту цен на все изделия из хлопка, от футболок до джинсов

👉 Однако, как предположил директор по исследованиям Rose Commodity Group Луис Роу, хлопок будет дорожать недолго, и цена за фунт, скорее всего, остановится на отметке в два доллара

👉 Проблемы с хлопком скажутся, в частности, на Китае — одном из крупнейших производителей одежды. На это накладываются проблемы с экспортом: США отказались от китайских поставок хлопковой продукции в связи со скандалом по поводу нарушения прав рабочих в провинции Синьцзянь

www.bloomberg.com/news/articles/2021-09-28/cotton-prices-near-decade-high-signal-jeans-could-get-pricey?srnd=markets-vp

Дмитрий Тихонов - Почему политика QE продолжится, а инфляция продолжит разгоняться? 😥

- 28 сентября 2021, 20:04

- |

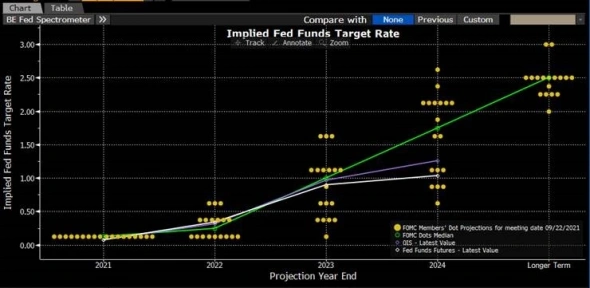

Сворачивание QE не за горами

- 28 сентября 2021, 18:49

- |

ФРС сменила тон своей риторики

Риторика ФРС, озвученная по итогам сентябрьского заседания FOMC, была ястребиной. Регулятор озвучил, что, вероятно, объявит о сворачивании QE (в народе – тапер) уже в этом ноябре и в итоге свернет программу количественного ослабления к середине 2022 года. Это означает, что темп сокращения покупок составит 15 млрд долл. США в месяц. Кроме того, ФРС уже не ждет исключительно хорошего отчета по рынку труда и готова довольствоваться приемлемым. 50% членов ФРС говорят о росте ставки уже в 2022 году.

Есть ли единогласие среди членов ФРС сейчас и какие есть риски?

Среди членов ФРС все еще нет согласия и об этом могут говорить следующие факторы:

- Джером Пауэлл известен своими более острожными и пессимистичными взглядами на экономику и с наибольшей вероятностью не находится

( Читать дальше )

Этот новый ETF направлен на защиту от дефляции (перевод с deflation com)

- 28 сентября 2021, 15:32

- |

Нэнси Дэвис привлекла миллиарды в свой ETF для защиты от инфляции. Теперь она хочет повторить этот успех, сделав ставку на продукт с другой стороны. Ее фирма, Quadratic Capital Management LLC, запускает биржевой фонд Quadratic Deflation (тикер BNDD), говорится в заявлении во вторник. Новый продукт будет стремиться получить прибыль в экономической обстановке падающих цен, слабого роста и отрицательных долгосрочных процентных ставок. Как и ее давний брат с противоположным мандатом — ETF с квадратичной волатильностью процентной ставки и хеджированием инфляции (IVOL) — стратегия направлена на достижение путем торговли сочетанием казначейских облигаций и опционов. «Некоторые инвесторы выразили обеспокоенность по поводу того, что США столкнутся с окружающей средой, аналогичной Японии, учитывая рост долга и рынок труда», — говорится в заявлении Дэвис, которая сама будет управлять новой стратегией. «Для инвесторов разумно иметь доступные инструменты, чтобы они были готовы к широкому спектру экономических результатов и условий». Рынки беспокоились об инфляции в течение нескольких месяцев из-за риска того, что ценовое давление может оказаться менее временным, чем ожидает Федеральная резервная система. Тем не менее, по мере того, как ключевые меры смягчения рефляции с многолетних максимумов, Quadratic делает ставку на то, что внимание инвесторов вернется к долгосрочным дефляционным силам в мире перед пандемией.

( Читать дальше )

Восстановления не будет до 2045 г.?

- 27 сентября 2021, 19:05

- |

Исследование ФРБ Сан-Франциско в сотрудничестве со сторонними академиками показало, что для 19 пандемий с наивысшей смертностью начиная с чумы в середине XIV в. среднее время, требовавшееся для возвращения к нормальным уровням процентных ставок, экономического роста и занятости, превышало 30 лет.

Такая закономерность восстановления после чрезвычайных событий наблюдалась после Великой депрессии (хотя то был чрезвычайный экономический крах, а не пандемия). Хотя Великая депрессия завершилась в 1940 г. (отчасти благодаря военным расходам, когда США вступили во Вторую мировую), вызванные ею поведенческие изменения продлились до конца 1960-х

1950-е были в США периодом мира и процветания. Тем не менее американцы сохраняли высокий уровень сбережений, в основном избегали показного потребления и жили экономно, как их научили 1930-е и Вторая мировая война.

Ситуация изменилась, лишь когда бэби-бумеры стали подростками и молодежью в конце 1960-х. Поведенческие изменения, вызванные Великой депрессией, оставались еще 30 лет после окончания депрессии. Такова устойчивость социальных травм, будь то война, депрессия или пандемия.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал