Инфляция

Индекс РТС RTS: продолжаем.

- 13 мая 2020, 09:57

- |

Хотелось бы что бы это было реализацией модели Флаг Медведя

Как обычно — без каких-то плечевых ставок, чё-куда?

____________________

Одно я выяснил точно — инфляция, если считать не в пакетиках чая по 12.5р, а в сталепрокате — по-видимому не НОЛЬ.

Пример из магазина (пришлось напялить маску, что бы не заразиться Смертельным и Очень Опасным)

Краска

было 360 — стало 406

12.7% — двенадцать, а не 4-3.8% или вообще ноль, кто там мериет инфляцию, наверное не смотрит на то, что люди покупают не Только макароны по 15.9, но и другое...

некоторых товаров НЕТ в наличии

А именно: САМОРЕЗЫ — дефицит «гвоздей»(завод по производству саморезов встал?)

А если у нас дефицит, значит и цена будет только расти, значит инфляция 0% нужна лишь для официальных данных

а именно, что бы не платить слишком много по инфляционным ОФЗ и вообще ставку не 22% держать, а минус -7%, сделать ставку отрицательную, что бы делать профицит бюджета всё больше и больше, что бы пенсии стали такими большими, что вот я прям беру я еду, еду в Россию, еду что бы стать Пенсионером! Если бы быть пенсионером было бы не выгодно, тогда бы их в России не было так много!

- комментировать

- Комментарии ( 1 )

Четыре графика, одно наблюдение. И предложение приберечь деньги

- 13 мая 2020, 07:55

- |

Приведу четыре графика и одно наблюдение. Все про американский фондовый и денежный рынок. Но выводы будут справедливы и для России.

Во-первых, еще раз о балансе ФРС США. Скорость его прироста снижается, но сам прирост не остановлен. В основном, скупаются трейжерис, но уже только в основном.

Источник: https://t.me/russianmacro/7493

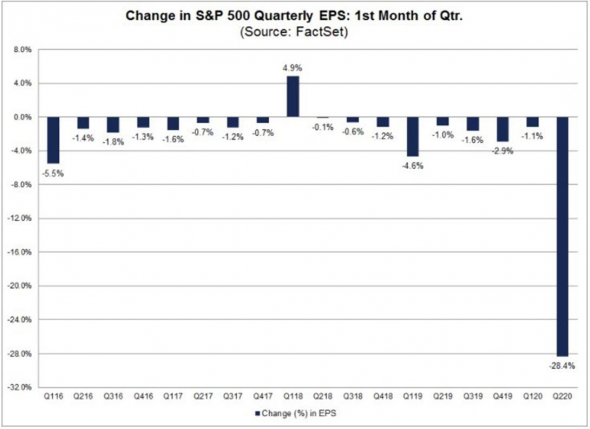

Во-вторых, ожидания снижения корпоративных прибылей компаний, входящих в индекс S&P500, за второй квартал 2020 года.

( Читать дальше )

Повышаем цены, снижаем добычу: смешанные сигналы от Саудовской Аравии

- 12 мая 2020, 14:40

- |

Саудовская Аравия дополнительно поддержала нефтяные котировки в понедельник, объявив о снижении добычи еще на 1 млн б/д. начиная с июня, доводя добычу до 7.5 млн. баррелей, минимального уровня почти за 20 лет. Мотив прост – ускорить восстановление цен. Примечательно что решение Королевства последовало вскоре за телефонными переговорами Трампа и короля Саудовской Аравии. Brent подскочил на 5% на добрых вестях, однако затем психологический аспект поддержки быстро иссяк и цены закрылись ниже открытия. С учетом решения Саудовской Аравии повысить отпускные цены на июнь, решение выглядит несколько странным и получило вторую, негативную интерпретацию: темпы ребалансировки рынка не оправдывают повышения цен, поэтому потребовались дополнительные усилия.

Саудовская Аравия успешно передала эстафету сокращения добычи и другим Ближневосточным странам, в частности Кувейту и ОАЭ, которые также объявили о сокращении добычи в июне на 100 и 80 тысяч б/д соответственно. Позитивную реакцию на новость сдерживает также и неопределенность выполнения «плана по сокращению» отдельными участниками сделки ОПЕК+: дополнительные ограничения добычи могут стать как перевыполнением плана, так и компенсацией «недосокращения» другими участниками. Например, Ирак исторически оказывался наименее прилежным участником картеля (в плане следования коллективному уговору), поэтому и сейчас существуют опасения, что он не сможет добиться сокращения добычи на целый миллион б/д.

( Читать дальше )

Инфляция начинается или ещё нет?

- 08 мая 2020, 19:39

- |

Опять ЦэБэ.

- 08 мая 2020, 16:43

- |

Ну сколько можно?

Ну разве там не понимают, что дело не в ставках?

Что Инфляция зависит от чего-то другого...?

От новых каких-то технологий, сфер услуг, например?

А что делалось для развития чего-то нового???!!!

НИЧЕГО!

Вот и имеем низкую инфляцию, да какую там низкую!

Купил вчера чая по 12.5, а стоил? 14.7! Глядя на чай, можно констатировать дефляцию!

ваши предложения — куда уходят деньги?

ставка в ноль — инфляции нет!

Что это за чёрная дырень-то такая, что сколько бабла не распечатай, всё равно -

зарпаты фвсё ниже и ниже, доходы уже по сусекам и вот уже виднеются объявления

Обменяю на что-нибудь другое.

Деньги не доходят до конечного потребителя, а взять кредит, что бы купить что-то, что бы разогнать инфляцию — тоже так себе весчь.

________________________________________

Возможно все стали жить как я -

- молоко — покупать запрещено (от него рак)

- Говядину — слишком уж вонючее мясо+наличие привкуса молока с мочёй

- Печенье — на ну нафик, там сахар, а это диабет, хочешь лечиться от него — пожалуста, не запрещаю.

( Читать дальше )

Как QE от ФРС конвертируется в инфляцию?

- 07 мая 2020, 17:28

- |

Мы их раздали один раз и все. Это ограниченная эмиссия, как было при золотом стандарте.

Экономически активные смартлабовцы раздали свои тимофейчики и остались «без денег».

Транзакции резко сократились, экономика встала.

Куда делись Тимофейчики? Осели по карманам тех, кто их копит, а не тратит.

Что сделать надо? Правильно, раздать всем еще Тимофейчиков. Это аналог QE от ФРС.

Транзакции начнут расти. Экономика восстановится.

Инфляция в нашем примере, это когда средний размер перевода тимофейчиков начинает увеличиваться.

Такое будет происходить, если число экономически активных людей будет увеличиваться.

Но если все будет как раньше, чем все закончится? Активные потратят свои Тимофейчики, денежка пройдет через цепочку карманов активных, и равно или поздно дойдет до сберегателя, который никуда их не потратит, а накопит еще больше тимофейчиков.

ТО есть инфляция в такой системе не будет расти, покуда новый кредит трансформируется в чьи-то сбережения. А сбережения копятся, потому что тратить их уже некуда, и инвестировать некуда. Вспомните денежные подушки Apple или Berkshire Hathaway. Ну и компании ниче лучше не придумывают, как скупать свои акции, хотя в идеальном для экономики случае, наверное, они должны были потратить эти бабки или выплатить дивиденды.

( Читать дальше )

О распределении активов

- 05 мая 2020, 15:53

- |

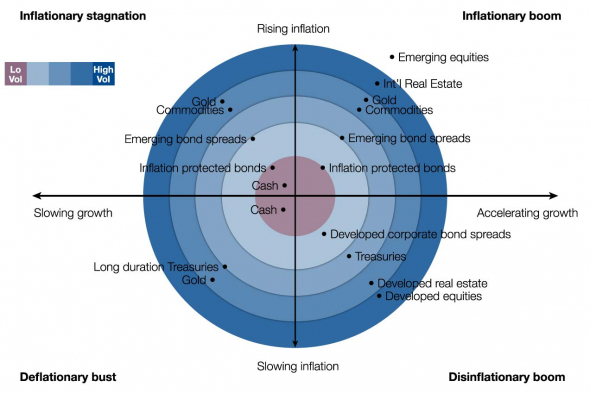

Картинка взята с https://riskparity.ca/

Финансовые рынки в значительной степени зависят от двух параметров — инфляции и экономического роста, каждый из которых может расти или падать. Соответственно, принято рассматривать четыре базовых состояния экономики, в каждом из которых некоторые активы В СРЕДНЕМ показывают более высокую доходность.

Казалось бы, отличная инструкция! Но не все так просто. Такая матрица разработана, чтобы дать общее представление о составе «вечного» или «всепогодного» портфеля, в основе которого лежат идеи Рэя Далио о паритете рисков. И как следует из названия, такой портфель рассчитан на любые условия в течение неопределенно долгого времени. Это история про по настоящему пассивные инвестиции с долгосрочным балансом и умной диверсификацией. А вот своевременно перемещать капитал из одних классов активов в другие — это уже совсем другая задача.

Во-первых, важна не столько «погода за окном», сколько ожидания, а значит нужен прогноз. А с прогнозами нередко выходят казусы. Так что, можно, неожиданно обнаружить себя одетым не погоде (не в том квадранте). Во-вторых, я не зря выделил капсом слова «в среднем». И не факт, что в этот раз все будет именно так. И наконец, не любые классы активов органично впишутся в портфель непрофессионального частного инвестора.

Про золото я уже писал неоднократно. Это спекулятивный актив (если Вы, конечно, не банк), а значит подходит далеко не всем. К тому же выбор конкретного инструмента не так легок — все варианты имеют ощутимые недостатки. Все то же самое можно сказать и про любые товарные активы.

Недвижимость тоже имеет свои особенности. Физическая доходная недвижимость — это уже ближе к реальному бизнесу, чем к пассивным инвестициям. А REIT'ы — инструмент специфический, остро реагирующий на изменение процентных ставок и даже на ожидания таких изменений.

( Читать дальше )

Куда идут валюты периферии?

- 03 мая 2020, 17:07

- |

С начала года валюты периферии заметно подешевели. Так, бразильский реал потерял против доллара США 27% (данные по состоянию на 1 мая), рэнд ЮАР 25%. Я полагаю, что это падение (не сейчас, так на будущий год) продолжится, но при этом оно обязательно изменит характер, поскольку уровни цен в ВВП многих стран периферии приближаются к своим критическим уровням. Выводы сделаны на основе наблюдений за пятью крупными экономиками (таблица 1), имеющими сопоставимые уровни жизни, как друг относительно друга, так и во времени (относительно уровня жизни в США).

По определению, уровень цен ВВП есть отношение традиционного ВВП, рассчитанного в долларах США на основе официального обменного курса, к ВВП по паритету покупательной способности (ВВП в ценах Соединённых Штатов). При прочих равных условиях, чем ниже уровень жизни (определяемый как ВВП ППС на душу населения), тем ниже и уровни цен, так что для выбранных государств их «естественные» значения составляют 30-60%. Колебания уровня цен вокруг воображаемого справедливого уровня при этом задаются совместной динамикой инфляции и курса национальной валюты.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал