Инвестиции

О жадности к жизни

- 13 декабря 2024, 13:05

- |

Ссылка на видео в конце текста

Недавно на youtube-канале Базар говорили с ведущим Владом Никоновым о важных вещах: не только о том, как проводить IPO и избегать ошибок на этом пути, но и о перспективах фондового рынка в ближайшие годы, его трендах.

Рассказывал, как мы проводили первое в России IPO. Затронули даже “базовые” вопросы формирования инвестиционного портфеля, сочетания долгосрочных и краткосрочных стратегий и многое другое.

Много интересных случаев вспомнил из своей 30-летней “жизни” на фондовом рынке. Поспорили о жадности, обсудили слова Гордона Гекко: “Жадность — это хорошо. Жадность — это неотъемлемая часть человеческой жизни. Благодаря жадности мы живем в сегодняшнем мире. Жадность во всем: в жажде власти, в любви, в погоне за деньгами — и есть двигатель прогресса и процветания!”

Поставьте себе пометочку – посмотреть на выходных ) Первое IPO в России. Секреты фондового рынка

t.me/ifitpro

#видео

- комментировать

- Комментарии ( 0 )

❗️❗Самолет. Big day и попытка успокоить инвесторов...

- 13 декабря 2024, 10:52

- |

📌По итогам 11М 2024Г компания показала стабильный результат год к году по продажам в районе 1 млн кв. м на фоне снижения рынка в среднем на 17%

Пояснение от меня: продажи в рублях на уровне прошлого года пока, роста нет (по метрам уже идет просадка). Статистика про 17% только по Московскому региону.

📌В 2025 году планируют запуск более 20 новых проектов. При этом ожидают выйти на объем продаж не ниже уровня 2024 года.

Пояснение от меня: компании тяжело и рост, выходит, откладывается.

📌Комфортный уровень долговой нагрузки ND/EBITDA ≈1,3 со снижением к 1 в 2025 году.

Пояснение от меня: если посмотреть с учетом проектного финансирования и денег на эскроу счетах, то ND/EBITDA ≈2,6.

📌В капитал компании вошли два новых акционера с долями 2-5%.

Пока без комментариев.

📌По 11 выпуску облигаций предложат хороший купон, чтобы не все пошли в оферту. Но при этом отметили, что денег на счетах достаточно, чтобы погасить 100% выпуска.

Пояснение от меня: как уже много раз говорили, дефолта пока не ждем, заемщикам можно немного выдохнуть, но полностью расслабляться не стоит.

( Читать дальше )

Инфляция в начале декабря — мрак, по итогам года она может превысить 10%. Проинфляционные факторы усиливаются, ноябрь пересчитали

- 13 декабря 2024, 10:27

- |

Ⓜ️ Инфляция в начале декабря — мрак, по итогам года она может превысить 10%. Проинфляционные факторы усиливаются, ноябрь пересчитали.

По данным Росстата, за период с 3 по 9 декабря ИПЦ вырос на 0,48% (прошлые недели — 0,50%, 0,36%), с начала декабря 0,62%, с начала года — 8,76% (годовая — 9,31%). Вторую неделю подряд в корзине отсутствует подсчёт цен на авиабилеты (самолёт вносит весомый вклад в ИПЦ), то есть без учёта самолёта рост в декабре составил 0,62%, боюсь представить, какие цифры бы вышли с ним, но даже такие темпы нас выведут на инфляцию по году в +10% — фиаско. Росстат пересчитал месячную инфляцию ноября — 1,43% (недельная — 1,51%), она неожиданно вышла меньше недельной, но это всё равно вывело нас на ~16% saar, темпы роста цен в ноябре оказались максимальными с апреля 2022 г. Прогноз ЦБ по средней ставке до конца года, который он поднял до 21-21,3% и допустил повышение ставки в декабре до 23%, можно перечёркивать и ожидать ставку выше. Отмечаем факторы, влияющие на инфляцию:

( Читать дальше )

Наиболее популярным сегментом вложений в 2024 году для инвесторов стали депозиты (доля 43%), далее инвестиционные квартиры (доля 36%), фондовый рынок (8%) — ИФ со ссылкой на PARUS Asset Management

- 13 декабря 2024, 10:23

- |

По итогам 9 месяцев 2024 года общий объем вложений физлиц достиг 120 трлн рублей: из них депозиты 52 трлн руб (43%), инвестквартиры 43 трнл руб (36%), на 3-м месте вложения в фондовый рынок (8%), еще 12% инвесткапитала люди хранят под подушкой.

www.interfax.ru/business/997484

🌍 Пятница 13-ое на фоне ретроградного Меркурия в Полнолуние 🌕 - Комбинация аховая.

- 13 декабря 2024, 10:06

- |

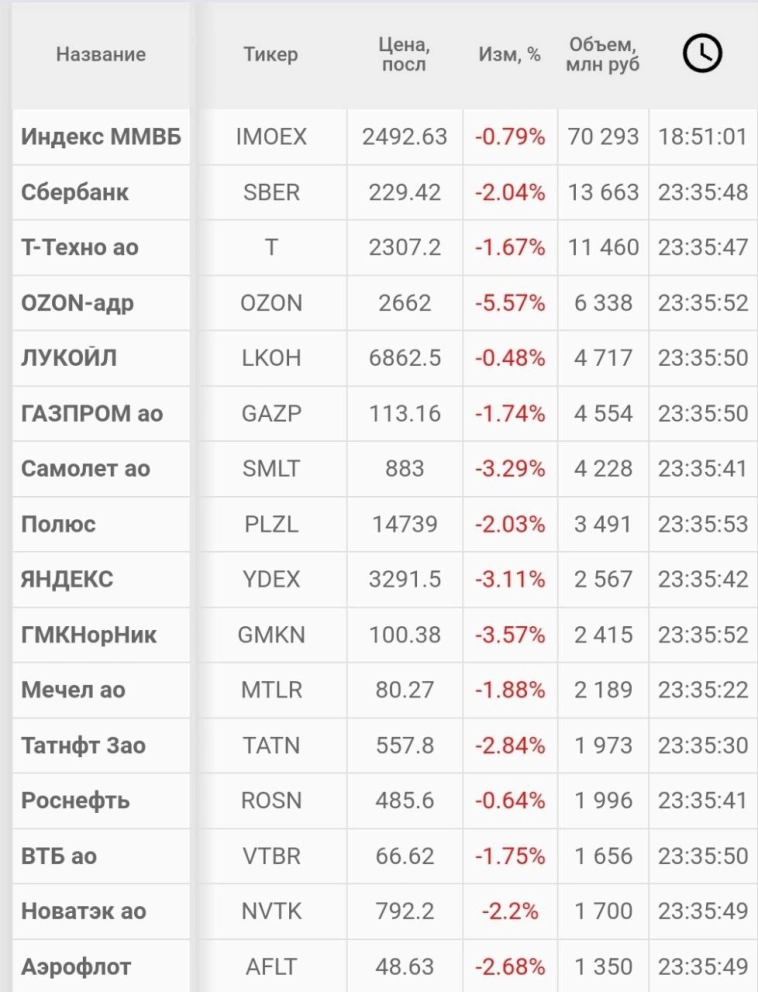

Рынок акций Мосбиржи #IMOEX2 падает.

Сегодня пятница, жду усиления и продолжения тренда вниз, распродажи по сути уже начинались,

т.к. у нас боковик-консолидация в диапазоне с сентября.

Моё предположение, сценарий и ставки своей шкурой и деньгами - выход из диапазона сильно вниз 📉

И этот выход никак не на -3%.

Другой момент.

А кто будет продавать, чтобы было такое движение⁉️

Действительно, это очень интересный вопрос.

Тут могут быть варианты от частных инвесторов на фоне их страха, паники и капитуляции по поводу ставки ЦБ, курса валюты, СВО, геополитики, Трампа, инфляции и Нового года.

Второй вариант — нерезиденты всех мастей, все давно понятно.

🐻 Медведи правят балом по полной.

Рынок имеет все шансы сложиться.

( Читать дальше )

Halal Pool отзыв: Новый Инструмент Инвестора

- 13 декабря 2024, 01:08

- |

В современном мире финансовых возможностей инвесторы постоянно ищут новые инструменты для увеличения своего капитала. Одним из таких инструментов являются Halal Pool инвестиции, которые представляют собой уникальную концепцию, соответствующую принципам исламского финансирования. В данной статье мы рассмотрим, что такое Halal Pool инвестиции, как они работают и какие преимущества могут предложить инвесторам.

Что такое Halal Pool Инвестиции?

Halal Pool инвестиции — это форма коллективного инвестирования, основанная на принципах шариата. Эти инвестиции исключают любые виды деятельности, связанные с запретными (харам) аспектами, такими как азартные игры, алкоголь или свинина. Вместо этого Halal Pool фокусируется на этических и устойчивых проектах, которые приносят прибыль инвесторам, не нарушая исламских норм.Преимущества Halal Pool Инвестиций

✅1. Соответствие исламским принципам: Для мусульманских инвесторов важно, чтобы их деньги работали в рамках шариата. Halal Pool инвестиции позволяют избежать моральных и этических дилемм, связанных с традиционными финансовыми инструментами.( Читать дальше )

Досрочное погашение ипотеки

- 13 декабря 2024, 00:09

- |

Как я уже писал, долги я очень сильно не люблю. Если откровенно, то не люблю брать в долг, как, в принципе, и давать. Ситуации когда мне это было необходимо, возникали наверное несколько раз в жизни, когда просто забывал кошелек, или когда необходимо было перехватить какую то сумму, чтобы воспользоваться возможностью сегодня, а деньги возможно снять только завтра. В общем, долги для меня это нонсенс, и я в лепешку расшибусь, чтобы их закрыть и вздохнуть свободно.

Но при этом у меня долги по двум ипотекам, и я их абсолютно не гашу досрочно вот уже минимум 3 года. Не смотря на то, что мне это было трудно психологически, потому что «переплачу банку дохуалиард процентов», «куплю банку ещё две квартиры», я в «кредитном рабстве» и всё такое.

Просто в текущей ситуации так мне выгоднее. Каждый не отправленный на досрочное гашение ипотеки рубль, дает мне процентами в 4 раза больше, чем отнимают процентами банк.

Итак, когда стоит, а когда не стоит гасить ипотеку досрочно.

Есть три классических случая: проценты по ипотеке больше процентов по условному вкладу в банке, проценты равны, и проценты по ипотеке ниже, чем банковский вклад.

( Читать дальше )

🚨Российские инвесторы не смогут купить акции Озон, ЦИАН, Окей и другие? Изменения в доступе к распискам с 2025 года

- 12 декабря 2024, 23:18

- |

ЦБ предупреждал об этом еще в марте, но для многих это стало неожиданностью, что вызвало падение стоимости расписок на новостях.

Кого это касается?

— OZON (крайний срок редомициляции – конец 2025 года)

— Эталон ETLN

— ЦИАН CIAN (планируют завершить редомициляцию в 1 квартале 2025 года)

— OKEY

Компании в процессе редомициляции (торгов сейчас нет):

— X5 Group FIVE (старт торгов акциями запланирован на 9 января 2025 года)

— РусАгро AGRO (торги обещают возобновить до марта 2025 года)

Что делать инвесторам?

- Анализируйте портфель: Если у вас есть расписки вышеупомянутых компаний, учитывайте их перспективы редомициляции.

- Не паниковать: Продавать данный бумаги только из-за просадки без анализа нецелесообразно.

- Фундаментальный подход: Оценивайте долгосрочные перспективы компаний. Новости – это шум, а главными остаются показатели бизнеса.

( Читать дальше )

Как собрать низкорискованный портфель 💼? Нассим Николас Талеб на Megacampus Summit Dubai 03.12.2024.

- 12 декабря 2024, 20:30

- |

Часть 2.

Талеб пишет не ради будущего, а использует фундамент на века.

Что делать с портфелем, чтобы защитить его от рисков?

Все модели защищённости — искусственные.

🦉Низкорискованный портфель —

лучше быть ближе к 0 по рисками, при этом комбинировать это со сверхриском.

В этом месте все теоретики зачесались знатно 😂

Не акции топ и не акции так себе,

Не акции и облигации на одном рынке.

👉 Денежный рынок/вклады и крипта, например (Aromath).

Не является Индивидуальной Инвестиционной Рекомендацией.

Важны некоррелирующие между собой активы.

ПАРФА (Принцип Активно Ребалансируемых Фондов Аромат) как раз ровно об этом 💯

Портфель — как штанга, посередине ровно, по бокам тяжело и может упасть.

Все это противоречит типа общим правилам, это сверхконтринтуитивно.

Люди и финсоветники/консультанты, которые не торговали, нихрена вообще не понимают в рынке.

Это дословный перевод.

Если вы стоматолог — не зарабатывайте, пожалуйста, на рынке, даже не пытайтесь.

Если вы специалист в чем-то — не надо вам торговать на рынке.

( Читать дальше )

Что произошло с РФ рынком за торговую сессию?

- 12 декабря 2024, 19:25

- |

👉 Наконец отличное закрытие! Что будет завтра?

✅ Итак сегодня ММВБ на 100% отработал план, с первичным задергом к 2550 и последующей коррекцией. Закрытие получается очень хорошее. ММВБ закрылся под сильным уровнем 2500, что является слабостью + нарисована направленная красная свеча с фитилем сверху, которая говорит о неудачной попытке покупателей потащить рынок вверх. Плюсом, снизу осталось много ликвидности, которую индекс может пойти забирать. Это два уровня. Уровень 2440 и 2425, ну а там дальше уже посмотрим.

💯 Когда закрытие направленное, долго расписывать и думать что и как смотрится не нужно. Жду дальнейшего падение индекса к 2450, после смотря на реакцию уровня, при продолжающийся слабости может быть поход к 2440, а быть может и ниже. Такое достаточно сильное падение может и не случится за день. Оно может идти и пару дней, но в целом сейчас общая перспектива вниз.

❗️ Цель в 2450 может быть достигнута разными способами. Возможен небольшой отскок к 2500, быть может даже и ложный пробой уровня, с дальшейшим погружением. Сбербанк нарисовал медвежье поглощение, Газпром также. Такие направленные закрытия происходят достаточно часто после боковых дней, ибо появляется конкретный игрок. На завтра будет много всего интересного. Частью поделюсь утром.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал