ИНФЛЯЦИЯ

Григорий Бегларян: Никакой экономики или как ФРС готовит стартовую площадку к выборам😱

- 06 мая 2022, 22:44

- |

#мнение

🆘Действия ФРС сейчас многие критикуют. Но Пауэлл человек подневольный. Понятно, что закончились стимулы бюджетные, что сразу сказалось на динамике американской экономике, она в стагнации, про рецессию пока говорить рано. Но вполне возможна, если заглядывать на дальние горизонты.

❌Чтобы остановить цены на сырьевых рынках, нужно закрутить гайки: не просто поднять ставки, а сократить избыточную долларовую ликвидность. А здесь как раз кроется интрига. С одной стороны, критика американского ЦБ была в том, что подняли на полпроцента. Два процента будет где-то к сентябрю — ноябрю. Как я отмечал уже давно, показатель теневой ставки в отличие от той, которую мы видели в период 18-19 годов, тогда она была минус 4%, и начинала идти к нулю. Как раз в преддверии повышения номинальной ставки. В итоге реальное повышение ставки превысило 5%.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

В США масштабно дешевеют товары – телевизоры в 100 раз, телефоны в 35 раз, компьютеры в 1000 раз. Да что за хрень происходит с этим миром?

- 06 мая 2022, 08:13

- |

Причина очень банальна – ущербная и тупейшая методология расчета инфляции. Гедонистические индексы, которые учитывают «технологический прогресс и развитие».

Не важно, что технику, комплектующие и бытовое оборудование вы с каждым годом покупаете сильно дороже. Не имеет значения, что цены на видео карты утроились за 2 года, а на оперативную память и жесткие диски удвоились в долларах. Цены на смартфоны в сопоставимой категории, как минимум удвоились. Например, 5 лет назад флагманы продавались по 700 долл, сейчас за 1500. Все это не имеет значение, потому что статистические ведомства видят эту реальность иначе.

Оказывается, если условных пикселей в телевизоре стало больше, следовательно и телевизор лучше, а чтобы сопоставить один телевизор с другим, лучше обрушить ценовой индекс, ведь жизнь стала лучше и веселее! Может быть это и так, но это не имеет отношения к ценам в соизмеримой пропорции. Например 4к телевизоры имеют 8.3 млн пикселей, а монитор из начала начала 90х имели разрешение 640х480 – 307 тыс пикселей примерно за одну цену в 500 долларов. В их интерпретации, мониторы подешевели за 30 лет в 27 раз. Там, конечно, более усложненные принципы оценки, я утрированно суть изображаю.

( Читать дальше )

Почему компании завышают чистую прибыль?

- 05 мая 2022, 17:39

- |

Когда мы исследуем ту или иную компанию, то в первую очередь смотрим на её прибыль. Но отражает ли эта прибыль истинное положение дел? В одном из прошлых постов я описал цифровые компании и высказал предположение, что отсутствие прибыли или даже хронические убытки являются вполне нормальной картиной, если компании активно растут. Сегодня я предлагаю взглянуть на обычные корпорации из традиционных секторов экономики. По ним можно выделить две основные причины, почему заявляемые в отчётностях (бухгалтерские) результаты отличаются от истинных экономических.

В первую очередь, это стоимость основных фондов. По правилам бухгалтерского учёта компании отражают свои производственные активы (здания и оборудование) по стоимости приобретения за вычетом накопленной амортизации. Представим, что некоторое сооружение было построено 20 лет назад и обошлось предприятию в 1 млрд. рублей. Срок службы здания 50 лет, амортизация линейная 2%. Балансовая стоимость здания, таким образом, получается всего 600 миллионов, а амортизационные отчисления 20 миллионов. Но инфляция действует неумолимо, и эти значения уже не являются адекватными. Восполнить износ на заявленные 20 миллионов у компании никак не получится.

( Читать дальше )

Доллар падает, а цены прежние ! Кто виноват? Жадные коммерсанты-спекулянты?

- 05 мая 2022, 16:56

- |

НЕ аналитик.

ИМХО — это происходит потому, что цены отвязались от доллара и теперь живут разными жизнями., а не ходят друг за другом как раньше.

Все эти теории — отмена бюджетного правила, запрет на покупку, профицит бюджета — имеют отношение только к доллару, как валюте.

На образование цен они уже влияют мало.

А именно цены — отображают истинное положение. И раз они выросли и не падают — экономика просела ровно на величину их подъема.

А не бессовестные коммерсанты лютуют от жадности своей безмерной, как говорят нам разные «Матвиенко»

Вот и получается — жизнь дорожает, а доллар дешевеет.

Вывод

Отныне надо смотреть на инфляцию, а не на курс бакса. Он может быть любой. Теперь он не информативен.

Просто курс и все. Циферки.

Да, он важен, но состояние экономики не описывает как раньше.

Поэтому пора заканчивать мерить им все и вся. И вздрагивать от любого его изменения.

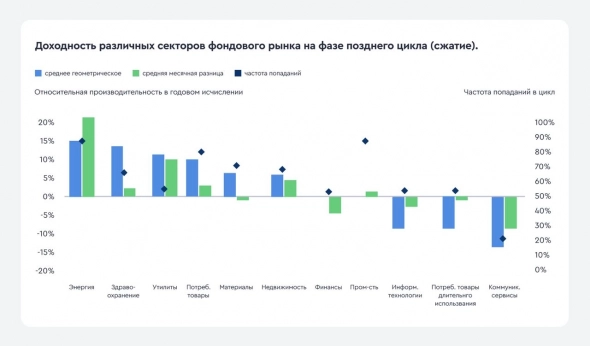

Фаза позднего цикла: сжатие

- 05 мая 2022, 15:37

- |

Фаза позднего цикла — сжатие — в среднем длится полтора года, во время которых общая доходность фондового рынка составляет около 5% в год, а облигаций и денежных средств — около 4% и 6,5% соответственно. Инфляционное давление снижает норму прибыли, поэтому инвесторы уходят из наиболее экономически уязвимых отраслей.

Как правило, наилучшие результаты демонстрируют акции компаний энергетического сектора (20% годовых), здравоохранения (13%), производителей товаров первой необходимости (10%) и коммунальных услуг (10%). В то же время акции IT компаний, производителей потребительских дискреционных товаров и компаний связи генерируют от 7% до 12% в год убытка.

Нужен ли государству сейчас слабый рубль?

- 05 мая 2022, 13:55

- |

До сих пор российское государство, как и многие другие на нашей планете, было заинтересовано в слабой национальной валюте. Соображения известны – отечественные экспортеры более конкурентоспособны по цене, на внутреннем рынке все наоборот в пользу отечественных производителей и в придачу выше налоговые поступления от экспортеров.

Эти мотивами можно объяснить то, почему государство, будучи и раньше в состоянии укрепить рубль, этого не делало.

Хотя сейчас эти мотивы остаются в силе, они уже не имеют прежнего значения. Стимулировать экспорт и поддерживать отечественного производителя, обеспечивая и тем и другим возможность предлагать более выгодные условия, чем у конкурентов, – это в условиях разрыва торговых связей, отъема собственности и прочих радостей экономической войны, явно, не первоочередная задача.

( Читать дальше )

Почему не будет Гипер Инфляции, убирание нулей и Гайдаровской реформы

- 05 мая 2022, 12:35

- |

Потом заходят другие также взять ипотеку

Но уже банки не сильно захотят давать

Так как 50-100% сгорают мгновенно, если только сразу же не переводить в доллары весь доход

Далее банкам неинтересно будет получать ссудный процент, а интереснее забирать залог

( Читать дальше )

Общий объем льгот для бизнеса от таможенно-тарифных послаблений на фоне санкций на 2022 год оценивается в 1 трлн руб

- 05 мая 2022, 11:44

- |

ria.ru/20220505/biznes-1786940872.html

Байден: Сокращение дефицита товаров и сырья — один из способов ослабить инфляционное давление

- 04 мая 2022, 20:32

- |

Мы всегда открыты для дополнительных санкций в отношении России. Я поговорю с лидерами G7 о возможных дальнейших действиях — Байден

Инфляционные тенденции в мире будут усиливаться

- 04 мая 2022, 08:42

- |

***на ни в коем случае не повод и не причина будущих проблем в развитых странах, а всего лишь элемент ускоряющий реакцию, катализатор. И самое интересное здесь, что центральные банки развитых стран планирующие ужесточение денежно-кредитной-политики под натиском рекордной инфляции, скорее всего притормозят, используя геополитический конфликт, как предлог для дальнейшей отсрочки ужесточения ДКП. Безопасный выход они уже пропустили, а сейчас тем более.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал