ИНФЛЯЦИЯ

Статистика, графики, новости - 11.05.2023

- 11 мая 2023, 06:50

- |

Доброе утро, всем привет!

Как там с отношением народа к американскому руководству?

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Ставка ФРС теперь выше, чем уровень инфляции в США🇺🇸

- 10 мая 2023, 20:20

- |

Сегодня вышли данные по инфляции в США, она составила 4,9% год к году (ИПЦ), снизилась еще на 0,1%. При этом в месяц прирост составил 0,4%, прилично.

Прошлые май и июнь были месяцами, в которые инфляция росла сильнее всего.

📍Май 2022 (+1,1%)

📍Июнь 2022 (+1,4%)

Поэтому даже при сохранении роста инфляции в США на 0,4% месяц к месяцу, стоит ожидать снижение цифр минимум до 3,2%. А это уже довольно близко к таргету ФРС в 2%.

Считаю, что на следующем заседании ФРС сделает паузу в повышении ставок. После подождет несколько месяцев и с сентября при нормальном уровне инфляции в июле и августе начнет снижать.

Что нам с того? Если не инвестируете в акции США, то смягчение политики ФРС — одна из причин возможного ослабления доллара. Для акций американских компаний – пауза в повышении ставки и ее дальнейшее снижение постепенно откроет аппетит инвесторов к рисковым активам.

Подпишитесь на мой ТГ-канал и читайте десятки качественных обзоров российских компаний, все это БЕСПЛАТНО! t.me/Vlad_pro_dengi

( Читать дальше )

Американская инфляция говорит о том, что ФРС прекратит повышение

- 10 мая 2023, 16:54

- |

Сегодня 10 мая в 15:30 по Мск вышли данные по апрельской инфляции в США. Данные показали: м/м = +0.4% (ожид +0.4% / пред +0.1%); г/г = +4.9% (ожид +5% / пред +5%) и базовый CPI = +5.5% г/г (ожид +5.5% / пред +5.6%).

На прошлой неделе ФРС повысила ставку на 0.25 пунктов, при этом отказавшись от продолжения риторики о необходимости дальнейшего повышения, что многие участники финансового мира сочли позитивным сигналом к смене политики. Председатель ФРС Пауэлл по классике сказал, что комитет будет ориентироваться на новые данные в принятие решений о дальнейшем повышении. И вот вышли главные данные, на которые ориентируется ФРС — инфляция.

Многие участники рынка в основном смотрят на показатель Inflation Rate YoY, который привязан к индексу потребительских цен и показывает их изменение за год, но регуляторы больше смотрят на показатель Core Inflation Rate YoY — это базовая инфляция, которая отражает долгосрочную тенденцию изменения уровня цен. И тот и другой снизились, но незначительно.

( Читать дальше )

В ответ на суммарные повышения ставки ФРС на 2% с октября 2022 г. базовый индекс потребительских цен вырос(☝️) с ноября с 0,2% до 0,4% месяц к месяцу

- 10 мая 2023, 16:15

- |

2. Оставим оптимистичный сценарий. А по пессимистичному вербализация звучит так: любая, хоть и высокая, но не радикально высокая ставка ФРС при заякорившейся инфляции является проинфляционным фактором, возможно даже бОльшим, чем если бы ФРС вообще не трогала ставку и оставила бы ее на уровне 0,25%. Компании повышают и цены и зарплаты!!! Как в анекдоте: «Папа теперь ты будешь меньше пить!? — Нет, сынок, теперь ты будешь меньше кушать».

3. Опять не понятен триггер грядущего краха. Но по моему мнению этот триггер должен быть со стороны предложения. Денежная масса не растет. Компаниям стремно брать кредиты или выпускать облигации(хотя может быть это и не будет ошибкой в свете ожидаемых событий), они не могут бороться с высокими зарплатами. Единственный выход — одновременное уменьшение выпуска(спрос гарантирован, издержки урезаны) и повышение цен на продукцию.

( Читать дальше )

Доходность государственных облигаций достигает максимума с 2007 года, но рост государственного долга представляет угрозу для государственных заемщиков

- 10 мая 2023, 08:28

- |

Инвесторы могут воспользоваться не только высокой доходностью, но и ростом капитала, как только мировые центральные банки начнут снижать процентные ставки. Однако для государственных заемщиков возможности получить выгоду сократились, так как государственный долг вырос до рекордных $66,2 трлн, а расходы на его обслуживание выросли на 21%.

По прогнозам Janus, стоимость мирового суверенного долга удвоится в ближайшие три года и к 2025 году достигнет $2,8 трлн. Высокие процентные ставки ограничивают бюджетные расходы и отвлекают деньги от экономически продуктивных областей.

За последние 18 месяцев доходность государственных облигаций на мировом рынке резко возросла, что привело к удорожанию заимствований для правительств и обслуживания текущих выпусков. Процентные ставки выросли во всем мире. Например, ФРС США подняла ее до 5-5,25%.

Источник: www.vedomosti.ru/investments/articles/2023/05/10/974293-dohodnost-gosbumag-dostigla-pika-pered-tsiklom-snizheniya-stavok

Статистика, графики, новости - 10.05.2023

- 10 мая 2023, 07:03

- |

Доброе утро, всем привет!

Началась короткая трудовая неделя. Пробежимся по тому немногому, что произошло за эти праздники. Погрузим голову в лёд.

Растет конкурент ОПЕК

( Читать дальше )

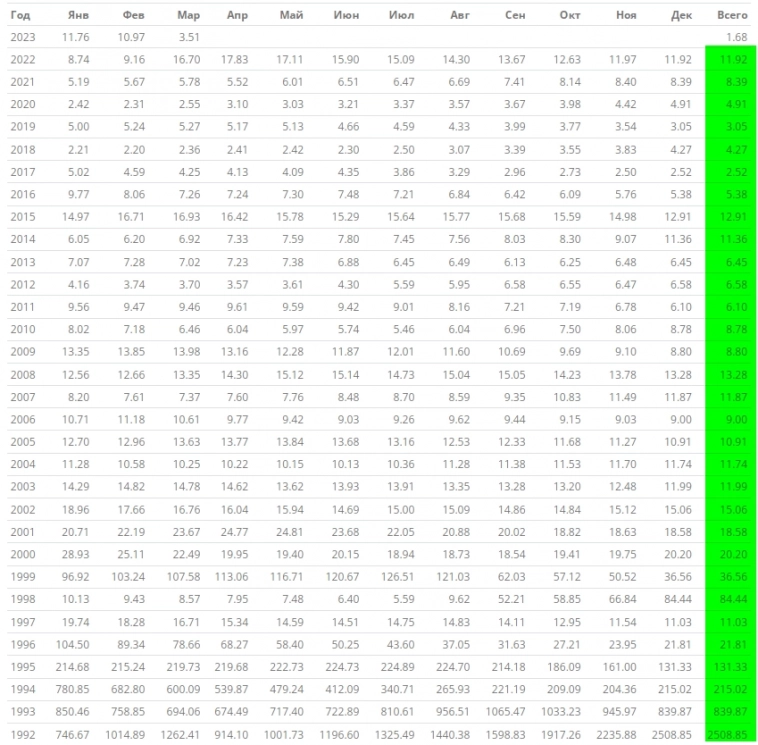

Инфляция РФ (ЦБ & ТА)

- 06 мая 2023, 12:23

- |

Здравствуйте, коллеги!

Данные по исторической годовой инфляции почерпнул здесь (на сайте ЦБ с 2013 года)

Такое впечатление ЦБ начал изучать метод анализа ТА (Тактика Адверза, не путать с техническим анализом):

"По прогнозу Банка России, с учетом проводимой денежно-кредитной политики годовая инфляция составит 4,5–6,5% в 2023 году и вернется к 4% в 2024 году."

График годовой инфляции с 3МЛ и возможными сценариями.

Негативный, — 2024 год выборы, смута… Пробой уровня сопротивления 13.25… Вспомним 1991 год, ГКЧП, и показатели инфляции в 266% не покажутся столь большими по сравнению с исторической динамикой.

Позитивный, — стабильность в стране и планомерный рост в экономике. Расчёты по ТА очень близки к ЦБ, снижение к 2024 в район 4,4

( Читать дальше )

"Буллард предупреждает: ФРС на грани трудного выбора между рецессией и стагфляцией

- 05 мая 2023, 22:58

- |

Начались высказывания представителей ФРС, и вот что заявил глава ФРС Сент-Луиса, Джеймс Буллард:

🗣 Отчет о занятости был «впечатляющим» с точки зрения роста занятости, но все еще далеко от баланса труда. ФРС в конечном итоге придется «увеличить» ставки. Политика находится на «нижней границе» ограничительной зоны, но еще не ясно, достаточно ли она ограничительна, чтобы встать на траекторию нисходящей инфляции. Агрессивная политика остановила рост инфляции, но пока неясно, привела ли она ее к четкому нисходящему пути.

💁🏼♂️ Что мы видим? В ФРС сохраняется ястребиный настрой, и к следующему заседанию единогласного мнения в американском Центробанке, возможно, не будет. Важно помнить, что Буллард — ястреб и будет настаивать на более жёсткой денежно-кредитной политике.

Однако, у США действительно есть проблемы, поскольку рынок труда остаётся горячим, несмотря на слабые признаки замедления. При таком положении дел, изменить денежно-кредитную политику сложно, так как инфляция может возрасти в любой момент.

( Читать дальше )

Америка: снижение безработицы и рост почасовой оплаты. Что будет триггером краха?

- 05 мая 2023, 16:19

- |

2. Решиться на такой шаг — практически невозможно для «нормальных», осторожных кейсианских банкиров. Это вам не наша Элечка!!!

3. Нас ожидает аккуратный рост базовой инфляции, сначала базовой, а потом и CPI

4. По моему мнению, триггер краха — банкротство крупных нефинансовых корпораций с большим количеством работников. Это не банки, спасать их столь активно не будут. Да и ресурсов на это нет.

5. Причина таких банкротств — разрыв ликвидности, который не позволит перевыпустить облигации или пролонгировать кредиты по рыночным ставкам.

📈 Фондовый рынок. Прогноз и события на неделю 8 - 12 мая 2023 года

- 05 мая 2023, 14:55

- |

Значимым фактором для рублевого индекса Мосбиржи на следующей неделе станет закрытие дивидендного реестра по Сбербанку. Последний день с рекордными дивидендами в размере 25 руб акции будут торговаться 8 мая, в связи с чем торги 10 мая, после выходного дня, откроются с гэпом вниз и могут повлиять на динамику всего рынка. Кроме того, СМИ сообщают о возможном обсуждении ЕС 11-го пакета санкций против России в среду. Без дивидендов уже в понедельник будут торговаться и акции банка «Санкт-Петербург». Указанные события могут оказывать локальное понижательное давление на рынок и способствовать движению индекса Мосбиржи в район 2500 пунктов. На корпоративном фронте интересной историей может стать Полиметалл, который запланировал публикацию операционных результатов за 1-й квартал 2023 года и брифинг для инвесторов и аналитиков. Не исключено, что компания представит подробности по разделению активов, что может стать дополнительным позитивным фактором в случае высоких цен на золото. Котировки драгоценного металла сохраняют настрой на развитие краткосрочного роста и обновление исторического максимума 2089 долл/унц при положении выше 2020 долл/унц.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал