ИНВЕСТИЦИИ

Что произошло с РФ рынком за торговую сессию?

- 05 ноября 2025, 19:11

- |

🧠 КУДА ДАЛЬШЕ?

💯 Сегодня, ровно как и писал рынок поехал ниже, да так, что практически перекрыл весь гэп 2530, одно часть все равно осталась. Закрытие конечно не совсем красивое для того, чтобы его обозвать конкретным, но оно уж точно не лонговое.

Куда дальше?

В целом почти весь вынос на новостях от Трампа проторговали, а значит на данный момент вряд ли что то будет сильно мешать росту, тем более, что сверху куча НЕ закрытых гэпов. Поэтому на текущих отметах, как по мне лучше смотреть в сторону лонга. Сейчас Я говорю именно про ИНТРАДЕЙ, а не про разворот рынка.

✅ Следовательно в ближайшее время, как по мне скорее всего будет движение вверх. Но сказать по прямой или нет достаточно трудно. Поэтому первый вариант роста как по мне может быть через коррекцию к 2530 и от туда уже восходящее движение к 2550. Второй вариант это рост плюс минус с текущих до 2560 — 70. Первый вариант самый оптимальный, так как можно будет зайти дешевле и взять больший потенциал движения. Приоритет на завтра скорее будет от лонга, но конкретно напишу утром. Мало ли новости выйдут и изменят картинку.

( Читать дальше )

- комментировать

- 532

- Комментарии ( 0 )

Испытание баланса | Расстановка сил с Валентиной Савенковой 05.11.2025

- 05 ноября 2025, 18:13

- |

Рынок прошел ключевой тест на прочность, оттолкнувшись от уровня 2520. Разворотный сигнал отрабатывается, но способен ли он перерасти в уверенный тренд? Снижение волатильности создает иллюзию спокойствия, однако под поверхностью копятся новые силы.

Что видим на рынках:

• Разворот в действии — iMOEX подтверждает силу уровня 2520 и начинает восходящую коррекцию

• Облигации на перепутье — RGBI демонстрирует осторожный рост

• Товары теряют драйверы — золото в стандартной коррекции, нефть не смогла удержать отскок

• Рубль в диапазоне — пара USDRUB продолжает боковое движение вокруг 80

• Смена лидеров — банковский сектор показывает первые признаки пробуждения

В фокусе эфира:

● Технические цели текущего разворота iMOEX

● Почему банки могут стать новым локомотивом роста

● Тактика работы с прибыльными позициями (пример — Полюс)

● Сценарии для облигаций в условиях нормализации волатильности

( Читать дальше )

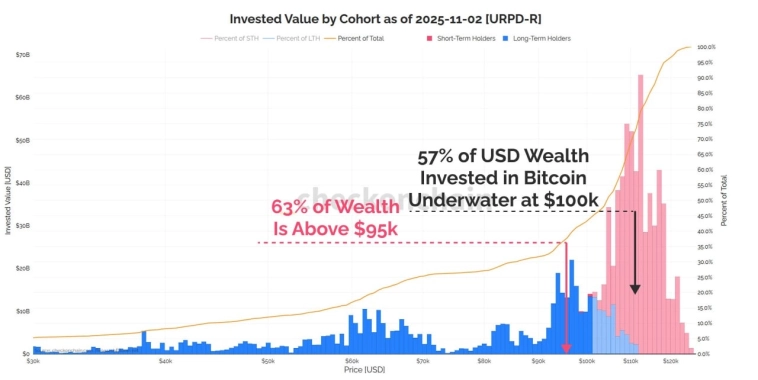

Инвестируй в биткоин, говорили они

- 05 ноября 2025, 17:32

- |

При цене в $100000 57% капитала, инвестированного в биткоин, сейчас находятся «под водой», т.е. пересиживает минус.

Источник тг-канал «Биткоин на кофейной гуще»

Как я покупал участок в 2025 году. Личный опыт

- 05 ноября 2025, 16:03

- |

После небольшого перерыва возвращаюсь к своему блогу с новыми темами. Немного подзабросил блог, каюсь, но впредь буду стараться не забивать. К тому же, блог для меня больше как личный дневник, куда я записываю важные сделки/события и тд в своей жизни.

Предыстория: как-то за семейным столом в Красноярске я в шутку сказал: «Давайте хоть купим участок». Всем пришлась по душе эта идея и понеслась. Итак, сегодня расскажу про то, как я покупал участок.

1. Поиск и выбор участка

Мы смотрели участки на Авито и других досках объявлений и пару раз ездили посмотреть на участки вживую, чтобы понимать реальную обстановку + пообщаться с соседями по поводу электричества, воды и других бытовых тем. Так мы выбрали участок с прекрасным видом на горы и природу. Смотрите, чтоб участок не был на водоохранной зоне и рядом стояли столбы.

Совет: ищите участки на всех досках объявлений (Авито, Домклик, Яндекс недвижимость, ЦИАН, сайты риэлторов) и всегда выезжайте на интересующие вас участки.

( Читать дальше )

- комментировать

- 13.2К |

- Комментарии ( 97 )

💡 Почему не получается копить, хотя всё знаешь 📉

- 05 ноября 2025, 12:17

- |

Ты читаешь статьи про финграмотность, знаешь, что нужно «откладывать 10% дохода», вести бюджет и избегать импульсивных покупок.

Но проходит месяц — и снова пусто.

📉 Что-то пошло не так. Хотя вроде бы — всё по правилам.

На самом деле дело не в знании. А в психологии денег. Наш мозг устроен так, что он против сбережений. Серьёзно.

🧠 Ошибка №1.Деньги теряют “вес” после зарплаты

Когда на счёт падают 150 000 ₽, мозг ощущает изобилие. Он не различает «нужно» и «можно». Ему кажется, что эти деньги бесконечны. Поэтому кофе за 300 ₽ — “пустяки”, такси вместо метро — “удобство”, а новая футболка — “мотиватор”.

Через две недели ты уже удивляешься: «куда всё делось?»

Исследование Банка России показало: склонность к сбережениям зависит не только от дохода, но и от психологических характеристик домохозяйства — отвечают за накопления-в первую очередь ответственность, адекватность восприятия доходов и финансовая грамотность.

( Читать дальше )

Яндекс отчитался за III кв. 2025 г. — фин. показатели продолжают улучшаться. Главный сегмент прирос на цифры инфляции, почему?

- 05 ноября 2025, 10:58

- |

Яндекс отчитался за III квартал 2025 г. Финансовые результаты эмитента продолжают улучшаться, компания провела ресегментацию (выделила из сегмента бизнес юнитов прибыльные/убыточные направления, добавив их в старые сегменты и создав новые, также объединив др. сегменты):

💬 Выручка: III кв. 366,1₽ млрд (+32% г/г), 9 м. 1₽ трлн (+33% г/г)

💬 Скоррект. EBITDA: III кв. 78,1₽ млрд (+43% г/г), 9 м. 193₽ млрд (+38% г/г)

💬 Скоррект. чистая прибыль: III кв. 44,7₽ млрд (+78% г/г), 9 м. 87,9₽ млрд (+26% г/г)

📱 Сегмент поисковые сервисы/ИИ (был изменён сюда добавили убыточный сегмент — сервисы/объявления, также включили прибыльные устройства и Алису из бизнес юнитов) остаётся основным добытчиком прибыли для компании, EBITDA — 63₽ млрд (+9% г/г). Рентабельность скоррект. показателя EBITDA снизилась до 45,5% (-0,2 п.п. г/г). По сути рост случился на инфляционные цифры, добавление новых сегментов не прошло бесследно.

📱 Сегмент городские сервисы (райдтех, электронная коммерция и доставка). По EBITDA: направление райдтеха (такси, самокаты и каршеринг) тянет всех наверх — 28,6₽ млрд (+41% г/г), а вот электронная коммерция (маркет, лавка и еда) — -6,6₽ млрд (-54% г/г) и доставка убыточны уже на протяжении долгого периода — -3,1₽ млрд (+87% г/г).

( Читать дальше )

Газпром возглавил рейтинг 100 крупнейших компаний по размеру инвестиций за 2024г - 2,35 трлн руб — Forbes

- 05 ноября 2025, 10:53

- |

www.forbes.ru/rating/548767-lidery-rejtinga-krupnejsih-kompanij-investorov-rossii-2025?image=532931

www.forbes.ru/rating/548759-100-krupnejsih-kompanij-investorov-rossii-2025-rejting-forbes?utm_source=forbes&utm_campaign=lnews

Сбербанк бьет рекорды: готовимся к дивидендному фейерверку

- 04 ноября 2025, 21:24

- |

Отчет Сбербанка за 9 месяцев 2025 года — это не просто сухие цифры. Это сильный сигнал рынку, за которым стоят рекордная прибыль и многообещающие дивиденды. Давайте разберем, почему акции банка продолжают выглядеть привлекательно.

Главные цифры роста

По итогам 9М 2025 года Сбербанк демонстрирует уверенную динамику:

· Чистая прибыль: 1307,3 млрд руб. (+6,5% г/г).

· Чистые процентные доходы: 2567,8 млрд руб. (взлетели на +18% г/г) благодаря росту и объема, и доходности активов.

· Чистые комиссионные доходы: 614,7 млрд руб. (стабильность, +0,5% г/г).

Особый повод для оптимизма — 3-й квартал

Именно здесь Сбер установил исторический рекорд, заработав 448,3 млрд руб. чистой прибыли. Это на 9% больше, чем годом ранее.

Растущая маржа и управляемые риски

· Процентная маржа продолжает увеличиваться, достигнув в 3-м квартале 6,17%.

· Рентабельность капитала (ROE) остается на впечатляющем уровне 23,7%, что красноречиво говорит об эффективности бизнеса.

( Читать дальше )

Вложили в 7 раз больше в акции, чем взрослые: как подростки изменили портрет российского инвестора

- 04 ноября 2025, 18:00

- |

Не так давно Сбер разрешил инвестиции подросткам с 14 лет. Растят лояльных клиентов прямо с детства 😁 Правда есть ряд ограничений для раннего инвестирования:

— лимит пополнения: не более 25 000 рублей в год;

— запрещённые инструменты: деривативы, рискованные облигации, маржинальная торговля;

— обязательно письменное согласие родителей.

Но эти ограничения не останавливают рост интереса подростков к инвестициям.

Предлагаю взглянуть на статистику подросткового инвестирования, постаралась её максимально структурировать и сделать наглядной. Но прежде чем начать, приглашаю Вас подписаться на мой телеграм канал, там много полезной и интересной информации про инвестиции и личные финансы.

1️⃣ Ключевая статистика:

— за год 120 000 подростков открыли брокерский счёт

— рост за последние 2 месяца составил почти 100%

— 99% подростков сами инициируют открытие счёта, а не идут по совету родителей

2️⃣ Портрет молодого инвестора: кто он?

— Возраст: чем старше, тем активнее.

( Читать дальше )

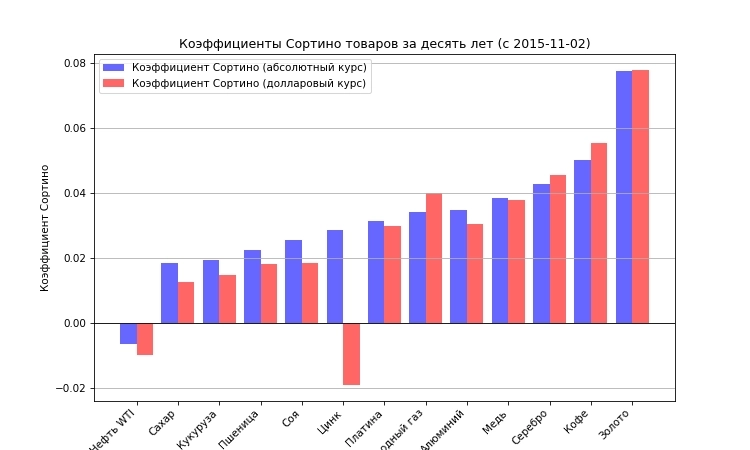

Кофе против золота: кто реально выигрывает в 2025?

- 04 ноября 2025, 15:37

- |

Только что опубликовано исследование Abscur — сравнение двух культовых активов через абсолютные курсы.

Цифры говорят сами за себя:

5-летний рост: кофе +356% против золота +153%

Коэффициент Сортино: 0.08 у обоих на 5-летнем горизонте

Кофе — единственный товар в топ-5 на всех периодах

Вопросы к сообществу:

• Кто в портфеле — кофе или золото?

• Доверяете ли таким сравнениям?

• Что лучше для хеджирования инфляции?

Полный анализ: https://www.abscur.ru/2025/11/2025.html

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал