ИНВЕСТИЦИИ

Сделать деньги на бирже: лысый, но богатый.

- 17 марта 2017, 17:52

- |

Случай этот подтверждает правило, что на бирже трейдер зарабатывает на троице Работа-Удача-Риск, т.е. без риск без работы (опыта) бестолков, опыт без риска тоже, а вот Опыт + Риск + Удача = Бабло.

Итак, история давнего знакомого, Моисея, который уже давно не упоминался в топиках:

Не сказать, что Моисей был крутым биржевиком, но однажды его стратегия вдруг легла на движение биржи и он чётко сел на тренд, заведя на сделку все средства, которые были у него под управлением. Прознав про это партнёры Моисея сначала забеспокоились, но увидев, что сделка в плюсе, рекомендовали Моисею закрыть её с этим профитом, но что он сказал:

— Ха! И что? Биржа принесла Моисею копеечку, а он хочет рублик. Зачем резать курочку, несущую золото.

Сказал, да и улетел в Австралию, чтобы партнёры не беспокоили.

Пока Моисей, вёл тренд и грелся на пляжах Австралии, его партнёры сначало поседели, потом полысели… наконец Моисей взял нехилый профит и вернулся в Россиию.

На Комитете по инвестициям, один из партнёров, считая свой процент прибыли, упрекнул его своей лысиной, но что Моисей ответил:

— Таки что лысина? В наше время не порок. Теперь ты лысый — зато богатый! И в какое время живём? За денежку волосы хоть с жопы пересадят.

( Читать дальше )

- комментировать

- 42

- Комментарии ( 1 )

Портфель и идеи.

- 17 марта 2017, 17:13

- |

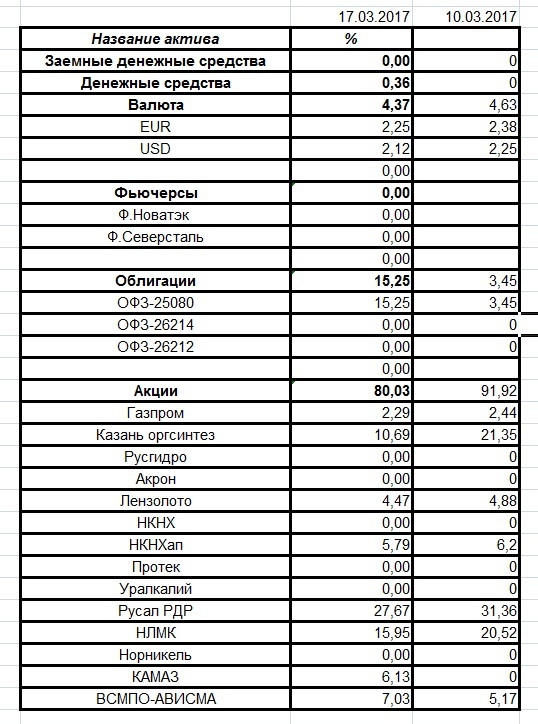

Мой портфель на сегодняшнее утро, к моменту написания поста заглянул в квик и увидел, что он потяжелел более чем на 2%, но уже корректировать не стал. предыдущий можно посмотреть здесь http://smart-lab.ru/blog/385351.php, а то умных задним числом у нас много и не хочу быть причисленным к ним, нашем дружным сообществом успешных трейдеров!) Доходность сейчас за 2017 год, подходит к своим максимальным значениям (20%), которые у меня были после января и сегодня равняется 17%.

Казаньоргсинтез-продал больше половины по цене 57 рублей, акция достигла моих прогнозных значений (55-60) и пора уменьшить ее в портфеле пока есть спрос, а то из таких бумаг очень большая проблема иногда вылазить. доходность по бумаге в годовом выражении превысила 100%. Да НКНХап обвалили и тот, кто это сделал очень интенсивно скупает по цене от 25 до 26, коль ему эти акции нужны, значит он знает, что то хорошее, а следовательно мне стоит ему в этом деле помочь и что бы не делать 50% портфеля ТАИФ, приходится избавится от Казаньоргсинтеза.

( Читать дальше )

Долгосрочный портфель инвестора и любителя поиграть в трейдинг

- 17 марта 2017, 13:50

- |

Из прошлого портфеля убрал НКНХ ап (слишком долго ждать их роста) и РусАгро (похожая ситуация, хотя и не такая плохая). Также убрал ВСМПО (дивдоходность 10% — это прекрасно, но одних дивидендов недостаточно) и на Большой Просадке заменил МРСК Центр на ФСК ЕЭС.

Добавил ФосАгро на просадке и Ленту (из всех ритейлеров они больше всего просели плюс у них очень хорошая стратегия развития).

Просадка сильно ударила по моему портфелю (НКНХ, РусАгро, Алроса- которую я в панике продал по 91, затем откупил по 90.5 в среднем). Также на просадке купил ММК, ЛСР и БСП, наращивая плечо что твой лосиный пастух.

Итак, долгосрочные цели неизменны — накопить на улучшение квартиры за 3-5 лет.

Среднесрочные цели — закрыть долг, не уменьшая числа активов (рискованно, знаю). Стоп-лоссы не ставлю, но слежу активно за позициями. Игра только в лонг, с просадкой не более 0.1% по портфелю на каждом инструменте. Портфель ограничен 15-ю эмитентами с ранжированием на три группы по 5 эмитентов:

( Читать дальше )

Для тех, кто запаниковал и продал Алросу

- 17 марта 2017, 09:34

- |

Аналитический обзор компании «Алроса»

О компании: Алроса, занимает первое место в мире по объемам добычи алмазов в каратах и в денежном выражении. Компания добывает 94% всех алмазов в России.

Акционерами АК «АЛРОСА» (ПАО) являются:

- от имени Российской Федерации — Федеральное агентство по управлению государственным имуществом — 33,0256%;

- от имени Республики Саха (Якутия) — Министерство имущественных и земельных отношений Республики Саха (Якутия) — 25,0002%;

- иные юридические и физические лица (свободное обращение) — 33,9739%;

- администрации районов (улусов) Республики Саха (Якутия), на территории которых акционерная компания осуществляет свою деятельность — 8,0003%, в том числе:

Президент компании с 15 мрта 2017 года — Сергей Иванов.

Фундаментальный анализ: Данные были взяты из отчётов МСФО в млн. руб за период 2008-2016 год. Начну анализ традиционно, с выручки и чистой прибыли компании.

( Читать дальше )

Инвестиции и безнадега.

- 16 марта 2017, 18:12

- |

Приветствую. В этом посте об инвестициях и протестах.

Итак, после годовой пропаганды от А.Шадрина которая все же посеяло в моей голове зернышко инвестора. С ноября 2016 я открыла ИИС и регулярно раз в месяц его пополняю на сумму от 10.000 руб. Очередной ввод средств планирую сделать в ближайший вторник.

В связи с чем у меня возник вопрос, что прикупить? В моем портфеле есть ФСК, Русгидро и Сбербанк. Что то приобрести хочется с перспективой лет на 10 – 20 ть, собственно поэтому я и не рассматриваю “газпром” и “роснефть” так как очень сомневаюсь что через 20 — ть лет они все так же будут способны генерировать прибыль. ;-) Но речь не об этом. Планирую что нибудь взять из ритейла, а в остальном полная безнадега, купить то как оказалось нечего.

Где it сектор? Где биотехнологии? Где перспективы? Одним словом печаль и вспоминается недавний пост В.Олейника, со скрытым призывом, что то менять, далее вспоминаю вчерашний Live Тимофея и понимаю менять то нужно себя и наш менталитет. Почему?

( Читать дальше )

Куда лучше пристроить 3-4 млн. рублей на пол года?

- 16 марта 2017, 11:14

- |

Куда и как лучше пристроить 3-4 млн на пол года(кроме банка) с минимальным риском?

Корпоративные облигации?

Кто ещё сомневается в ГМК НорНикеле?

- 16 марта 2017, 10:18

- |

Аналитический обзор компании «ГМК Норильский никель»

О компании: «Норильский никель» – крупнейший в мире производитель никеля и палладия, один из крупнейших производителей платины и меди. Помимо этого компания производит побочные металлы – кобальт, хром, родий, серебро, золото, иридий, рутений, а также селен, теллур и серу.

Производственные подразделения группы находятся на трех континентах в пяти странах мира – России, Австралии, Ботсване, Финляндии и ЮАР. Основные российские производственные подразделения включают: Заполярный филиал и «Кольскую ГМК».

Акции НорНикеля обладают значительной ликвидностью, и входят в состав индекса голубых фишек Московской биржи.

Фундаментальный анализ: Данные были взяты из отчётов МСФО в млн. руб. за период 2006-2016 год.

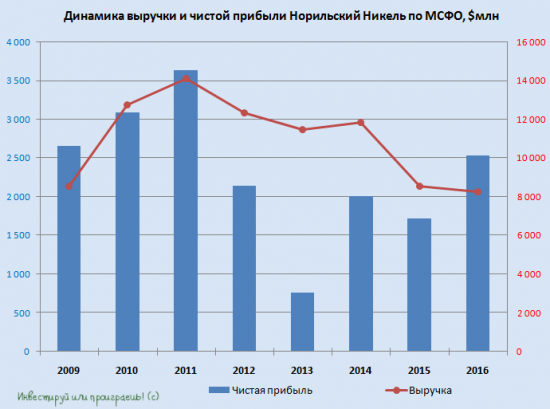

Начну анализ традиционно, с выручки и чистой прибыли компании.

Чистая рублёвая прибыль за 2016 года составила 167 млрд рублей, так как я и писал в инвестиционной идее, она стала рекордной за 8 лет.

( Читать дальше )

Норникель теряет выручку и EBITDA, но дивидендная доходность радует

- 16 марта 2017, 00:12

- |

Норильский Никель представил финансовую отчетность по МСФО за 2016 год.

Выручка компании в отчетном периоде снизилась на 3%, едва удержавшись выше $8 млрд, и оказалась даже ниже чем в далеком 2009 году. Причин падения доходов Норникеля ровно две — сокращение объемов производства и падение цен на продукцию (достаточно взглянуть на мировые цены на никель, тестирующих многолетние минимумы). Показатель EBITDA также «нырнул» ниже 2009 года, снизившись сразу на 9% до $3,9 млрд.

А вот чистая прибыль компании в 2016 году выросла почти наполовину, достигнув $2,5 млрд, что стало максимальным значением с 2011 года:

Рентабельность по EBITDA за минувший год снизилась на 3 б.п. до 47,2%, из-за чего Норильский Никель уступил пальму первенства по этому показателю BHP Billiton с результатом 48% (см.прикрепленный материал). Тем не менее, этот факт вряд ли способен сильно расстроить, учитывая что зачастую показатель EBITDA margin металлургических компаний редко превышает 20-25%. Скорее, при всех негативных факторах, свалившихся на плечи Норникеля, сохранение такой высокой рентабельности на уровне 47% можно считать настоящим достижением, а не следствием ее некачественной работы.

( Читать дальше )

Аналитический обзор компании «Лукойл»

- 15 марта 2017, 20:35

- |

О компании: ЛУКОЙЛ — одна из крупнейших вертикально интегрированных нефтегазовых компаний в мире, на долю которой приходится более 2% мировой добычи нефти и около 1% доказанных запасов углеводородов. Обладая полным производственным циклом, Компания полностью контролирует всю производственную цепочку — от добычи нефти и газа до сбыта нефтепродуктов. 88% запасов и 83% добычи углеводородов приходится на Российскую Федерацию, при этом основная деятельность сосредоточена на территории 4-х федеральных округов — Северо-Западного, Приволжского, Уральского и Южного.

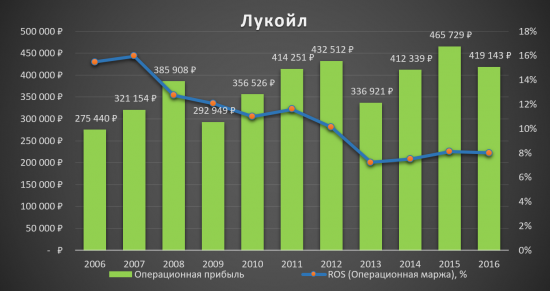

Фундаментальный анализ: Данные были взяты из отчётов МСФО в млн. руб за период 2006-2016 год. Начну анализ традиционно, с выручки и чистой прибыли компании.

Выручка компании росла на протяжении 10 лет, чистая прибыль же держалась приблизительно в пределах одного уровня, но за то не было ни одного убыточного года. Но меня смущает, что при росте постоянной выручки, чистая прибыль оставалась приблизительно на одном уровне. За 2016 год выручка и чистая прибыль сократилась.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал