ЗОЛОТО

золото лонги держим?

- 15 декабря 2025, 13:10

- |

- комментировать

- 66

- Комментарии ( 4 )

Метод Геллы. Пошли торги (GOLD)

- 15 декабря 2025, 12:24

- |

это высокооплачиваемое хобби.

(Генри Форд)

Всем трям и привет!!! Ура, понедельник!!! Поработаем!

ДО НОВОГО 2026 ГОДА ОСТАЛОСЬ 17 ДНЕЙ!

ЛИРИКА.

Ну што, все ближе и ближе Новый Год. Каких-то две недели и будем шампанское закусывать оливье, а водку мандаринами. КРАСОТА!

Но это общая картина. В мире всё та же ж**а. Донни пытается пропихнуть свой ПЛАН к Рождеству, и уже пошла фаза «ТОРГ». Торгуются все, даже кому до этого и дела нет, как на базаре, выдвигая самые бредовые варианты.

Так то, думаю, на это уйдет эта неделя… чтоб дойти до фазы «депрессия» и принятие". ВСЕМИ СТОРОНАМИ,

А я вот что подумала. Если на всю ситуацию посмотреть со стороны, не принимая ничью сторону. Надо просто ПРЕКРАТИТ ОГОНЬ. В первую очередь по мирняку и с обеих сторон. Вот как было весной-летом на БВ. А то, одни шмальнули, вторые ответили, первые ответили на ответ, вторые в ответ на ответ ответа… Всё, замкнутый круг.((

( Читать дальше )

❗️❗️Селигдар – мастер-класс о том, как НЕ заработать на росте золота!

- 15 декабря 2025, 09:08

- |

Котировки благородного металла (золото) с начала 2025 года выросли на 64% в долларах или на 28,5% в рублях (из-за укрепления курса национальной валюты). Например, наш фаворит Полюс), акции которого мы удерживаем в клубном портфеле, за это время вырос на 60% в рублях. А акции Селигдара выросли всего на 2,6% в рублях.

Недавно компания отчиталась за 9 месяцев 2025 года. Взглянем на ключевые цифры:

✅Выручка выросла на 44% до 61,8 млрд руб.

❗️EBITDA (банковская) выросла на 53% до 29,6 млрд руб.

❌Убыток — 7,7 млрд руб. (сократился на 24%)

❌ND/EBITDA ≈ 3,4 (как вы понимаете, считают по банковской EBITDA😁)

Менеджмент может апеллировать к «банковской» EBITDA, но реальная картина иная:

❗️РЕАЛЬНАЯ EBITDA* ≈ 0,8 млрд рублей.

*Причем показатель скорректирован на убыток от курсовых разниц. Без корректировки EBITDA глубоко отрицательная.

Ситуацию усугубляет катастрофическое состояние денежных потоков:

– Операционный денежный поток: -19,4 млрд рублей.

( Читать дальше )

Лучший год для серебра с 1979-го. И это не предел

- 15 декабря 2025, 06:05

- |

В продолжение поста, который был опубликован в нашем ТГ канале по серебру.

Запасы серебра на Shanghai Futures Exchange опустились примерно до 740 тонн. Это уровни, близкие к минимумам почти за 9 лет. И все это происходит не при обвале цен, а на исторических максимумах, что само по себе нетипично. До 70–80% мировой добычи серебра является побочным продуктом меди, свинца и цинка. Даже при цене в $60+ за унцию быстро увеличить выпуск невозможно. Хронический дефицит сохраняется пятый год подряд.

Если скорректировать цену серебра на инфляцию, то металл стоит всё ещё ниже пиков 1980 года. В сегодняшних ценах максимум 1980-го года соответствовал бы $150–170 за унцию.

( Читать дальше )

🥇 XAUUSD: как брать 1:5–1:10 и не ссыковать

- 14 декабря 2025, 20:04

- |

Золото — идеальный инструмент для R:R 1:5–1:10, но только если торговать по его правилам, а не как обычную валютную пару.

Ниже — жёсткая, рабочая адаптация именно под XAUUSD, без индикаторной шелухи.

Золото:

делает резкие импульсы

потом долго выматывает

часто даёт ложные возвраты

обожает сносить безубытки

Если держать его «как EURUSD» — будешь вылетать всегда.

1️⃣ Таймфреймы (критично)

❌ М1–М5 — шум и смерть для 1:5

⚠️ М15 — только с фильтрами

✅ H1 / H4 — база для удержания

Вход можно искать на М15,

сопровождение — только H1+.

2️⃣ Где золото реально даёт 5–10R

Только в трёх сценариях:

✔ Импульс после накопления

узкий диапазон

выход одной большой свечой

продолжение без глубоких откатов

✔ Пробой high/low дня

Особенно:

Лондон → Нью-Йорк

или на новостях

✔ Продолжение недельного тренда

Самые жирные движения.

( Читать дальше )

Экономический дайджест 14.12.2025

- 14 декабря 2025, 19:11

- |

Пара доллар/рубль в связи с санкциями больше не торгуется. Межбанк закрылся по 79.27. Индекс РТС упал и закрылся на уровне 1082.41. Индекс российских государственных облигаций (RGBI-tr) вырос и закрылся на уровне 744.01. Подробнее смотрите в программе «Итоги недели».

Мировые рынки

Нефть Я считаю, что низы 4-х летнего цикла уже установлены и долгосрочный разворот вверх произошёл. Сейчас мы закончили вторую волну и находимся в третьей. Количество действующих вышек в США выросло с 413 до 414. Чистый объём длинных спекулятивных позиций на прошедшей неделе упал на 5 700, с 74 900 до 69 200. Неделя закрылась WTI — 57.47, Brent — 61.22.

Евро/доллар (EUR/USD) закончил падение и долгосрочно развернулся вверх. Сейчас заканчивается (закончилась) первая в третьей (или в С). Закрытие недели —1.17389.

Фьючерс на индекс S&P закончил плоскую коррекцию в марте 20-го года (разметка здесь), которая является четвёртой волной. В пятой закончены первая и вторая волны, идёт третья. Закрытие недели — 6833.5.

( Читать дальше )

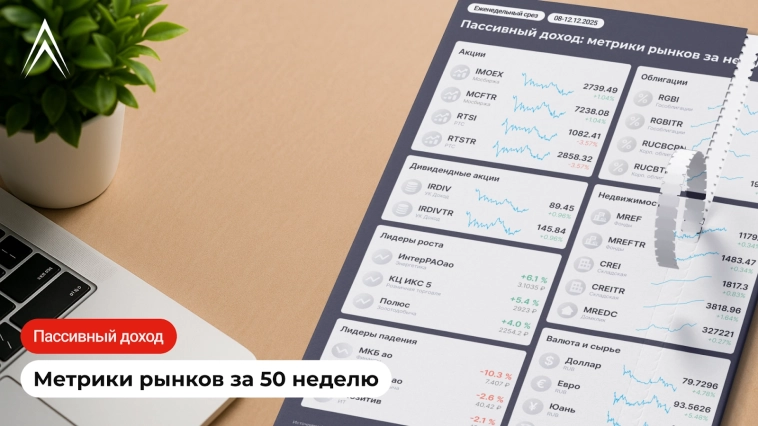

РУБЛЬ СТАЛ ПАДАТЬ!? Пассивный доход: метрики рынков за неделю в инфографике

- 14 декабря 2025, 12:10

- |

Привет, инвесторы! Готова свежая инфографика от канала «Пассивный доход» — для всех, кто ценит дивиденды, купоны и рентные платежи, в общем любит, когда деньги работают сами. Собрал самые важные цифры недели, чтобы быть в теме и держать руку на пульсе. Рынок растет, а рубль нет.

👋 Кто на еженедельном посту?

Меня зовут Лекс, и я веду канал Пассивный доход.

Моя стратегия — доходная: я инвестирую в то, что приносит живые деньги уже сейчас, а не мифические иксы «когда-нибудь». Так сказать регулярный пассивный доход. Если коротко — дивидендные акции, корпоративные и государственные облигации, фонды недвижимости с выплатам.

Раз в месяц пополняю портфель на 20 000 рублей — бюджет пока позволяет только так, но регулярность — наше все 💪 Моя главная цель — получать денежный поток любыми способами. Все мои пополнения, покупки и полученный пассивный доход можно увидеть в моем публичном портфеле.

Раз в неделю я готовлю великолепную инфографику по самым важным для инвесторов метрикам. Постепенно дорабатываю и корректирую формат, так что ваши комментарии и идеи всегда приветствуются 🙌

( Читать дальше )

Воскресная встреча инвесторов. Итоги недели. Подкаст ТОП-4

- 14 декабря 2025, 11:12

- |

Приветствуем вас в воскресенье на нашем канале. Уже вторую неделю декабря рынок завершил торги в «зеленой зоне», кроме пятницы. Небольшую волатильность вызвала новость от ЕС о бессрочной заморозке активов ЦБ. Таким образом Индекс Мосбиржи остановился на позиции 2739, и сможет в ближайшее время укрепится на уровне 2750. Почему?

Изменение ключевой ставки в пятницу

Следующая неделя может «оживить» рынок в процессе ожидания пятницы 19 декабря — день заседания ЦБ по решению вопроса ключевой ставки. Самый вероятный прогноз — это снижение на 0,5% без сюрпризов. Оптимисты будут рассчитывать на сценарий снижения на 1% до 15,5% из-за уверенного разгона снижения инфляции с опережением прогнозов.

Дивидендный сезон

Безусловно акции рынка до сих пор остаются дешевыми, инвесторы на этой неделе оставляли выбор на компаниях с объявлением финальных дивидендов. В пятницу акционеры Озона📦 утвердили свои первые дивиденды в истории компании. Размер составил 143,5 руб за акцию. Последний день будет 19 декабря.

( Читать дальше )

Как я завершаю неделю по золоту

- 12 декабря 2025, 21:06

- |

В итоге 4500 превращались в 1000 и даже меньше, но в итоге сохранил депозит на уровне 1600.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал