Ецб

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

Драги сошел с дистанции, но Пауэлл и Курода пока в строю. Обзор на предстоящую неделю от 27.10.2019

- 27 октября 2019, 22:28

- |

По ФА…

Заседание ЕЦБ

ЕЦБ ожидаемо сохранил политику без изменений, рынки не отреагировали на пресс-конференцию Драги, т.к. это была последняя пресс-конференция Марио и он больше не сможет влиять на решения ЕЦБ.

Невзирая на то, что было логичным ожидать воздание почестей Драги за его 8-летнее пребывание на посту главы ЕЦБ, в течении которого Марио в одиночку спас Еврозону и евро, вопросы СМИ были колючими и в большинстве были посвящены расколу среди членов ЕЦБ с сомнительными успехам политики Драги.

Драги отрицал раскол внутри ЕЦБ, а разногласия, возникшие при принятии сентябрьского пакета стимулов, назвал привычной формой дискуссии.

Марио сообщил, что события и экономические данные с момента сентябрьского заседания, убедили членов ЕЦБ в правильности принятого решения.

Особый упор Драги сделал на необходимость запуска фискальных стимулов в странах Еврозоны, у которых есть для этого возможности, ибо сие приведет к более ранней нормализации политики с повышением ставок ЕЦБ.

Самым важным для будущего Еврозоны Драги считает создание бюджета, который будет противостоять рискам.

Драги сообщил, что Лагард присутствовала на октябрьском заседании ЕЦБ, но не принимала участие в обсуждении, Марио не дал Лагард никаких советов, ибо, по его мнению, она сама знает, что делать.

Первое выступление Лагард будет иметь сильное влияние на рынки.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 16 )

Итоги недели 25.10.2019. Итоги эры Драги. Курс доллара и нефть

- 25 октября 2019, 20:18

- |

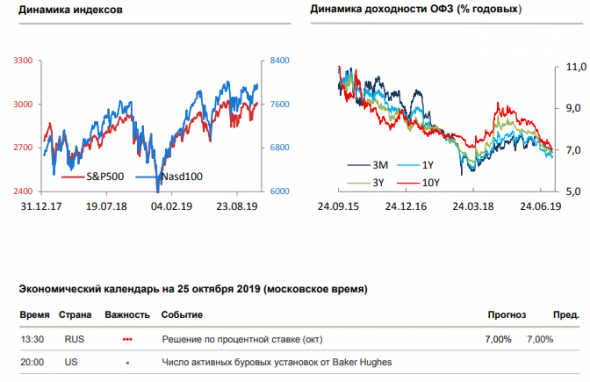

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Утренний комментарий по финансовым рынкам за 25.10.2019

- 25 октября 2019, 10:05

- |

• Американские индексы в ходе вчерашних торгов формально закрылись в плюсе, однако преобладали скорее негативные новости и квартальные отчеты. Из компаний, на которые инвесторы обращают особое внимание, положительными можно считать результаты Microsoft, который увеличил чистую прибыль на 21% при росте выручки.

• На последнем для Марио Драги заседании ЕЦБ в качестве главы организации ключевая ставка была ожидаемо сохранена на нулевом уровне, но подтвержден новый раунд количественного смягчения, который стартует с 1 ноября.

• Цены на нефть марки Brent продолжают рост после закрепления выше уровня $60 за баррель в рамках наших ожиданий. При сопутствующей динамике мировых площадок состоится тестирование уровня $62.

• ЦБ РФ сегодня примет решение по ключевой ставке – в ее снижении сомнений нет, не исключено, что будет пересмотр сразу на 50 б.п. Такой шаг усилит давление на рубль, но позитивно скажется на динамике фондовых индексов.

• НЛМК представил и слабый отчет со снижением выручки на 9%, чистой прибыли на 34%, и сообщил о дивидендах за 3 кв. – 3.22 рубля по сравнению с 6.04 руб. годом ранее. Считаем, что на этом фоне снижение акций сектора продолжится.

Более подробный отчет

Зарабатывайте на идеях персонального брокера

Финальный аккорд Драги. Обзор и прогноз рынка FOREX и FORTS на 24 октября

- 24 октября 2019, 05:57

- |

Сегодня пресс-конференция Марио Драги и решение ЕЦБ о процентной ставке. В календаре никаких изменений не запланировано, в рынок заложена текущая процентная ставка. Даже немного со склонностью к понижению. Но возможно это из-за анонсированной программы QE. Этапресс-конференция станет последней для Драги на посту президента ЕЦБ. Что можно от него ждать?

Скорее всего ничего. Драги уже сделал все что мог. И отметим, что вся его деятельность не привела к положительным экономическим результатом в Еврозоне. Мы уже разбирали это в посте «Драги в графиках». Можно говорить, что Драги уже пережитый этап для рынка. Дальше бразды правления берет Кристин Лагард. Экономика ей досталась в плачевной ситуации. Печатный станок запущен и при этом он не разгоняет инфляцию. Тут либо увеличивать объем QE (что приведет к тупику в конечном итоге), либо придумывать, что-то новое. И это уже будет зависеть от нового главы ЕЦБ. В этом плане для рынка, намного интереснее дождаться первой пресс-конференции Лагард.

Оригинал поста

ФРС обманывает нас

- 22 октября 2019, 16:40

- |

Более подробно: ELLIOTWAVE.ORG

Недавние заявления Федеральной резервной системы и других крупных мировых центральных банков (ЕЦБ, Банк Японии, Банк Англии ) вызывают тревогу, поскольку их действия полностью не соответствуют тому, что они нам говорят.Их слова направлены на то, чтобы успокоить нас «все хорошо».Но их поведение указывает крайнее беспокойство.

Скажем более откровенно: нас обманывают.

Например: 4 октября председатель Федеральной резервной системы Джером Пауэлл публично заявил, что экономика США находится «в хорошем положении». Тем не менее, несмотря на то, что банковская система США уже имеет приблизительно 1,5 триллиона долларов в резервах, ФРС неожиданно вкладывает дополнительные 60 миллиардов долларов в месяц, чтобы сохранить ситуацию.Отражают ли решительные, неотложные меры, положение дел в экономике, которая находится «в хорошем состоянии»? Помните, как после целого десятилетия « мер стимулирования» Федеральный резерв США прекратил свою программу количественного смягчения (иначе говоря, печатание денег) несколько лет назад.

( Читать дальше )

Кризис закончен?

- 21 октября 2019, 15:27

- |

На фоне всеобщих страхов относительно надвигающейся на нас экономической катастрофы предлагаю взглянуть на проблему немного с другой стороны. Несомненно, мы стоим перед точкой очередной глобальной бифуркации, однако она может предварять не только возможный кризис — но и стать точкой отсчета для масштабного роста рынков.

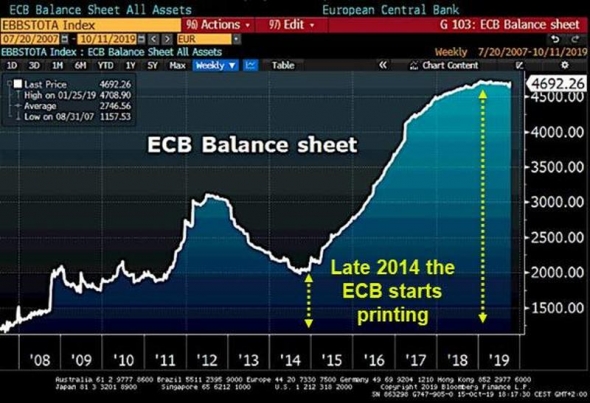

Для общего понимания ситуации сделаем небольшой исторический экскурс. Баланс Федерального резерва, основной «локомотив» мировой экономики после кризиса 2008-09 годов, сокращался на протяжении последних пяти лет:

(Баланс ФРС снижался на протяжении последних пяти лет, начиная с конца 2014 года, значения в млн долл.)

Этот процесс был частично скомпенсирован другими центробанками, например баланс ЕЦБ совершенно «случайно» начал активно увеличиваться с первого квартала 2015 года:

( Читать дальше )

Никто не паникует, когда всё идёт согласно плану... даже если план чудовищен. Обзор на предстоящую неделю от 20.10.2019

- 20 октября 2019, 22:14

- |

По ФА…

1. Brexit

Премьер Британии Джонсон совершил практически невозможное, достигнув соглашения с ЕС по Брексит за неделю.

Но при этом Джонсон сделал ЕС три огромные уступки:

— Равные условия игры.

Текст соглашения гласит:

«Учитывая географическую близость ЕС и Британии, будущие отношения должны обеспечивать открытую и честную конкуренцию, заключающую в себе твердые обязательства по обеспечению равных условий для игры».

Вопросы, охватывающие данную сферу, включают в себя государственную помощь, конкуренцию, социальные стандарты и стандарты занятости, окружающую среду и изменение климата, а также налоги.

Чем ближе правила ЕС и Британии – тем лучше будут условия по торговому соглашению, чем больше правила расходятся – тем хуже будет торговое соглашение.

— НДС.

НДС в Северной Ирландии будет не ниже, чем в Ирландии, что должно защитить единый рынок ЕС.

— Верховенство права.

Европейский суд останется главным арбитром в спорах, связанных с законодательством ЕС.

( Читать дальше )

На пути к кризису: на этот раз действительно "по-другому"

- 18 октября 2019, 16:10

- |

Более десяти лет мировая экономика не находилась в более опасном положении. Повсюду наблюдается замедление роста: еврозона заигрывает с рецессией, а центральные банки вернулись к смягчению денежно-кредитной политики после всего лишь одного года глобального ужесточения.

Крайне важно оценить исключительность ситуации. Мир не впадал в рецессию с такими низкими процентными ставками и с такими масштабными балансами центральных банков. Это время действительно “другое”.

У подавляющего большинства аналитиков и экономистов существует сильное чувство отрицания, не говоря уже о населении в целом, о том, что мы могли бы прийти к чему-то катастрофическому, но это так. Просто больше нельзя отрицать это.

Начало кризиса также может быть гораздо ближе, чем многие понимают. Хрупкая, замедляющаяся и чрезмерно закредитованая мировая экономика, раздутые рынки активов и слабый европейский банковский сектор в совокупности образуют взрывоопасную смесь, которую многие не осознают. Возможное торговое перемирие (или сделка) сделало бы очень мало для решения этих проблем.

( Читать дальше )

ИИнфляция в мире

- 17 октября 2019, 01:41

- |

Опубликованные позавчера данные по Китаю по инфляции за сентябрь зафиксировали дефляцию цен производителей. Индекс PPI (Producers Price Index) в сентябре упал на 1.2% гг, что является минимальным значением с июля 2016 года. В то же время рост потребительских цен оказался чуть выше прогнозов, составив 0.9% мм и 3.0% гг (максимум с октября 2013г).

Ускорение потребительской инфляции – это последствия масштабной вспышки африканской чумы, поразившей значительную часть поголовья свиней в стране. Событие это разовое, и вряд ли будет иметь долгосрочные инфляционные последствия. А вот падение цен производителей – это очень неприятный сигнал о том, что конъюнктура промышленного сектора остается слабой, и финансовые показатели промышленных компаний могут ухудшиться.

Инфляция в Новой Зеландии оказалась выше прогнозов и составила 0.7% за третий квартал и 1.5% за год. Похоже монетарные стимулы поддерживают потребительский спрос и скорее всего банк не пойдет на дальнейшее смягчение своей политики. Это создает дополнительную поддержку валюте.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал