Блог им. Kitten

Драги сошел с дистанции, но Пауэлл и Курода пока в строю. Обзор на предстоящую неделю от 27.10.2019

- 27 октября 2019, 22:28

- |

По ФА…

Заседание ЕЦБ

ЕЦБ ожидаемо сохранил политику без изменений, рынки не отреагировали на пресс-конференцию Драги, т.к. это была последняя пресс-конференция Марио и он больше не сможет влиять на решения ЕЦБ.

Невзирая на то, что было логичным ожидать воздание почестей Драги за его 8-летнее пребывание на посту главы ЕЦБ, в течении которого Марио в одиночку спас Еврозону и евро, вопросы СМИ были колючими и в большинстве были посвящены расколу среди членов ЕЦБ с сомнительными успехам политики Драги.

Драги отрицал раскол внутри ЕЦБ, а разногласия, возникшие при принятии сентябрьского пакета стимулов, назвал привычной формой дискуссии.

Марио сообщил, что события и экономические данные с момента сентябрьского заседания, убедили членов ЕЦБ в правильности принятого решения.

Особый упор Драги сделал на необходимость запуска фискальных стимулов в странах Еврозоны, у которых есть для этого возможности, ибо сие приведет к более ранней нормализации политики с повышением ставок ЕЦБ.

Самым важным для будущего Еврозоны Драги считает создание бюджета, который будет противостоять рискам.

Драги сообщил, что Лагард присутствовала на октябрьском заседании ЕЦБ, но не принимала участие в обсуждении, Марио не дал Лагард никаких советов, ибо, по его мнению, она сама знает, что делать.

Первое выступление Лагард будет иметь сильное влияние на рынки.

На предстоящей неделе:

1. Заседание ФРС, 30 октября

Многие члены ФРС выразили мнение о том, что двух снижений ставки достаточно в качестве упреждающей меры для нивелирования рисков замедления экономики США.

Сентябрьский протокол ФРС содержит высказывание некоторых членов ФРС о том, что рыночные ожидания по дальнейшему снижению ставок чрезмерны по сравнению с ожиданиями ФРС и необходимо изменение коммуникации для коррекции ожиданий рынка.

Рост шансов на отсутствие выхода Британии из ЕС без соглашения на фоне ожидающегося торгового перемирия США и Китая указывают в пользу взятия паузы ФРС перед определением дальнейшей политики по ставкам.

Кроме того, члены ФРС ненавидят снижать ставки в ситуации, когда фондовый рынок США находится на исторических хаях, т.к. в этой ситуации смягчение политики ФРС приводит к надуванию пузырей.

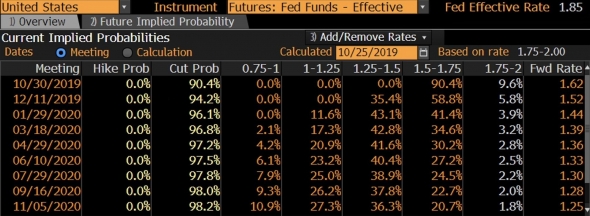

Невзирая на все аргументы в пользу политики выжидания на октябрьском заседании, ФРС придется снизить ставку, ибо рынки ожидают снижение ставки с шансом 90%:

Высокие ожидания рынка частично являются заслугой ФРС, ибо члены ФРС не попытались снизить ожидания до начала «периода тишины» перед заседанием, а значит вольно или невольно согласились с мнением участников рынка.

Попытка охладить рынки, проигнорировать ожидания, не снизив ставку может плохо закончиться для ФРС, бегство от риска может моментальным и сильным и тогда ФРС придется исправлять свою ошибку на декабрьском заседании и не факт, что для этого хватит снижения ставки на 0,25%.

В связи с этим, в базовом варианте ФРС снизит ставку в среду на 0,25%, но риторика сопроводительного заявления ФРС и Пауэлла может быть ястребиной.

Новые прогнозы на заседании 30 октября представлены не будут.

В 21.00мск участники рынка получат краткое сопроводительное заявление, пресс-конференция Пауэлла начнется в 21.30мск.

Ключевые моменты сопроводительного заявления ФРС:

— Указания по дальнейшим действиям по ставкам.

Наиболее логичным является сохранение неизменным указания по ставкам, т.к. оно и так звучит достаточно ястребино:

«ФРС обдумывает дальнейшее направление по ставке, продолжая следить за последствиями поступающей информации для перспектив экономики и будет действовать соответствующим образом для поддержания роста экономики».

Пожалуй, главным станет наличие или отсутствие формулировки «неопределенность в отношении прогноза сохраняется», отсутствие данной формулировки будет означать, что ФРС готова поставить точку в мини-цикле снижения ставок.

— Оценка роста экономики и инфляции.

Очевидно, что оценка роста рынка труда будет высокой, но в отношении роста экономики риторика может быть более пессимистичной.

Важна оценка роста инфляции, при признании возобновления роста инфляции шансы на дальнейшее снижение ставки уменьшатся.

— Инакомыслящие.

Более вероятно, что Розенгрен и Джордж опять проголосуют против снижения ставки.

Если членов ФРС, проголосовавших против снижения ставки, будет больше двух – доллар получит импульс к росту, если меньше двух – доллар окажется под нисходящим давлением.

Пресс-конференция главы ФРС Пауэлла в любом случае несет риски ястребиного сюрприза, ибо, вне зависимости от дальнейшего развития событий, ФРС хочет вернуть контроль над ожиданиями рынка по ставкам.

В зависимости от качества отчета по росту ВВП США в 3 квартале, который выйдет в среду перед оглашением решения ФРС, Пауэлл может быть более ястребиным или менее, но он должен акцентировать внимание рынков на том, что при наступлении торгового перемирия США и Китая на фоне отсутствия жесткого Брексит ФРС захочет взять паузу перед дальнейшими действиями, чтобы отследить влияние на рынки от снижения ставок ранее.

Риторика Пауэлла может привести к росту доллару, ибо, невзирая на низкие рыночные ожидания по снижению ставки на декабрьском заседании, ожидания на снижение ставки на январском заседании высоки.

Кроме вопросов о дальнейших перспективах снижения ставок ФРС, Пауэллу наверняка зададут вопросы о планах по расширению баланса.

ФРС должен принять решение о размере ежемесячных покупок ГКО США с 15 ноября и рынки ожидают, что ФРС продолжит покупать краткосрочные ГКО США в ежемесячном объеме 60 млрд. долларов как минимум три месяца, отклонение от этой цифры в любую сторону окажет влияние на аппетит к риску.

Вывод по ФРС:

Отчет по росту ВВП США в 3 квартале окажет влияние на риторику ФРС, слабые данные будут в пользу отсутствия явного указания о готовности ФРС завершить текущий мини-цикл снижения ставок, рост ВВП США около 2,0% или выше даст ФРС основание настаивать, как минимум, на взятии паузы перед дальнейшим определением политики по ставкам.

В любом случае Пауэлл постарается вернуть ФРС контроль над рыночными ожиданиями по ставкам проведя параллель между ожидаемым торговым перемирием США и Китая и исходом Брексит и политикой ФРС на ближайших заседаниях.

Уровни фондового рынка будут решающими для многих членов ФРС, вне зависимости от перспектив роста экономики США ФРС хочет в дальнейшем исключить снижение ставки в ситуации нахождения фонды США на исторических хаях.

На текущий момент более вероятно, что риторика Пауэлла приведет к росту доллара, но если ВВП США выйдет в среду провальным – ситуация кардинально изменится, Пауэлл не станет усугублять ситуацию ястребиной риторикой.

2. Nonfarm Payrolls, 1 ноября

Октябрьский отчет по рынку труда США может стать либо подтверждением решения ФРС и усилить реакцию на риторику Пауэлла либо развернет тренд, который начнется после решения ФРС, конечно, с учетом развития событий по Брексит.

Если риторика ФРС и Пауэлла будет ястребиной, а нонфармы выйдут провальными с ревизией в отношении уровней безработицы за сентябрь – доллар рухнет, но, если при ястребиной риторике ФРС, нонфармы выйдут сильными – доллар ускорит рост.

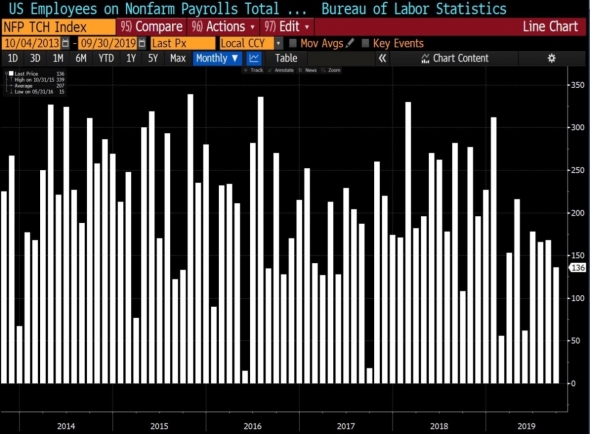

Основное внимание следует обратить на количество новых рабочих мест, падение которые в этом году настораживает, хотя и остается выше необходимого уровня для сохранения силы рынка труда неизменной:

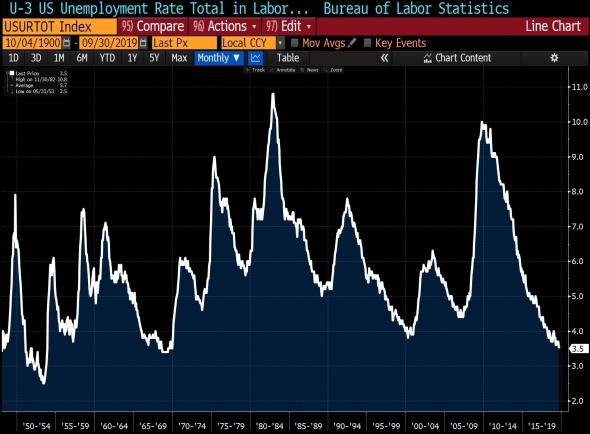

Но самым важным станет уровень безработицы U3, который входит в мандат ФРС.

В сентябре уровень безработицы упал до очередных минимумов, но это противоречило остальным компонентам отчета, в связи с чем не исключена ревизия на повышение:

В этот раз рынки не получат до публикации нонфармов всех косвенных данных, отчеты ISM промышленности и услуг выйдут позже, поэтому во многом данные станут сюрпризом.

Ориентироваться придется только по отчетам ADP и Markit, крайний ожидает падение новых рабочих мест в октябре ниже 100К, что станет негативом для доллара.

Вывод по октябрьским нонфармам:

Октябрьский отчет по рынку труда станет подтверждением или опровержением правильности решения и риторики ФРС в ходе заседания 30 октября.

Если риторика ФРС ястребиная, но отчет по рынку труда провальный, то рыночные ожидания на дальнейшее снижение ставки ФРС вырастут, а доллар упадет.

При ястребиной риторике ФРС и сильных нонфармах доллар ускорит рост.

В любом случае, рынки будут делать выводы исходя из экономических данных, а не риторики главы ФРС Пауэлла.

При принятии торговых решений следует помнить, что развитие ситуации по Брексит на текущем этапе важнее экономических данных США и риторики ФРС.

3. Brexit

Парламент Британии одобрил соглашение по Брексит во втором чтении, но премьер Джонсон приостановил дальнейшее рассмотрение соглашения, т.к. парламент Британии отказался одобрить предложенный правительством ускоренный график рассмотрения соглашения по Брексит в три дня, что сделало невозможным для Джонсона исполнить обещание о выходе Британии из ЕС 31 октября.

В четверг уходящей недели Джонсон сообщил о том, что ЕС, вероятно, продлит статью 50 в отношении даты Брексит, в связи с чем предложил парламенту Британии компромиссный вариант, при котором дебаты по соглашению Брексит будут возобновлены до 6 ноября в случае, если парламент Британии одобрит назначение досрочных выборов на 12 декабря.

По словам Джонсона, такой вариант позволит выйти из тупика, парламент Британии сможет ратифицировать соглашение по Брексит до 6 ноября, но в случае отсутствия ратификации соглашения досрочные выборы передадут власть народу и, если народ Британии даст партии тори Джонсона большинство в парламенте, то соглашение по Брексит будет ратифицировано сразу после выборов.

Очевидно, что Джонсон юлит и истинные причины такого решения кроются в опросах, которые показывают разделение электората Британии поровну во мнении о том, следует ли ратифицировать соглашение по Брексит до выборов или после.

Кроме этого, назначение досрочных выборов позволит правительству Британии избежать представления бюджета 6 ноября, что немаловажно с учетом бедственной ситуации в экономике Британии.

В понедельник парламент Британии проголосует по предложению правительства по назначению даты выборов на 12 декабря, для этого необходимо две трети голосов парламента и на текущий момент голосов нет.

Партия лейбористов, от которой зависит принятие предложение правительства о досрочных выборах, заявила, что сначала должен быть исключен вариант выхода Британии из ЕС без соглашения, но ЕС медлит с решением о продлении даты Брексит, не желая оказывать влияние на результат голосования парламента Британии в понедельник.

Очевидно, что ЕС продлит дату Брексит, более вероятно до 31 января, после чего парламент Британии согласится на проведение досрочных выборов, что приведет к возращению парламента к рассмотрению соглашения по Брексит.

Ключевым станет принятие поправок, ибо в случае принятия поправок о сохранении Британии в Таможенном союзе с ЕС или проведении референдума по соглашению Брексит, достигнутого с ЕС, премьер Британии Джонсон отзовет соглашение из парламента, отправив парламент на досрочные выборы.

Пока позитива для фунта нет, возможен рост во вторник при принятии решения ЕС о продлении даты Брексит и последующем возвращении парламента к рассмотрению соглашения по Брексит, но принятие поправок, недопустимых для Джонсона, опять отправит фунт и евро вниз, ибо результат досрочных выборов в Британии — это всегда рулетка.

В этом случае динамика фунта и евро будет зависеть от опросов по рейтингам партий Британии.

Безусловный позитив для фунта и евро будет лишь в случае принятия соглашения по Брексит, выборы в этом варианте окажут слабое влияние на рынки.

4. Экономические данные

На предстоящей неделе главными данными США станут отчет по рынку труда, ВВП за 3 квартал в первом чтении, ISM промышленности, отчет ADP, инфляция потребительских расходов, исследование настроений потребителей по версии СВ.

По Еврозоне следует отследить ВВП за 3 квартал в первом чтении, инфляцию потребительских цен за октябрь в первом чтении, уровень безработицы.

Фунт продолжит находиться в полной зависимости от развития ситуации по Брексит, из экономических отчетов внимание следует обратить на PMI промышленности в пятницу.

Китай готовится к замедлению роста ВВП ниже 6,0%, замедление роста экономики Китая продолжит оказывать негативное влияние на рост экономики стран-экспортеров.

Заключение торгового соглашения «первой фазы» между США и Китаем на саммите 16-17 ноября не способно предотвратить замедление экономики Китая, но на время уменьшит отток капитала из страны.

Китай порадует своими PMI утром четверга и пятницы.

— США:

Понедельник: торговый баланс, оптовые запасы;

Вторник: исследование настроений потребителей по версии СВ, незавершенные продажи на рынке жилья;

Среда: ВВП США за 3 квартал, отчет ADP;

Четверг: инфляция потребительских расходов, личные расходы и доходы, себестоимость рабочей силы, недельные заявки по безработице, PMI Чикаго;

Пятница: отчет по рынку труда, PMI и ISM промышленности, расходы на строительство.

— Еврозона:

Среда: ВВП Франции за 3 квартал в первом чтении, инфляция цен потребителей в Испании и Германии, отчет по рынку труда Германии, исследование настроений потребителей в Еврозоне;

Четверг: ВВП Еврозоны в 3 квартале, инфляция цен потребителей и уровень безработицы в Еврозоне;

Пятница: выходной в ключевых странах Еврозоны.

При отслеживании экономических отчетов Европы следует учесть перевод часов на зимнее время.

5. Выступления членов ЦБ

В ФРС продолжится период тишины до оглашения решения 30 октября.

С четверга выступления членов ФРС возобновятся в обычном режиме, первыми следует ожиданиях выступления инакомыслящих членов ФРС.

Глава ЕЦБ Драги выступит с прощальной речью на приеме в его честь в понедельник.

Риторика Драги более не способна оказать влияние на рынки, все в ожидании первого спича новой главы ЕЦБ Лагард.

----------------------------------

По ТА…

Евродоллар в коррекции достиг локальной поддержки, более вероятно, что коррекция вниз продолжится до 1,1000+-, но нельзя исключать рост с текущих уровней при появлении нового ФА по Брексит:

После достижения сопротивления не исключена очередная нисходящая коррекция.

----------------------------------

Рубль

Отчет по запасам нефти EIA не смог бы поразить воображение быков, если бы не вышел намного оптимистичнее отчета API, но в остальном отчеты оставлять желать лучшего.

Отчет Baker Hughes сообщил о резком падении количества активных нефтяных вышек до 696 против 713 неделей ранее, что, безусловно, стало позитивным сигналом для нефти.

В ближайшие недели динамика нефти зависит от риторики ФРС и степени оптимизма после встречи Трампа с Си на саммите 16-17 ноября.

Брент приближается к сопротивлению, пробой которого позволит уйти на ретест апрельских максимумов, отбой от сопротивления может привести к ретесту минимумов перед последующим ростом:

ЦБ РФ принял решение о снижении ставки сразу на 0,50% до 6,50%, пообещав дальнейшее снижение ставок на ближайших заседаниях.

Орешкин, министр экономики РФ, заявил, что осознание реальности стало причиной агрессивных действий ЦБ РФ, по его словам, низ снижения ставок ограничен 3,0%.

Рубль, как обычно, отреагировал без логики на действия ЦБ РФ, что, видимо, объясняется усилением спроса инвесторов на ОФЗ при понимании дальнейшего снижения ставок ЦБ РФ, изменение корреляции логично в случае достижения дна по ставкам.

Но, возможно, главной причиной роста рубля стал налоговый период.

По-прежнему жду роста долларрубля и не вижу причин для продолжения падения сейчас, но до низа канала поддержек нет:

-----------------------------------

Выводы:

Предстоящая неделя будет перенасыщена важными событиями по ФА.

Для чрезмерной волатильности рынков достаточно саги по Брексит, особенно с учетом отсутствия на текущий момент продления даты выхода Британии из ЕС, назначенной на 31 октября, хотя понятно, что продление состоится.

Но, кроме Брексит, решения огласят ФРС, ВоС, ВоЯ, будут опубликованы экономические данные «первого эшелона» США, Еврозоны и Канады, включая отчет по рынку труда США.

Ситуация по Брексит пока не несет позитива для евро и фунта, но рост оптимизма возможен со вторника после оглашения решения ЕС о продлении статьи 50 по дате Брексит с последующим одобрением парламента Британии предложения по назначению даты досрочных выборов и возвращению к рассмотрению соглашения по Брексит.

Поправки к соглашению Брексит станут испытанием для фунта и евро, но следует помнить, что с четверга текущий спикер нижней палаты парламента Британии Беркоу уйдет в отставку, новый спикер будет лоялен в Джонсону и может отказать оппозиции Британии в принятии поправок, которые неприемлемы для Джонсона.

Ратификация соглашения по Брексит станет чистым позитивом для фунта и евро, отказ правительства Британии от дальнейшего рассмотрения соглашения при принятии поправок спровоцирует волну нисходящей коррекции для фунта и евро, далее в зависимости от опросов по рейтингам партий Британии.

На фоне Брексит решение ФРС является вторичным, но ястребиная риторика Пауэлла может в моменте привести к шипам на рост доллара.

Впрочем, даже при отказе ФРС от дальнейшего снижению ставок, продолжение покупок ГКО США с расширением баланса ФРС подсластит горькую пилюлю.

Нонфармы США станут достойным завершением недели, провальный отчет по рынку труда нивелирует риторику ФРС при её ястребиности, сильным данным взяться пока неоткуда, но в этом случае неделя будет закрываться на рост доллара при отсутствии позитива со стороны Брексит.

------------------------------------

Моя тактика по евродоллару:

На выходные ушла без позиций.

Намерена присматриваться к лонгам евродоллара, в базовом варианте от верха 1,09й фигуры, но, в зависимости от развития событий по ФА, не исключено открытие лонгов ранее.

При перехае евродоллара в 1,12ю фигуру до заседания ФРС планирую открытие шорта.

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВоЕ

- волновая разметка

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- прогноз 2026

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- технический анализ

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

Благодарю!

И Вам профитов!

По ТА стоит на падение, если ВВП США сильнее ожиданий и ФРС ястребиный — ТА получит подтверждение по ФА

Я считаю, что скоро будет время роста доходностей, это пузырь.

На краткосрокок хоть с текущих уровней, но если ФА сложится как я думаю — то продолжит падать

Правильно, бегство от риска

Благодарю Вас!

до выб0ров то главных уже не так далеко, а с ними должны закончится и вечный и рост и вечная эйфория.

а то если вдруг нет, то так глядишь и к коммунизму неожиданно придём )

то бишь покупай на любых уровнях и завтра станешь богаче )))

)))

Да, после выборов придет кризис.

Но до выборов можно и кайфануть)

Благодарю Вас!