ЕВРАЗ

Динамика акций Evraz существенно превзошла рост котировок ММК, Северстали и НЛМК - Велес Капитал

- 29 апреля 2021, 18:31

- |

Динамика акций компании существенно превзошла рост котировок ММК, Северстали и НЛМК благодаря планам по выделению угольных активов на базе Распадской. По нашему мнению, spin-off угольного бизнеса выгоден акционерам Евраза, однако событие уже отыграно рынком. Мы сохраняем нейтральный взгляд на акции компании с рекомендацией «Держать».Сучков Василий

ИК «Велес Капитал»

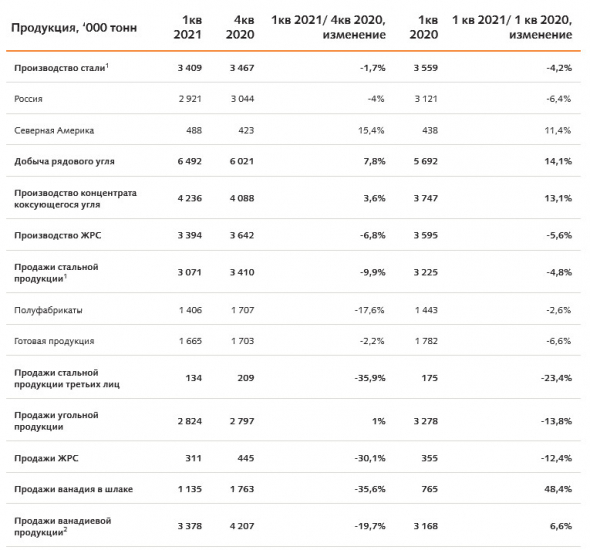

Производство. В отличие от «коллег по цеху» Евраз в 1-м квартале 2021 г. сократил выплавку стали на 4% г/г, до 3 409 тыс. т в результате ремонтных работ на предприятиях российского дивизиона. Производство железорудного сырья снизилось на 6% г/г, до 3 394 тыс. т вследствие незапланированного простоя оборудования, низкого содержания железа в руде и неблагоприятных погодных условий. Сильный рост показал угольный дивизион: добыча рядового угля увеличилась на 14% г/г, до 6 492 тыс. т., производство угольного концентрата — на 13% г/г, до 4 236 тыс. т. Во 2-м квартале 2021 г. Евраз ожидает небольшой рост выплавки стали после завершения простоев оборудования.

Продажи. В 1-м квартале 2021 г. продажи Евраза снизились во всех трех ключевых сегментах. Реализация угольной продукции упала на 6% г/г, до 3 205 тыс. т вследствие сокращения выплавки и ограниченной покупательной способности конечных потребителей. Продажи угольной продукции снизились на 14% г/г, до 2 823 тыс. т, ЖРС — на 12% г/г, до 311 тыс. т. Операционный спад отчасти компенсируется ростом цен реализации стальной продукции на 28% к/к, до 583 долл. за т, угольного концентрата — на 21% к/к, до 68 долл. за т.

- комментировать

- 232 | ★1

- Комментарии ( 0 )

Операционные результаты Евраза оказались хуже ожиданий из-за внеплановых ремонтов - Атон

- 29 апреля 2021, 15:43

- |

Консолидированное производство стали упало на 1.7% кв/кв, в основном из-за незапланированного простоя агломашины на ЕВРАЗ ЗСМК. Общий объем продаж стальной продукции снизился на 9.9% кв/кв, преимущественно из-за падения продаж полуфабрикатов на фоне снижения доступности стали из-за снижения объемов производства чугуна, а также сезонного сокращения продаж строительного проката и локального снижения спроса на рельсы в России. Общий объем производства рядового коксующегося угля увеличился на 7.8% кв/кв, а производство концентрата коксующегося угля выросло на 3.6% кв/кв. Продажи железорудной продукции внешним потребителям упали на 30.1% кв/кв.

Результаты ЕВРАЗа оказались несколько хуже ожиданий из-за внеплановых ремонтов, которые должны быть завершены во 2К21, согласно прогнозу компании. В целом прогноз на 2К21 смешанный: производство стали должно немного увеличиться в России и остаться неизменным в США, а производство коксующегося угля должно сократиться. Мы сохраняем наш рейтинг НЕЙТРАЛЬНО по ЕВРАЗу, полагая, что продажа угольных активов почти полностью учтена в цене. ЕВРАЗ торгуется с консенсус-мультипликатором EV/EBITDA 2021П 4.9х против 5.3х и 5.2х у Северстали и НЛМК соответственно.Атон

Добыча рядового угля Евраза в 1 кв +14,1% г/г

- 29 апреля 2021, 09:14

- |

Основные события 1-го квартала 2021 года в сравнении с 4-м кварталом 2020 года:

- В 1-м квартале консолидированное производство стали ЕВРАЗа сократилось на 1,7%, в основном это было обусловлено незапланированным простоем агломашины на ЕВРАЗ ЗСМК.

- Продажи стальной продукции сократились на 9,9% по сравнению с 4-м кварталом, что было обусловлено снижением объемов продаж полуфабрикатов на фоне сокращения производства чугуна и стали. Также на продажи повлияло сезонное ослабление спроса на строительный прокат и локальное сокращение спроса на рельсы в России.

- Производство рядового коксующегося угля увеличилось на 7,8% по отношению к 4-му кварталу. Основной прирост обеспечила Новокузнецкая площадка «Распадской угольной компании»: шахта «Усковская» вышла из перемонтажа, а шахта «Ерунаковская» преодолела возникшие в 4-м квартале 2020 года ограничения по добыче из-за повышенного газопритока. Хотя общие объемы производства Междуреченской площадки «Распадской угольной компании» изменились незначительно, возобновление работы «Разреза Распадский» в 3-м квартале 2020 года привело к росту добычи карьера на 120%.

- Производство концентрата коксующегося угля выросло на 3,6%, в основном благодаря увеличению объемов добычи.

- Продажи железорудной продукции внешним потребителям сократились на 30,1% по сравнению с 4-м кварталом. Одна из основных причин — снижение выпуска концентрата на ЕВРАЗ КГОК из-за более низкого содержания железа в руде и неблагоприятных погодных условий, которые привели к незапланированным ремонтам оборудования. Также на сокращении внешних продаж сказалось увеличение отгрузок на ЕВРАЗ НТМК для пополнения запасов комбината.

- Продажи ванадиевой продукции снизились на 19,7%, поскольку в 4-м квартале 2020 года была создана высокая база за счет усиленной продажи оксида ванадия в региональном продуктовом портфеле и более активной поставки оксида ванадия в Китай на фоне сокращения местных складских запасов.

источник

Почему растет Распадская?

- 23 апреля 2021, 02:43

- |

Попробую коротко и ясно изложить свое мнение, почему растет Распадская.

Триггером к переоценке компании послужили:

1. Распадская стала крупнее в 2 раза за счет покупки Южкузбассугля. Как теперь понимаем именно для этой сделки Распадская копила кэш последние года.

2. Evraz собирается провести выделение угольных активов в отдельный бизнес (spin off). На очень выгодных условиях как для акционеров Евраза так и для акционеров Распадской.

В чем позитив:

1. В результате spin off у Распадской вырастет количество акций в свободном обращении, что позитивно скажется на ликвидности акций.

( Читать дальше )

Выделение Распадской из структуры Евраза позитивно отразится на капитализации обеих компаний - Промсвязьбанк

- 19 апреля 2021, 12:43

- |

Совет директоров ЕВРАЗа одобрил дальнейшую проработку вопроса о потенциальном выделении угольного бизнеса на базе Распадской. В случае выделения ЕВРАЗ намерен распределить 90,9% акций Распадской, находящихся в прямом владении, всем акционерам ЕВРАЗа пропорционально их долям владения в компании. Компания намерена предоставить акционерам ЕВРАЗа возможность продать акции Распадской, которые должны достаться им согласно описанному принципу распределения бумаг. Согласно намерениям компании, этот механизм должен не зависеть от финансирования со стороны ЕВРАЗа в случае разделения бизнеса или от финансирования со стороны основных акционеров.

Мы позитивно оцениваем данную новость. Разделение бизнеса, по нашей оценке, будет способствовать достижению собственных стратегических целей обеих компаний, целей по распределению капитала и целей в области устойчивого развития. На наш взгляд, это дает инвестором дополнительные возможности при принятии торговых решений, т.к. позволяет диверсифицировать свои вложения с учетом различных профилей прибыльности в разных отраслевых сегментах, в которых представлены компании. Кроме того, выделение угольного бизнеса «материнской» компанией позволяет Распадской закрепить свое лидирующее положение на российском рынке угольной продукции. Мы полагаем, что выделение Распадской из структуры ЕВРАЗа позитивно отразится на капитализации обеих компаний. Мы сохраняем нашу рекомендацию «покупать» с целевой ценой 275 руб./акцию.Промсвязьбанк

ЕВРАЗ - Обновленная информация в отношении потенциального выделения угольного бизнеса

- 16 апреля 2021, 17:41

- |

15 апреля 2021

ЕВРАЗ (LSE: EVR) сообщает обновленную информацию в отношении потенциального выделения угольного бизнеса («Потенциальное выделение бизнеса»). В дополнение к сообщению от 26 января 2021 г. о рассмотрении стратегических преимуществ и потенциальной структуры выделения угольного бизнеса компания информирует о том, что Совет директоров ЕВРАЗа сегодня одобрил дальнейшую проработку этой опции. В настоящее время не может быть уверенности в том, что Потенциальное выделение бизнеса состоится, Совет директоров продолжит информировать акционеров о статусе рассмотрения вопроса.

ЕВРАЗ нацелен на максимизацию стоимости для акционеров, и Совет директоров считает, что потенциальное выделение «Распадской» может создать значительную долгосрочную стоимость для обеих компаний, поскольку позволит каждой из них достигать собственных стратегических целей, целей по распределению капитала и целей в области устойчивого развития (ESG). В частности, основные причины, лежащие в основе Потенциального выделения бизнеса, следующие:

- Дифференцированное ценностное предложение: Выделение угольного бизнеса позволит создать ясную и сфокусированную историю инвестиционной привлекательности и для ЕВРАЗа как ведущего производителя стальной, железорудной и ванадиевой продукции, и для «Распадской» как ведущего российского производителя высококачественной угольной продукции для металлургии.

- Повышение прозрачности деятельности по достижению целей устойчивого развития: Разделение угольного и металлургического бизнесов позволит ЕВРАЗу и «Распадской» сконцентрироваться на собственных приоритетах в рамках устойчивого развития, обеспечив корректное отображение их достижений в области ESG и сопоставимость результатов с конкурентами.

- Возможность выбора для инвесторов: Потенциальное разделение бизнесов в рамках публичных инструментов даст инвесторам гибкость для определения уровня своего участия в соответствующих отраслях с учетом различных профилей прибыльности и ESG-деятельности компаний и в зависимости от аппетита к риску и ожиданиям по доходности вложений.

- Индивидуальное распределение капитала: Каждый бизнес сможет принять собственную структуру распределения капитала с учетом колебаний денежного потока, инвестиционной стратегии развития и возврата на капитал для акционеров.

- Независимая стратегия развития для «Распадской». Потенциальное выделение бизнеса позволит «Распадской» реализовывать независимую стратегию и рассматривать возможности органического и неорганического роста, избегая возможной конкуренции за финансирование и сотрудников в рамках ЕВРАЗа.

( Читать дальше )

Совет директоров Евраз одобрил дальнейшую проработку выделения угольных активов на базе Распадской

- 16 апреля 2021, 14:33

- |

В настоящее время не может быть уверенности в том, что Потенциальное выделение бизнеса состоится, Совет директоров продолжит информировать акционеров о статусе рассмотрения вопроса. ЕВРАЗ нацелен на максимизацию стоимости для акционеров, и Совет директоров считает, что потенциальное выделение «Распадской» может создать значительную долгосрочную стоимость для обеих компаний, поскольку позволит каждой из них достигать собственных стратегических целей, целей по распределению капитала и целей в области устойчивого развития (ESG).

В случае Потенциального выделения бизнеса она намерена распределить акции «Распадской», находящиеся в прямом владении ЕВРАЗа (около 90,9% всех акций ПАО), всем акционерам ЕВРАЗа пропорционально их долям владения в компании («Дивиденды в рамках выделения бизнеса»). Компания намерена предоставить акционерам ЕВРАЗа возможность продать акции «Распадской», которые должны достаться им согласно описанному принципу распределения бумаг. Согласно намерениям компании, этот механизм должен не зависеть от финансирования со стороны ЕВРАЗа в случае разделения бизнеса или от финансирования со стороны основных акционеров.

основные причины, лежащие в основе Потенциального выделения бизнеса, следующие:

- Дифференцированное ценностное предложение

- Повышение прозрачности деятельности по достижению целей устойчивого развития

- Возможность выбора для инвесторов

- Индивидуальное распределение капитала

- Независимая стратегия развития для «Распадской»

Выделение Распадской позволит существенно повысить ликвидность ее акций - Sberbank CIB

- 16 апреля 2021, 14:17

- |

В пресс-релизе Evraz представлены некоторые предварительные подробности возможного выделения. Пока компания рассматривает вариант распределения акций Распадской, находящихся в прямом владении у Evraz (90,9% всех акций), среди всех акционеров Evraz пропорционально их долям («дивиденды в рамках выделения бизнеса»). Evraz также намерен предоставить акционерам возможность продать акции, которые должны им достаться в рамках этого процесса. Пока планируется, что этот механизм не будет зависеть от финансирования со стороны Evraz (за вычетом угольного бизнеса) или его основными акционерами.

После выделения активов Evraz продолжит закупать у Распадской уголь как внешний потребитель. Также Evraz рассчитывает, что его трейдинговая дочерняя компания East Metals AG продолжит продавать закупаемый у Распадской уголь, но с маржой, применимой для сторонних поставщиков. Напомним, что в 2020 году собственные угольные мощности Evraz обеспечивали его потребности в коксующемся угле на 236%.

Компания уточнит условия и сроки выделения угольных активов позднее. Вне зависимости от того, будет выделен угольный бизнес или нет, акции Evraz продолжат торговаться в премиальном сегменте на Лондонской фондовой бирже, а Распадской — на МосБирже.

Предложенная структура выделения активов соответствует нашим первоначальным ожиданиям, она позволит существенно повысить ликвидность акций Распадской. К тому же дивидендная политика компании может улучшиться, что благоприятно отразится на ее рыночной оценке. С января, когда было впервые объявлено о выделении угольных активов, акции Распадской в долларовом выражении подорожали на 22%, однако, если исходить из нормализованной цены на уголь $150/т (на условиях FOB Австралия), рынок по-прежнему оценивает компанию довольно дешево, на уровне 3,0 по коэффициенту «стоимость предприятия/EBITDA 2022о» и с доходностью свободных денежных потоков 20%.Лапшина Ирина

Киричок Алексей

Sberbank CIB

Кроме того, совет директоров Evraz рекомендовал вчера промежуточные дивидендные выплаты в размере $291,7 млн, или $0,20 на акцию, что соответствует дивидендной доходности 2,3%. Дата закрытия реестра для получения дивидендов — 28 мая.

У Evraz самая гибкая дивидендная политика среди российских производителей стали. Она предусматривает распределение не менее $300 млн в год в виде двух полугодовых выплат, а решение о распределении дивидендов сверх этой суммы отдано на усмотрение совета директоров. Последний раз Evraz выплачивал дивиденды чаще, чем по полугодиям, в 2018 году, когда выплаты производились четыре раза.

Решение компании неожиданное и, возможно, означает, что Evraz позитивно оценивает перспективы на рынке стали.

Выделение угольных активов Евраза будет способствовать росту стоимости бумаг - Атон

- 16 апреля 2021, 10:54

- |

ЕВРАЗ сообщил, что потенциальное выделение, если оно состоится, будет осуществлено ЕВРАЗом путем распределения акций, которыми ЕВРАЗ в настоящее время владеет в Распадской (около 90.9%), среди всех акционеров ЕВРАЗа пропорционально их долям владения в компании. Компания также намерена создать механизм, позволяющий акционерам ЕВРАЗа продать акции, которые должны достаться им согласно описанному принципу распределения бумаг. Отдельной новостью — совет директоров компании проголосовал за распределение промежуточных дивидендов в размере $0.2 на акцию, что соответствует доходности 2.4%, дата закрытия реестра намечена на 28 мая, дата выплаты — 25 июня.

В целом мы согласны, что Распадская как отдельная структура может стоить больше, чем угольный дивизион ЕВРАЗа, поэтому выделение будет способствовать росту стоимости для акционеров ЕВРАЗа. Мы сохраняем рейтинг НЕЙТРАЛЬНО по ЕВРАЗу, который торгуется с консенсус-мультипликатором EV/EBITDA 2021П 4.7x против в среднем 5.0x у российских стальных компаний.Атон

Евраз объявил промежуточные дивиденды $0,20 на акцию

- 15 апреля 2021, 19:35

- |

Совет директоров Евраз принял решение о выплате промежуточных дивидендов в размере $291,7 млн ($0,20 на акцию).

Дата закрытия реестра — 28 мая 2021 года, дата выплаты — 25 июня 2021 года.

Выплата промежуточных дивидендов будет производиться в долларах США, у акционеров есть возможность выбора: получить дивиденды в фунтах стерлингов или в евро.Последний день для выбора валюты — 1 июня 2021 года.

Конвертация будет проводиться ориентировочно 3 июня 2021 года.

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал