Дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Зачем российские компании выплачивают дивиденды?

- 01 февраля 2022, 11:25

- |

Понятно, что они отражают финансовое состояние бизнеса, привлекают больше инвесторов и бла-бла-бла. Организация настолько разжирела, что ей некуда девать свои деньги, некуда больше расширяться, у них нет на горизонте конкурентов и по налогообложению выгоднее раздать их акционерам, чем вкладывать в инфраструктуру города или родной страны и жертвовать на благотворительность.

Ну вот разве такая ситуация в Сбербанке, Газпроме или металлургических комбинатах РФ? Я б не сказал, что сберу некуда расти, что все мечты газпрома уже сбылись, а оборудование и экологические особенности металлургии и промышленников не требует капвложений. Вот нафига им кормить нерезидентов и местных инвесторов.

Или биржевая торговля ведется с целью благотворительности? Ведь неспроста же завлекли столько народу на рынок с обещаниями легких денег, и подвергли полугодовому угнетению, чтоб теперь все это сторицей воздать и отблагодарить за терпение?

Я б на месте Сбера разгрузился бы на откате вверх об поверивших в свою фортуну инвесторов по 240-280 руб за акцию, потом бы объявил, что «Ситуация тяжелая, дивидендов в этом году не будет, сорян. Да и в следующем году возможно тоже.

( Читать дальше )

- комментировать

- Комментарии ( 34 )

НЛМК отчитается 3 февраля и проведет телеконференцию - Атон

- 01 февраля 2022, 11:24

- |

Мы ожидаем снижения выручки на 3% кв/кв до $4 681 млн и сокращения EBITDA на 25% кв/кв до $1 721 млн — давление на результаты окажут как снижение цен на сталь, так и неблагоприятная динамика стоимости сырья. Свободный денежный поток ожидается на уровне $680 млн; если компания направит 100% этой суммы на дивиденды, предполагаемая дивидендная доходность составит 4.1%. НЛМК торгуется с консенсус-мультипликатором EV/EBITDA 2022П 4.0x против 4.3x у Северстали.Атон

Телеконференция состоится в четверг, 3 февраля 2022, в 14:00 по Лондону / 17:00 МСК, телефоны для подключения — из Великобритании: +44 (0) 330 336 9601, из России: +7 495 646 5137, ID конференции: 5907689.

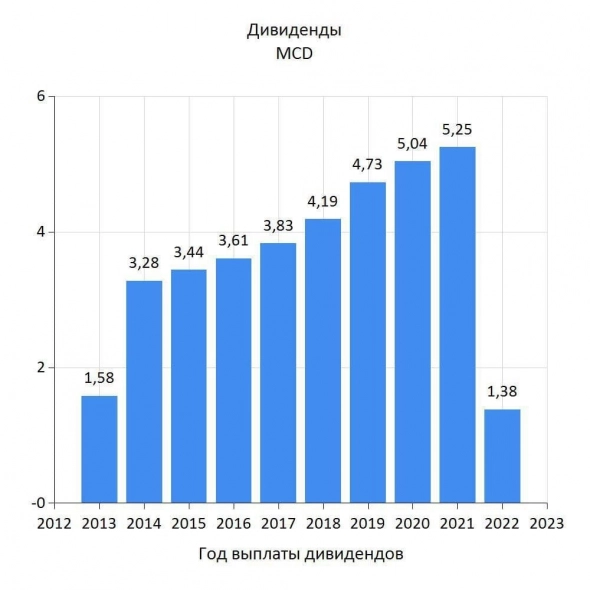

Предстоящие дивиденды американских компаний

- 01 февраля 2022, 11:12

- |

Крупнейшая в мире сеть ресторанов быстрого питания, работающая по системе франчайзинга.

Под торговой маркой McDonald’s работает более 37 тысяч ресторанов, из них 35 тысяч на правах франчайзинга.

Корпорация входит в список крупнейших компаний США Fortune 500.

Штаб-квартира компании расположена в пригороде Чикаго Оук-Бруке.

Компания основана в 1940 году братьями Диком и Маком Макдоналдами (первый ресторан открылся в Сан-Бернардино, Калифорния), в 1948 году впервые в мире сформулировала принципы концепции «быстрого питания».

Капитализация 186,7 млрд.$.

EBITDA 10,0 млрд.$.

P/E 25,7.

Payout Ratio 52,2%.

Дивидендная доходность 2,21%

( Читать дальше )

REIT - стабильные дивиденды круглый год (+полный перечень REIT с дивидендами на СПБ Бирже)

- 01 февраля 2022, 06:06

- |

REIT (инвестиционные фонды недвижимости) - это компании, которые специализируются на получении доходов от управления различного рода недвижимостью (долевые или Equity REIT) либо на ипотечном кредитовании и активах, связанных с ипотекой (ипотечные или Mortgage REIT).

Сами REIT освобождены от уплаты налогов с прибыли и обязаны выплачивать своим акционерам дивидендами не менее 90% дохода.

Активы публично торгуемых REIT в США оцениваются примерно в 2,5 млрд долл.

Для розничного инвестора такие инвестиции обладают рядом преимуществ:

- REIT не только приносят стабильные ежеквартальные или ежемесячные доходы, но и в определенной мере защищают капитал от инфляции;

- в отличие от обычной недвижимости акции REIT достаточно ликвидны;

- с учетом относительно небольшой стоимости такие акции могут приобретаться даже в небольшой по объему портфель.

( Читать дальше )

Прогноз дивидендов СБЕР через фьючерсы

- 01 февраля 2022, 04:42

- |

У меня получается 23 руб на акцию

(одинаково для обыкновенной или привилигированной).

Механизм расчета описал в статье на Дзен.

Любой ативный инвестор акционер СБЕРа может зафиксировать такую доходность прямо сегодня.

Для плечистых инвесторов, таких как @Александр Шадрин , можно зафиксировать "синтетический дивиденд" = 27 руб / акцию тоже СЕГОДНЯ.

Остальные пассивные инвесторы могут ждать и надеяться, что реальные дивиденды будут больше 27 руб / акцию.

Шансы есть.

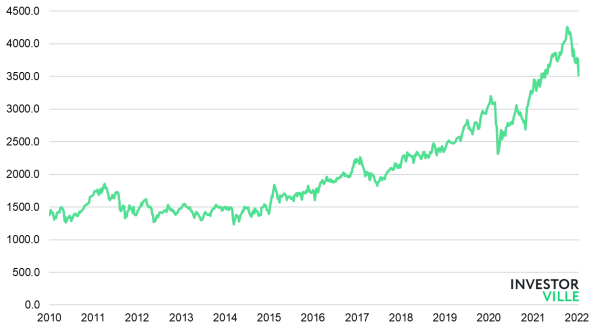

Оценка рынка РФ (январь 2022) - время покупать?

- 31 января 2022, 20:26

- |

Всем привет,

Решил запустить ежемесячную рубрику в которой буду делиться своими соображениями по российскому рынку. Не вижу в интернете хорошего контента на этот счет, поэтому буду делать это сам :)

В данном и следующих обзорах приводить много графиков + интерпретировать их. Наша цель — разобраться насколько сейчас хорошее время для покупок или же пора все продавать.

Первое над чем я задумался — это как правильно измерять российский рынок. По какому индексу

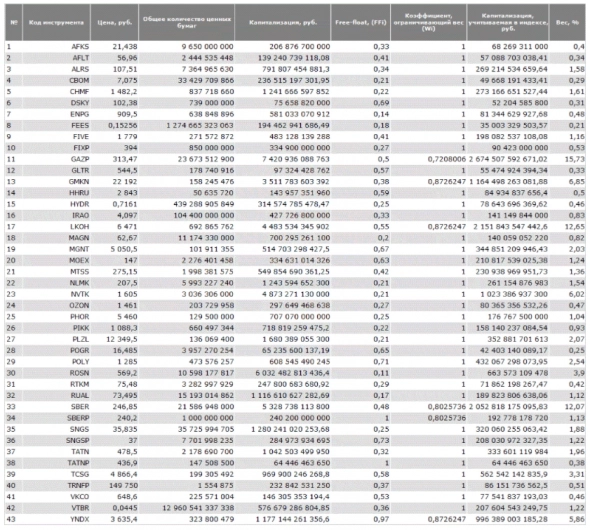

Самый популярный индекс у нас — это индекс Мосбиржи

В этот индекс входит 40+ компаний, веса которых постоянно меняются

( Читать дальше )

Акции Procter & Gamble справедливо оценены рынком - Финам

- 31 января 2022, 18:41

- |

Мы рекомендуем «Держать» акции Procter & Gamble с целевой ценой $152,45. Даунсайд составляет 5,0% в перспективе до конца года.

Procter & Gamble — один из крупнейших производителей товаров повседневного спроса с фокусом на бытовой химии и товарах для личной гигиены, к брендам которого относятся Pampers, Ariel, Gilette, Head & Shoulders, Pantene, Oral-B и Old Spice.

( Читать дальше )

Полиметалл: какие дивиденды ждать за 2021г. и разбираем перспективы на 2022г.

- 31 января 2022, 18:38

- |

I. Объем производства золота в 2021г. к 2020г. вырос на +1,4% и составил 1422 тыс.унций, серебра увеличился на + 8,5 % и равен 20,4 млн.унций, так как нет еще данных компании о ценах реализации золота и серебра в 2021 г. я их сам примерно рассчитал и получилась средняя цена реализации золота компанией Полиметалл за 2021 год уменьшится примерно на 0,85% и составит 1778 долл.за унцию, когда в 2020г. цена равнялась 1793 долл.за унцию, но средняя цена реализации серебра в 2021 году увеличится примерно на 22% и составит 24,4 долл.за унцию, когда в 2020г. равнялась 20 долл.за унцию.

Выручка в 2021г. выше на +0,87% (25млн. долл.), чем в 2020г. и составит 2890 млн. долл., когда в 2020г. равнялась 2865 млн. долл., а выручка в рублях увеличится на 2,1%, так как средний курс доллара увеличился с 72,14 руб./ долл. в 2020г. до 73,65 руб./ долл. в 2021 г.

Чистая прибыль зависит от выручки и от себестоимости.

Компания ожидает, что уровень денежных затрат (TCC) за полный 2021 год будет соответствовать объявленному прогнозу в 700-750 долларов на унцию золотого эквивалента. В I полугодии 2021 года затраты составили US$

( Читать дальше )

Первый квартал станет последним, когда уголь будет включен в отчетность Евраза - Велес Капитал

- 31 января 2022, 18:19

- |

Производство. По итогам 4-го квартала 2021 г. выплавка стали «Евраза» снизилась на 2% г/г, до 3 385 тыс. т., производство стальной продукции – на 4% г/г, до 3 133 тыс. т. На фоне слабых результатов стального дивизиона сильный рост продемонстрировал угольный сегмент. Добыча рядового угля выросла на 11% г/г, до 6 699 тыс. т, продажи концентрата – на 2% г/г, до 4 166 тыс. т. Производство железорудного сырья также увеличилось на 3% г/г, до 3 751 тыс. т.

( Читать дальше )

SAP - перспективные акции в европейском техсекторе - Финам

- 31 января 2022, 17:43

- |

Считаем, что SAP хорошо позиционирована в отрасли облачных решений для бизнеса. Текущие уровни могут быть интересными для открытия позиции.Лапшина Ксения

ФГ «Финам»

Мы присваиваем рекомендацию «Покупать» акциям SAP c целевой ценой € 141,50 на следующие 12 мес. и потенциалом роста 28,3%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал