Дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

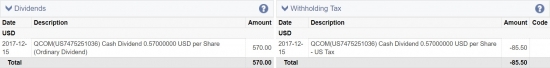

IB просмотр выплаченных дивидендов

- 18 декабря 2017, 17:01

- |

Оно показывает, что мне пришёл дивидендный payment по акциям QCOM 15 декабря. Interactive Brokers предоставляет отчёты по торговой активности на счёте, в том числе и выплату дивидендов. Для этого нужно зайти в web-версию Account Management Home, раздел Reports->Activity->Statements. Выбрать нужный счёт и дату, по которой вы хотите просмотреть отчёт.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 9 )

Дивидендные истории до конца 2017 года

- 16 декабря 2017, 13:53

- |

Несколько хороших дивидендных историй, которыми еще не поздно воспользоваться. Дивидендные акции привлекательны для инвесторов в долгосрочном периоде, но предстоящие выплаты интересны также в краткосрочном периоде, как возможность покупки в ожидании закрытия гэпа после отсечки по дивидендам. Ниже представлены предстоящие дивидендные выплаты по крупнейшим эмитентам согласно официальным уже опубликованным рекомендациям советов директоров компаний.

Совет директоров "ЛУКОЙЛа" рекомендовал внеочередному общему собранию акционеров принять решение о выплате дивидендов за 9 месяцев 2017 г. в размере 85 рублей на одну обыкновенную акцию. Реестр акционеров для получения дивидендов будет закрыт по состоянию на 22 декабря. Текущая дивидендная доходность составляет 2,5%.

Совет директоров «Газпром нефти» рекомендовал выплатить дивиденды за 9 месяцев 2017 года в размере 10 рублей на акцию и назначил дату внеочередного собрания акционеров по данному вопросу на 15 декабря, дату составления списка лиц, имеющих право на получение дивидендов – 29 декабря 2017 г. Текущая дивидендная доходность составляет 4%.

( Читать дальше )

Как работают компании и что получают акционеры.

- 14 декабря 2017, 16:19

- |

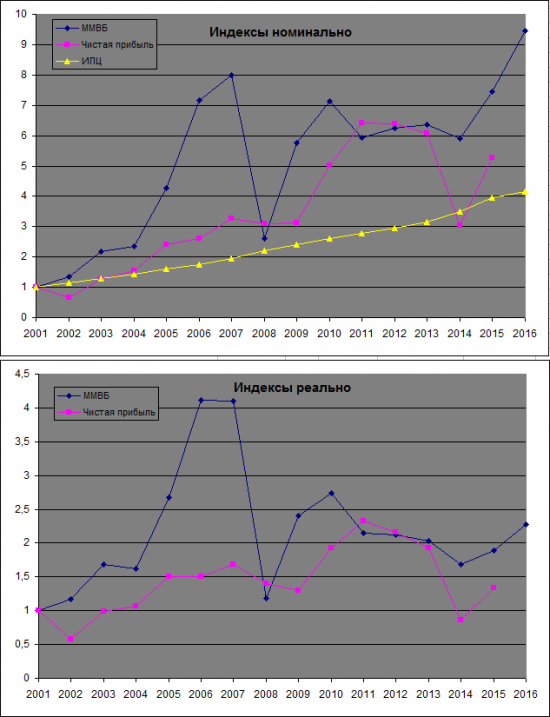

Пара графиков, динамика номинальной и реальной(с поправкой на инфляцию) чистой прибыли компаний из индекса ММВБ в сравнении с самим индексом. Прибыль считал сам по исходным данным. Рядом приведен индекс потребительских цен, рассчитан по данным Росстата. Чистая прибыль, индекс ММВБ и потребительские цены 2001 года приняты за условную 1(для удобства сравнения).

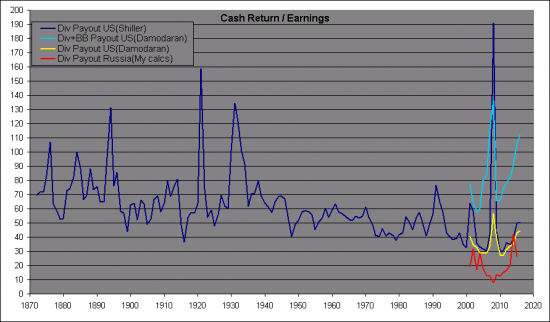

Далее, график, на котором показано отношение выплат акционерам в виде дивидендов и байбеков, к чистой прибыли компаний. Иными словами, отображено, какая часть прибыли выплачивается обратно акционерам в виде кэша, по оси Y – проценты от прибыли. Данные для России и США.

( Читать дальше )

Сбербанк - в 2018-2020 гг выплатит дивиденды суммарно на 1 трлн рублей

- 14 декабря 2017, 15:49

- |

Г. Греф:

«Триллион рублей net incom (чистой прибыли по МСФО Сбербанка — ред.) в 2020 году и триллион рублей дивидендов, которые мы заплатим нашим акционерам в течение трёх лет»,

Прайм

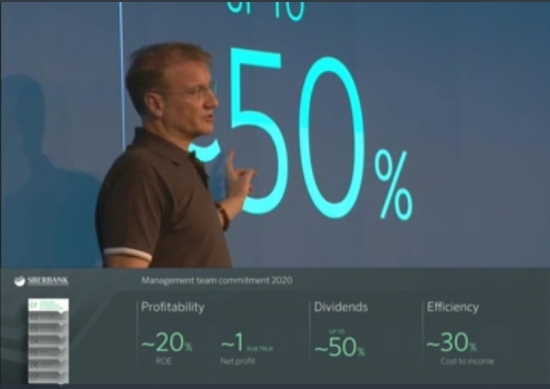

Греф на Дне инвестора уже рассказал про 50 % ....

- 14 декабря 2017, 13:04

- |

Про 50 % на дивиденды уже рассказал, фотку выкладываю, а что сказал конкретно — не скажу, вдруг за инсайд сойдёт)))

Влияние байбеков и дивидендов на цену акций

- 13 декабря 2017, 16:20

- |

На днях попалась мне интересная статья про байбэки(обратный выкуп, buyback) и связанные с ними мифы: «The Premature Demonization of Stock Repurchases». Авторы статьи — ребята из AQR Capital, приводят в статье много любопытных фактов и графиков. Каждый миф, связанный с байбеками, рассматривают отдельно и достаточно подробно. В общем, желающие могут перейти по ссылке и посмотреть. Я же хочу рассказать про одно из популярных заблуждений, жертвой которого я был сам некоторое время назад… :-)

Выглядит это заблуждение так: при обратном выкупе акций их количество в обращении уменьшается. Соответственно, так как сама компания осталась прежней, то чистая прибыль в расчете на одну акцию(EPS) автоматом увеличивается. Если мультипликатор P/E останется прежним(а с чего бы ему на первый взгляд меняться, сама компания же не изменилась?), то и цена акций должна вырасти. Вывод — байбеки поднимают цену акций. Логично? Только на первый взгляд, а на самом деле P/E компании после обратного выкупа будет уже другим, все подробности ниже.

( Читать дальше )

Сбербанк: ситуация на текущий момент

- 11 декабря 2017, 22:52

- |

Только после окончания этой волны роста (~250±) можно пробовать шортить бумагу в долгосрок, хотя неизвестно, что она ещё на хаях нарисует (возможно, снижения придётся ждать столько же, сколько в 2010-2015 годах акционеры ждали роста). Но как минимум можно будет продать колы.

Надеюсь, армагедонщики сегодня притихли и не будут нам мешать делить прибыль)

Это часовой график фьюча.

Первый раз торгую опционы не на RTS и удивляюсь: квартальная экспирация опционов Сбербанка пройдёт на один день раньше, чем экспирация его фьючерса… Получается, квартальные опционы поставочные и нужно заранее набирать для схлопывания фьючи? Зачем так неудобно сделали?

Инвест-идеи на фондовом рынке США (11.12.17-15.12.17)

- 11 декабря 2017, 18:14

- |

В четверг, после окончания основной сессии в США, третий по объемам выручки, и первый по темпам развития американский ритейлер Costco Wholesale Corporation (SPB: COST) предоставит широкой публике результаты первого квартала 2018 г. (у эмитента фин. год заканчивается в конце августа).

Почему стоит обратить внимание именно на этого ритейлера?

Costco раскрывает информацию ежемесячно, и цифры последних месяцев действительно внушительные: суммарные продажи в сентябре выросли на 12,1% относительно аналогичного месяца годом ранее, в октябре на 10,1%, а в ноябре на 13,2%. Исходя из уже размещенных на IR сайте абсолютных цифрах, за весь первый фин. квартал 2018 продажи Costco увеличатся на 19,9%. Это очень-очень большая цифра!

( Читать дальше )

Кто работает в Коммерсанте? или дебилы б*№.

- 11 декабря 2017, 11:45

- |

Обыкновенные акции компании «Башнефть» в начале торгов на Московской бирже снизились на 6,21% и по состоянию на 11:05 мск торгуются на уровне 2249 руб. за бумагу. При этом привилегированные акции компании упали на 8,54%, до 1414 руб. Снижение акций происходит в отсутствие значимых корпоративных новостей.

Может конечно грубый заголовок, но не выдержал. Это все таки в прошлом уважаемое издание.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал