Дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

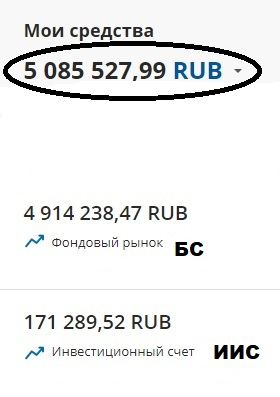

❤ Пенсионный фонд "Кубышка". Итоги 172 мес. инвестирования в дивидендные акции РФ. Сентябрь 2020. "Вынужденная" ребалансировка в акциях Газпрома.

- 30 сентября 2020, 05:36

- |

Я инвестирую уже 14 лет — 172 месяца, откладывая небольшую сумму с ЗП (14 лет откладывал по 3 тыс. руб, с июля 2020 г. по 4200 руб. в месяц).

До выхода на пенсию осталось 170 месяцев!

Результаты меня радуют: (если бы не было «сложного процента с реинвестированием, на счету было бы 520 тыс. руб.)

Деньги, которые я уже получил в 2020 году.

Из чего складывается денежный поток?

ЧДП — чистый денежный поток — это дивиденды, купоны ОФЗ, 3 тыс. руб. с зарплаты (ЗП) на ИИС до июля,

с июля 2020 г. по июнь 2021 г. (план) = 4200 руб. с ЗП.

ЧДП = Январь-сентябрь 2020 г.= 378 270 руб.

Разбивка по месяцам.

1. Январь 2020 = 43840 руб. (Лукойл, ГМК Норникель, Магнит, МТС, Татнефть, НЛМК, МРСК ЦП, ФСК ЕЭС, МРСК Волги, ОФЗ, ЗП).

2. Февраль 2020 = 5378 руб. (ФосАгро, ОФЗ, ЗП).

3. Март 2020 = 3000 руб. (ЗП)

4. Апрель 2020 = 7917 руб. (Акрон, ОФЗ, ЗП)

5. Май 2020 = 14556 руб. (Новатэк, Таттелеком, ОФЗ, ВозвратНДФ от ФНС на ИИС, ЗП).

6. Июнь 2020 = 91305 руб. (Мосбиржа, ГМК Норникель, ФосАгро, ФСК ЕЭС, Северсталь, Северсталь, Акрон, НЛМК, Саратовский НПЗ, Ленэнерго, ОФЗ, ЗП).

7. Июль 2020 = 157244 руб. (Роснефть, Россети, Магнит, Юнипро, Газпромнефть, НКНХ, НКНХ, Татнефть, МТС, ФосАгро, Башнефть, Лукойл, ТГК-1, ОГК-2, Энел, НЛМК, ОФЗ, ЗП).

8. Август 2020 = 37830 руб. (Газпром, Сургутнефтегаз, НМТП, ЗП).

9. Сентябрь 2020 = 17200 руб. (Ростелеком, Северсталь, ЗП).

( Читать дальше )

- комментировать

- ★29

- Комментарии ( 54 )

Дивиденды ТрансФин-М — совет директоров

- 29 сентября 2020, 20:35

- |

Период: 2019 года

Тип сф: Проведение заседания совета директоров (наблюдательного совета) и его повестка дня

Сущфакт (коротко):

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: Решение Председателя Совета директоров от 29 сентября 2020 года.

2.2. Дата проведения заседания совета директоров (наблюдательного совета) эмитента: 30 сентября 2020 года.

2.3. Повестка дня заседания совета директоров (наблюдательного совета) эмитента:

1. Об утверждении отчета о заключенных Обществом в отчетном 2019 году сделках, в совершении которых имеется заинтересованность.

2. О предварительном утверждении годового отчета Общества за 2019 год.

3. О рекомендациях годовому общему собранию акционеров (единственному акционеру) Общества по распределению прибыли (в том числе выплате (объявлению) дивидендов) и убытков Общества по результатам 2019 года.

4. О рекомендациях годовому общему собранию акционеров (единственному акционеру) Общества по выплате вознаграждения членам Ревизионной комиссии Общества по результатам их работы в 2019 году.

5. О позиции представителей Общества при голосовании по вопросам повестки дня органов управления ООО «Атлант».

6. О позиции представителей Общества при голосовании по вопросам повестки дня органов управления ООО «ТФМ-Спецтехника».

7. О позиции представителей Общества при принятии решения от имени Общества по вопросам повестки дня органов управления Акционерного общества «Титан».

8. Об увеличении участия Общества в уставном капитале ООО «ТФМ-Спецтехника».

9. О позиции представителей Общества при принятии решения от имени Общества по вопросам повестки дня органов управления Общества с ограниченной ответственностью «ТФМ-Якутия».

10. Об изменении условий сделок прямого РЕПО на рынке ценных бумаг, заключаемых между Обществом и ПАО «Промсвязьбанк».

2.4 Идентификационные признаки акций эмитента:

акции обыкновенные именные бездокументарные:

государственный регистрационный номер 1-01-50156-А от 27.08.2013г. ISIN: RU000A0JUGP8.

Дата: 29.09.2020 12:33

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=8783

Дивиденды ТрансФин-М: https://smart-lab.ru/q/TRFM/dividend/

Ожидаемые результаты Сбербанка за 2 полугодие превзойдут первые 6 месяцев - КИТ Финанс Брокер

- 29 сентября 2020, 20:11

- |

Драйверы роста:

Финансовые показатели согласно отчетности МСФО во 2 кв. чистая прибыль банка составила 166,7 млрд руб. (-33,4% г/г). За 1 полугодие банк заработал 287,2 млрд руб. (-39,8% г/г). Чистый процентный доход во 2 кв. вырос на 12,9% г/г, до 398,5 млрд. Рост обусловлен в основном снижением стоимости фондирования, а также на фоне снижения взносов в фонд страхования. Чистый комиссионный доход составил 120 млрд (+2,8% г/г). Чистый расход от создания резерва по долговым финансовым активам составил 123,1 млрд руб. по сравнению со 138 млрд руб. в 1 кв. 2020 г. и 9,2 млрд руб. во 2 кв. 2019 г.

Дивиденды 25 сентября на общем собрании акционеров принято решение о выплате дивидендов за 2019 г. в размере 50% чистой прибыли банка по МСФО. Размер дивиденда на акцию составляет 18,7 руб. Дивидендная доходность по текущим ценам оценивается в 8,2% по обыкновенным акциям и 8,5% по привилегированным.

Дата дивидендной отсечки – 5 октября. С учетом Т+2 последний день для покупки акций под дивиденды 1 октября.

По оценке менеджмента, Сбербанк имеет все основания предполагать сохранение достаточности капитала выше 12,5% и дальше, что является условием для дивидендов в 50% прибыли за 2020 г. Согласно нашему базовому сценарию, чистая прибыль по итогам текущего года может составить 700-750 млрд руб. Предполагаемый дивиденд за 2020 г. 16-16,5 руб. Таким образом, в ближайшие 9 мес. дивидендные выплаты Сбербанка составят более 34 руб. на акцию, что делает акции Сбербанка привлекательной дивидендной историей.

Сбербанк – больше чем банк 24 сентября банк провел презентацию и представил обновленную версию бренда и технологические новинки. Сбербанк теперь не банк, а высокотехнологическая компания с банковской лицензией, создающая вокруг себя замкнутую экосистему. В ноябре менеджмент банка представит новую стратегию развития банка, ждем новых вводных по финансовым показателям и количеству клиентов новой экосистемы.

( Читать дальше )

Энел Россия, как аналог облигаций с фиксированной доходностью - КИТ Финанс Брокер

- 29 сентября 2020, 19:50

- |

Драйверы роста:

Финансовые показатели Динамика финансовых показателей, желает лучшего, снижение связано с продажей Рефтинской ГРЭС. Но при этом, Энел Россия снизила чистый долг на 78% за счёт денежных средств с продажи Рефтинской ГРЭС. Напомним, Энел Россия к 2022 г. планирует перейти на «экологическую энергию», но для этого она должна пожертвовать финансовыми результатами. По данным презентации, менеджмент прогнозирует снижение показателя EBITDA после продажи Рефтинской ГРЭС в 2019 г. – до 15,1 млрд руб., в 2020 г. – до 11,2 млрд руб., 2021 г. – 9,5 млрд руб. и в 2022 г. показатель отрастёт – до 13,8 млрд руб.

Дивиденды Чтобы защитить акционеров от волатильности прибыли из-за перехода на «экологическую энергию», Энел Россия зафиксировала выплаты дивидендов в 2020-2022 гг. в размере 3 млрд руб. Размер дивиденда на акцию составит 0,085 руб. в год, текущая дивидендная доходность составляет 9%.

Рекомендуем покупать акции Энел Россия, как аналог облигаций с фиксированной доходностью с потенциалом развития в «зелёной энергетике», целевой ориентир 1,20 руб.КИТ Финанс Брокер

Привилегированные акции Сургутнефтегаза - страховка от девальвации - КИТ Финанс Брокер

- 29 сентября 2020, 19:23

- |

Драйверы роста:

Денежная «кубышка» — страховка от девальвации Привилегированные акции Сургутнефтегаза являются одними из бенефициаров ослабления рубля, поскольку размер дивиденда в значительной степени зависит от курса доллара. Благодаря наличию валютных депозитов в размере почти $48 млрд, переоценка которых вследствие динамики курсов валют, позволит компенсировать выпадающие доходы от падения цен на нефть и показать рекорды по прибыли Сургутнефтегаза. Таким образом, в условиях высокой турбулентности и низких цен на нефть, «префы» Сургутнефтегаза могут выступать защитным активом. Для дивидендов на «префы» принципиален курс валютной пары USD/RUB на конец 2020 г., но на сколько мы знаем, рынок всегда торгует ожидания. По нашим оценкам, при текущих ценах на нефть и курсе доллара, дивиденд на привилегированную акцию за текущий год пока оценивается около 8 руб. Дивидендная доходность при текущих ценах на «префы» на конец 2020 г. оценивается выше 21%.

( Читать дальше )

Фосагро - производитель удобрений, выигрывающий от ослабления рубля - КИТ Финанс Брокер

- 29 сентября 2020, 18:42

- |

Драйверы роста:

Производственные результаты Объем производства удобрений ежегодно обновляет максимумы за счёт постоянной модернизации производства и ввода новых мощностей. Нужно отметить, что компания наращивает производство и увеличивает финансовые показатели при низких ценах на удобрение. Таким образом, при восстановлении цен на удобрения, ФосАгро будет получать сверхдоходы.

Текущие цены на удобрения существенно выросли, преодолев уровни 2019 г., к этому можно добавить девальвацию рубля, что в свою очередь приведёт к сверхприбыльному году для ФосАгро.

Финансовые показатели Выручка компании за II кв. 2020 г. по МСФО увеличилась незначительно на 3,1% по сравнению с аналогичным периодом прошлого года – до 59,9 млрд руб. Чистая прибыль за отчётный период увеличилась в почти 2 раза – до 20,8 млрд руб. Результаты вышли в рамках наших ожиданий, рост показателей обусловлен повышенным спросом на удобрения на внешних рынках. Несмотря на это, компания сократила FCF из-за формирования оборотного капитала, связанного с увеличением продаж на экспорт.

( Читать дальше )

Транснефть - дивиденды 11 612,20 руб

- 29 сентября 2020, 18:27

- |

• направить на выплату дивидендов за 2019 год — 76 374 873 229,06 руб.;

• оставить в распоряжении ПАО «Транснефть» — 8 660,89 руб.

2. Распределить на выплату дивидендов за 2019 год часть нераспределенной прибыли прошлых лет ПАО «Транснефть» в размере 7 805 947 555,54 руб.

3. Выплатить дивиденды по акциям ПАО «Транснефть» по результатам 2019 года в общей сумме 84 180 820 784,60 руб., в том числе:

• по обыкновенным акциям (5 694 468 штук) в размере 66 125 301 309,60 руб., что составляет 11 612,20 руб. на одну обыкновенную акцию;

• по привилегированным акциям (1 554 875 штук) в размере 18 055 519 475 руб., что составляет 11 612,20 руб. на одну привилегированную акцию.

сообщение

Фиксированная годовая дивидендная доходность акций Юнипро составляет 8% - КИТ Финанс Брокер

- 29 сентября 2020, 17:58

- |

Драйверы роста:

Финансовые показатели находятся приблизительно на одном уровне после аварии Березовской ГРЭС, восстановление положительной динамики будет зависеть от роста спроса на электроэнергию и запуска блока №3 Березовской ГРЭС, который в очередной раз перенесли. Карантинные меры привели к сокращению численности рабочего персонала и переносу срока ввода в эксплуатацию на I пол. 2021 г., целевая дата ввода – I кв. 2021 г. Здесь нужно отметить, что проект проинвестирован на 86% и не потребует больше высоких капитальных затрат.

По данным компании, финпоказатели вернуться к уровню 2019 г. только в следующем году. Несмотря на это, в ходе телефонной конференции, финансовый директор компании Ульф Баккмайер сообщил, что Юнипро может продлить до 2024 г. текущую дивидендную политику.

Дивиденды в марте 2019 г. Юнипро утвердила новую дивидендную политику, предусматривающую выплаты акционерам 14 млрд руб. ежегодно двумя платежами. В течение 2021-2022 г. обещали направлять дивиденды на уровне 20 млрд руб. в год, но из-за переноса запуска 3 блока, оставят на уровне 14 млрд руб. Таким образом, фиксированная годовая дивидендная доходность составляет 8%.

( Читать дальше )

Акции МТС ожидают положительной переоценки на горизонте от 6 месяцев - КИТ Финанс Брокер

- 29 сентября 2020, 17:41

- |

Драйверы роста:

Финансовые показатели МТС в конце августа отчиталась о финансовых результатах за II кв. 2020 г. по МСФО. Выручка компании увеличилась на 1,3% по сравнению с аналогичным периодом прошлого года – до 117,7 млрд руб. за счёт роста доходов от основной деланности, в частности телекоммуникационным сегментом. Дополнительный вклад внесли финтех-продукты и медиа сервисы, развитие новых бизнес направлений начинают приносить плоды, а на фоне карантинных мер из-за распространения коронавируса, эта тенденция только набирает обороты.

Несмотря на рост основных показателей, чистая прибыль снизилась на 7,5% год к году – до 11,8 млрд руб. из-за роста операционных расходов и сокращения продаж от международного роуминга. Мы считаем, что со снятием ограничительных мер между странами, выручка от роуминга восстановится, а медиа и цифровые направления группы МТС продолжат уверенно показывать положительную динамику.

Дивиденды Согласно действующей дивидендной политике, компания выплачивает высокий фиксированный дивиденд с 2019 по 2021 г. в размере не менее 28 руб. в год. Дивиденды выплачиваются дважды в год. Дивидендная доходность по текущим ценам 8,3% годовых. Это выше банковских депозитов и облигаций МТС.

( Читать дальше )

НКНХ: очередной убыток за 9 мес. 2020 в 4,х млрд. руб. (прогноз)

- 29 сентября 2020, 15:40

- |

Переоценка находящихся на балансе компании 819,7 млн. евро долгосрочных кредитных обязательств перед банками за счет ослабления рубля к евро приведет к существенному убытку за 9 мес. 2020, оцениваемому мной в районе 4 млрд. руб. И это без учета выборки кредитных линий в 3 кв. 2020г., о которой узнаем позже.

По сути, у компании остается в резерве последний четвертый квартал, чтобы вытащить прибыль в ноль. При таком сценарии дивиденды за 2020 начислены не будут.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал