Дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Уралкалий - СД не рекомендовал дивиденды за 19 г

- 31 августа 2020, 19:42

- |

сообщение

- комментировать

- Комментарии ( 0 )

Чистая выручка Globaltrans за первое полугодие может сократиться на 25% - Газпромбанк

- 31 августа 2020, 18:16

- |

Мы ожидаем следующую динамику финансовых результатов:

— Чистая выручка (исключая «сквозную выручку») за 1П20 может сократиться (-25% г/г) во многом на фоне падения выручки от перевозок полувагонами навалочных грузов (-27% г/г), что может быть обусловлено снижением эффективных тарифов на перевозку в расчете на тонно-километр (-35% г/г) и грузооборота (-5% г/г). При этом доходы от перевозки наливных грузов цистернами могут остаться близкими к значениям соответствующего периода прошлого года вследствие стабильного уровня как объема таких перевозок, так и среднего эффективного тарифа (в расчете на тонно-километр).Гончаров Игорь

Степанов Денис

«Газпромбанк»

— EBITDA в 1П20 может сократиться более чем на 40% г/г, вследствие падения выручки в комбинации с более умеренными темпами снижения денежных затрат

( Читать дальше )

У Русагро удачный год - Финам

- 31 августа 2020, 17:46

- |

Мы рекомендуем «Покупать» акции «Русагро» и повышаем целевую цену. Прибыль с вложений может составить 24% в перспективе года и 30% с учетом дивидендов.Малых Наталия

ГК «Финам»

Прибыль акционеров выросла в 1П 2020 в 3,2 раза, до 8 млрд руб., EBITDA — в 2,7 раза, до 13,4 млрд руб. Ключевыми драйверами роста прибыли стали масложировой, сахарный и мясной сегменты. Маржинальность EBITDA улучшилась практически во всех значимых сегментах, кроме с/х. Чистый долг сократился с начала года на 16%, до 51,6 млрд руб., или 1,99х EBITDA. Консенсус Reuters указывает на прибыль 2020П в размере 12,4 млрд руб. (+26% г/г) и EBITDA 22,5 млрд руб. (+23% г/г).

Полугодовой отчет мы считаем сильным, особенно в сложившихся условиях. Благоприятная ценовая динамика на зерновые и сахар, загрузка новых мясных мощностей, а также наращивание экспорта благоприятно скажутся на прибыли в этом году. На фоне улучшения показателей прибыли и денежного потока мы видим возможность существенного увеличения дивидендов по итогам года.

( Читать дальше )

Свободные денежные потоки - лучший индикатор для оценки дивидендов Татнефти за весь 2020 год - Sberbank CIB

- 31 августа 2020, 17:31

- |

При этом объемы нефтепереработки у «Татнефти» во втором квартале выросли на 28% по сравнению с аналогичным периодом 2019 года. Отметим, что EBITDA и чистая прибыль по итогам квартала превысили консенсус-прогноз Интерфакса соответственно на 12% и 7%. В целом динамика финансовых показателей соответствует нашим ожиданиям: на выручку позитивно повлияли большие объемы продаж при низкой марже, а также более выгодные, чем ожидалось, цены на нефть.

Свободные денежные потоки во втором квартале, как мы и ожидали, оказались под давлением — на них повлияла неблагоприятная макроэкономическая конъюнктура, притом что расходы компании, судя по всему, ощутимо не изменились. Капиталовложения по итогам второго квартала и первого полугодия превысили уровни годичной давности соответственно на 9% и 17%, причем в значительной степени их рост был обусловлен инвестициями в нефтепереработку. Если не учитывать изменения оборотного капитала, «Татнефть» в апреле — июне генерировала свободные денежные потоки на сумму $65 млн, что почти не отличается от нашего прогноза.

( Читать дальше )

Решение совета директоров ЛСР возвращает акцию в разряд привлекательных дивидендных историй - Газпромбанк

- 31 августа 2020, 17:24

- |

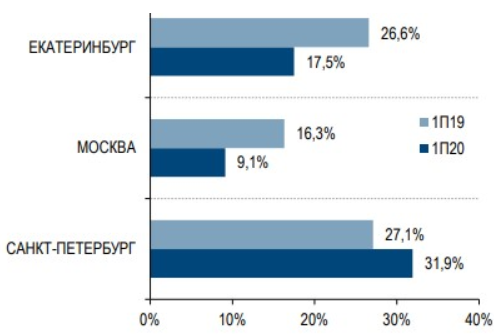

В сегменте «Недвижимость» компания зафиксировала рост выручки на 31% г/г в Санкт-Петербурге и снижение на 26% г/г и на 4% г/г в Москве и Екатеринбурге соответственно. Коммерческие расходы, как процент от продаж, упали на 2,2 п.п. г/г до 5,9% благодаря снижению рекламных расходов, сокращению персонала и переводу части сотрудников на удаленный режим работы.

В сегменте «Строительные материалы» при стабильной выручке EBITDA выросла на 42% за счет увеличения доли высокомаржинальных бизнесов, таких как производство газобетона, кирпичей и песка. На наш взгляд, ситуация с продажами недвижимости в московском регионе требует дополнительного внимания со стороны руководства компании в условиях ухудшения финансовых показателей в данном подразделении.

( Читать дальше )

ФосАгро сможет увеличить денежный поток для дальнейших выплат дивидендов - Промсвязьбанк

- 31 августа 2020, 17:09

- |

Выручка ФосАгро во 2 кв. 2020 году по МСФО увеличилась на 3,1%, до 59,9 млрд руб. по сравнению со 2 кв. 2019 года. Чистая прибыль увеличилась на 77,2%, до 21 млрд руб. Чистый долг увеличился до 138,8 млрд руб., а показатель Чистый долг / LTM EBITDA вырос до 1,95х. Чистый денежный поток в первом полугодии составил 20 млрд руб., снизивший на 30% г/г.

Значительный рост чистой прибыли ФосАгро во втором квартале вызван эффектом курсовых разниц (15 млрд руб.), а увеличение рентабельности EBITDA на 2% до 34% г/г вызвано девальвацией рубля. Финансовые результаты компании оказались близки к консенсус прогнозам. Несмотря на то, что на текущий момент компания полностью отказалась от поставок MAP/DAP удобрений в США, ФосАгро имеет крупных покупателей со стороны Индии. Восстановление спроса со стороны стран южного полушария продолжится в третьем квартале, что позволит ФосАгро увеличить денежный поток для дальнейших выплат дивидендов.Промсвязьбанк

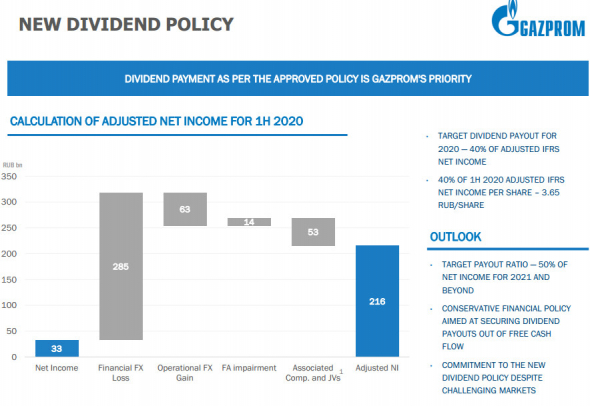

Газпром - выплата дивидендов в соответствии с утвержденной политикой является приоритетной задачей - презентация

- 31 августа 2020, 16:54

- |

*целевой коэффициент выплат — 50% от чистой прибыли на 2021 год и далее

* консервативная финансовая политика, направленная на обеспечение выплаты дивидендов за счет свободного денежного потока

* приверженность новой дивидендной политике, несмотря на сложные рынки;

презентация

Акционеры «Северстали» сегодня одобрили выплату дивидендов за II квартал 2020 г. в размере 12,934 млрд или 15,44 рубля на акцию

- 31 августа 2020, 16:17

- |

Акционеры «Северстали» сегодня одобрили выплату дивидендов за II квартал 2020 г. в размере 12,934 млрд или 15,44 рубля на акцию, сообщила компания. Реестр на получение квартальных выплат закроется 8 сентября.

Напомним, совет директоров «Северстали» еще 23 июля рекомендовал выплатить дивиденды за 2 квартал в размере 15,44 рубля на акцию. Поскольку за первые 3 месяца текущего года компания выплатила 27,35 рубля на акцию, выплаты за вторую квартальную четверть оказались на 43,5% меньше. В итоге дивидендные выплаты за 2 квартал оказались минимальными с 2016 года: тогда по итогам 1 квартала были выплачены промежуточные дивиденды 8,25 рубля на акцию. По итогам 2019 года были выплачены дивиденды 26,26 рубля на акцию.

Текущая дивидендная политика компании «Северсталь» подразумевает ежегодную выплату дивидендов при условии стабильного финансового положения. «Северсталь» стремится платить дивиденды каждый квартал. Средняя сумма по итогам года эквивалентна 100% свободного денежного потока (FCF), рассчитанного по МСФО.

( Читать дальше )

При текущих котировках дивидендная доходность акций ЛСР составит 2,6% - Промсвязьбанк

- 31 августа 2020, 15:36

- |

Группа ЛСР в I полугодии 2020 года получила чистую прибыль по МСФО в размере 2,573 млрд руб., что на 38% выше показателя аналогичного периода прошлого года. Выручка компании выросла на 3%, до 48,101 млрд руб. Скорректированный показатель EBITDA увеличился на 17%, до 9,162 млрд руб. Чистый долг ЛСР по итогам I полугодия 2020 года составил 27,178 млрд руб., соотношение чистый долг/EBITDA — 1,21х.

Компания показала неплохие финансовые результаты по итогам полугодия на фоне неблагоприятной экономической обстановки. Росту выручки способствовало увеличение цен реализации на 5% г/г и объемов проданных площадей на 8% г/г. Из сегментов бизнеса лучше выглядели результаты в Санкт-Петербурге, где удалось существенно нарастить EBITDA (+54% г/г). Программы по оптимизации затрат сказались на операционной прибыли. Позитивным моментом является и вероятная выплата промежуточных дивидендов за I полугодие в размере 20 руб./акция (общая сумма выплат, в случае одобрения акционерами, может составить 2 млрд 60,604 млн руб.). Дивиденды группы по итогам 2019 года составили 30 руб./акция, общая сумма — 3 млрд 90,906 млн руб. По итогам 2018 года — 78 руб./акция. При текущих котировках дивидендная доходность составит 2,6%. В целом мы сохраняем нейтральный взгляд на перспективы акций компании.Промсвязьбанк

Оптимистичный прогноз Фосагро на 2 полугодие представляется уязвимым - Атон

- 31 августа 2020, 15:29

- |

Выручка достигла 59.9 млрд руб. (+3% г/г, +1% против консенсуса), EBITDA — 20.3 млрд руб. (+11% г/г, +8% против консенсуса), скорректированная чистая прибыль — 6.9 млрд руб. (-25% г/г), а чистый денежный поток — 2 млрд руб. (-80% г/г). Соотношение чистый долг/EBITDA составило 1.95x. Компания с умеренным оптимизмом смотрит на 2П, ожидая стабильный спрос на фосфорные удобрения со стороны Индии и Бразилии на фоне экспортных ограничений в Китае. Отдельной новостью — совет директоров Фосагро рекомендовал выплатить промежуточные дивиденды в размере 33 руб. на акцию (доходность 0.4%), дата закрытия реестра намечена на 15 октября.

Результаты оказались чуть выше консенсуса по линии EBITDA в абсолютном выражении (1.5 млрд руб., на $20 млн выше), и мы считаем их НЕЙТРАЛЬНЫМИ. Оптимистичный прогноз на 2П представляется уязвимым, поскольку многое зависит от того, будет ли вторая волна коронавируса, а также от устойчивости спроса со стороны Индии и Бразилии. Фосагро торгуется с форвардным консенсус-мультипликатором EV/EBITDA 6.1x — в рамках своего собственного 5-летнего значения.Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал