Диверсификация

Диверсификация без фанатизма: сколько эмитентов достаточно в портфеле облигаций AA+

- 16 декабря 2025, 11:40

- |

Кратко:

При рейтинге AA и выше вопрос количества эмитентов не является критичным. 5-7 эмитентов будет достаточно, чтобы купоны плюс/минус равномерно шли и доля рубль/валюта подходящая для вас была.

Подробно:

Для облигационного портфеля, полностью состоящего из корпоративных бумаг инвестиционного уровня (AA–AAA), таких как Европлан, Сибур, Яндекс, ФосАгро или Сбер, риск дефолта отдельного эмитента уже вторичен (он минимальный) по сравнению с другими факторами — процентным риском, ликвидностью и валютной структурой.

Поэтому в такой ситуации диверсификация по эмитентам перестаёт быть самоцелью. А практический подход следующий:

1. Количество эмитентов

Достаточно ровно столько выпусков и эмитентов, сколько необходимо:

— для выстраивания удобной периодичности купонных поступлений (еженедельно/ ежемесячно);

— для соблюдения целевой аллокации (короткие/длинные бумаги, фикс/флоатер);

— для баланса рубль / валюта, если портфель не только рублёвый.

( Читать дальше )

- комментировать

- 3.9К

- Комментарии ( 2 )

Почему вложися в одну акцию?

- 11 декабря 2025, 17:47

- |

Нет, не только. Уже устал видеть как на смарте в правом верхнем углу растут бумаги, но из шестого эшелона по 3-5%. А индексные — ну, никак!

По моей ТС прошли два апсайда в этой бумаге в декабре. Кроме того по ней единственной был четкий сигнал на покупку в ноябре! И ни по какой другой. Т.е. не от балды и не с перепугу, как многие тут покупают ВДО, а потом жалуются, что оно упало.

Ну и как говорил лучший инвестор мира (не Баффет), чтобы заработать, нужно инвестировать в одну акцию. И это верно, т.к. общая доходность портфеля вырастет.

Проверим! На практике! На живом портфеле. Считайте, что это — ставка на этом казино под названием МмМвб, но разумная ставка! А по другим бумагам — тишина. Геополитика, понимаешь. Геополитика — вещь грязная.

Присоединяйся к стратегии, товарищ realnikolatesla@yahoo.com

Сам портфель тут, его открытая часть smart-lab.ru/blog/1241093.php

❗️❗️Диверсификация против концентрации: как правильно распорядиться первым миллионом?

- 28 ноября 2025, 19:37

- |

При формировании портфеля мы не советуем привязываться к абсолютным цифрам, потому что для одного инвестора миллион рублей это много, это глобальная цель его пути в инвестициях — накопить этот самый миллион, а для другого эта сумма может составлять всего 1-5% активов.Поэтому лучше все же ориентироваться на классические понятия цели инвестирования, риск-профиля и горизонта инвестирования для определения того, можно ли инвестору отступиться от диверсификации и до какой степени.

Диверсификация — это по сути способ управления рисками практически без потери ожидаемой доходности. Концентрация — способ эти риски сильно увеличить с некоторым, но не пропорциональным потенциальным увеличением доходности портфеля. То есть при концентрации это будет, как если бы вы подошли к рулетке со своим миллионом и пять раз сделали ставку на «красное» или «черное». Выиграли — удвоили ставку. Проиграли — у вас сразу минус 20% общей суммы, и даже если на следующем ходе вы выиграете — вы останетесь без доходности, просто вернете первоначальный размер своих накоплений. Ну, а если проиграете — то потеряете уже 40% первоначальной суммы накоплений и восстановить их будет уже очень сложно. Цена ошибки в этом случае возрастает в разы.

( Читать дальше )

Оптимизируем диверсификацию: улучшения в распределении рейтингов 1-12

- 28 ноября 2025, 16:22

- |

Мы оптимизировали параметры автоинвестирования, чтобы ускорить процесс распределения средств и повысить эффективность ваших инвестиций.

С 28 ноября лимит диверсификации для займов рейтингов 1-12 увеличивается с 1,8% до 2% на одного заемщика.

Напомним: лимит рассчитывается от суммы вашего портфеля — чем больше объем инвестиций, тем шире диверсификация.

Рейтинги 1-12 включают самых надежных и крупных заемщиков платформы. При предыдущем лимите в 1,8% стратегия не всегда успевала полностью распределить средства между этими активами — часть капитала могла простаивать в ожидании подходящих займов. Это снижало эффективность портфеля.

Новые параметры диверсификации позволяют:

• Ускорить запуск капитала в работу, уменьшая время простоя средств;

• Повысить общую эффективность портфеля без увеличения риска.

Все корректировки применяются автоматически — дополнительных действий не требуется.

Если возникнут вопросы, мы всегда на связи: напишите вашему менеджеру или в поддержку в чате.

( Читать дальше )

Нужна ли диверсификация?

- 22 ноября 2025, 15:42

- |

В этом возможно для кого-то большом посте хочу поделиться своими мыслями и стратегией о диверсификации.

На вопрос: «Нужна ли диверсификация?» Нет однозначного ответа, по крайней мере мне так кажется...

Все зависит от целей, сроков инвестирования, текущего капитала, поэтому я для себя разработал небольшую временную стратегию диверсификации.

Разделил ее на две условных стадии:

1️⃣На первой стадии, стадии накопления капитала, когда впереди ещё лет 15-20, считаю необходимым придерживаться агрессивной стратегии. Это 100% акции либо 90/10 (акции/облигации, я придерживаюсь такого подхода почему, писал в этом посте)

Цель на первой стадии: получение максимально возможной доходности в долгосрочной перспективе. Почему смотрю на долгосрочную перспективу, потому что рынок акций один год может показать отрицательную доходность, а другой – сверх доходность, но на длинной дистанции показывает наибольшую доходность.

Для справки: в свой портфель я определил примерно 14 компании, почему примерно, потому что портфель ещё ребалансируется.

( Читать дальше )

Составляем портфель из 20 дивидендных акций, используя "ПРАВИЛО 5%"

- 22 ноября 2025, 13:02

- |

В инвестициях существует интересное правило диверсификации — «Правило 5%.

Его суть в том, что ни одна позиция в портфеле не должна превышать 5% от общего капитала.

Мне стало интересно: насколько это правило эффективно на практике? Я решил провести эксперимент и сравнить динамику своего реального портфеля с гипотетическим портфелем, собранным строго по этому правилу.

🔥 Чтобы не пропустить новые полезные обзоры по теме инвестиций, подписывайтесь на мой телеграм-канал, где я уже 6 лет открыто и честно делюсь опытом создания капитала и пассивного источника дохода!

Мой портфель

Для начала покажу вам состав моего портфеля (скрин из сервиса учёта инвестиций):

( Читать дальше )

❗️❗️Какое соотношение активов должно быть в долгосрочном портфеле?

- 21 ноября 2025, 19:27

- |

Если у вас действительно именно консервативный риск-профиль, и вы тяжело переживаете волатильность, то можно взять как вариант 45% акций, 45% облигаций и 10% золота. Если же вы понимаете, что к волатильности относитесь всё-таки более-менее спокойно — да, она вас не радует, но не выводит из равновесия, вы способны держать горизонт в голове даже когда на экране красные цифры — тогда логичнее брать вариант поближе к классике: 50% акций, 40% облигаций и те же 10% золота. Такой портфель на длинном горизонте будет работать заметно эффективнее, и дело тут не только в чуть большей доле акций как таковой, а в том, что эта разница в 5% — это возможность участвовать в восстановительных фазах рынка чуть полнее, не пропускать часть роста на старте новых циклов, не «возвращаться» в рынок с запозданием, когда уже всё подорожало.

Важно помнить: на горизонте 10, 15, 20 лет волатильность — это не риск, это условие игры. Это тот самый механизм, через который рынок компенсирует инвестору готовность терпеть неопределённость: краткосрочные колебания создают те самые точки входа и выхода, за счёт которых и формируется реальная доходность.

( Читать дальше )

Бесполезность поиска идеальной диверсификации

- 18 ноября 2025, 11:01

- |

Как только инвестор прочухивает, как работает диверсификация, начинается погоня за недостижимым идеалом. Через это проходят все, кто обладает малейшими аналитическими задатками. Я и сам таким был. Горе от ума!

Начинается перебор исторических данных, сравнение разных классов активов, составление самых замысловатых сочетаний финансовых инструментов.

Проблема в том, что это попытка найти лучший портфель… в прошлом.

Рынки постоянно меняются, появляются новые финансовые инструменты, налоги, комиссии и другие издержки. На разных периодах лучше работают разные сочетания активов.

Когда определились с целями, сроками и классами активов, которые хотели бы включить в портфель, достаточно составить примерную их пропорцию. Без лютого перфекционизма и допиливания надфилем.

👉 Не нужно все подбивать до долей процента или строгого следования какому-либо бенчмарку. Так делать — только множить издержки.

Реальный портфель всегда будет отличаться, потому что рынки все время в динамике. Главное, диверсификация уже имеется.

( Читать дальше )

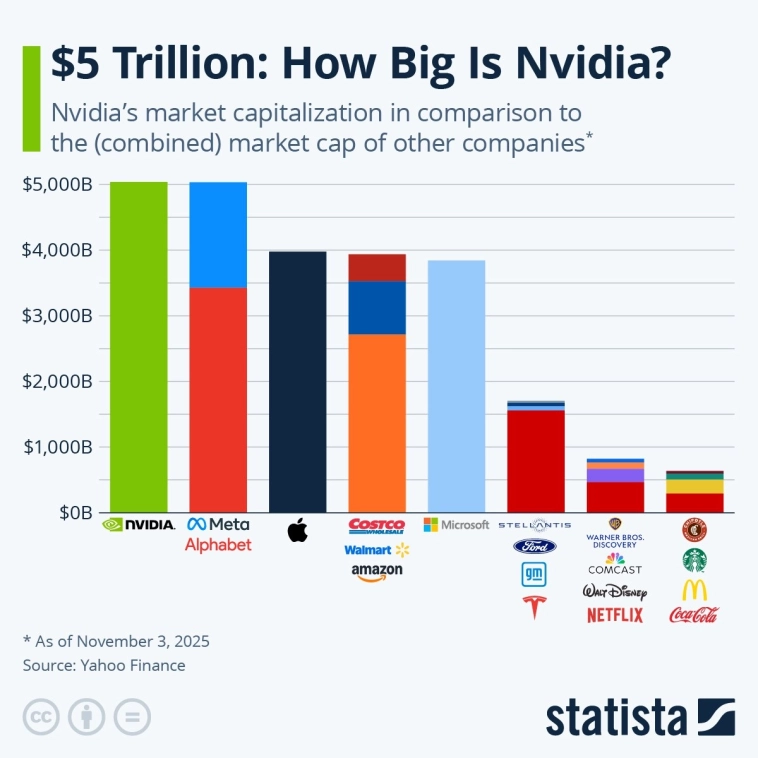

5 трлн $ у Nvidia: что важно понять инвестору?

- 11 ноября 2025, 11:16

- |

За неделю #NVDA Nvidia официально перешагнула оценку в 5 трлн. долларов фантиков.

Это больше, чем любая другая публичная компания сегодня.

Масштаб понятнее на сравнениях с диаграммы: капитализация Nvidia выше суммы #GOOGL Alphabet и #Meta;

выше #AMZN Amazon, #WMT Walmart и #COST Costco вместе;

выше совокупной оценки #TSLA Tesla, GM, Ford и Stellantis (около 1,7 трлн $);

крупные медиа-холдинги вроде Netflix, Disney, Comcast и Warner Bros. Discovery вместе не дотягивают до 1 трлн $;

Coca-Cola, McDonald’s, Starbucks и Chipotle вместе — меньше пятой части Nvidia.

За счёт ИИ-цикла бумага с января-2023 выросла более чем на 1300% — и это уже история, а не прогноз.

Что из этого следует нам, а не заголовкам:

Никогда не шортите лидеров.

Сильные тренды выносят «умные» шорты быстрее, чем успеваешь пересчитать аргументы.

Позитивная реальность такова: деньги идут туда, где есть рост выручки, маржи и ожиданий, и рынок готов переплачивать долго.

Циклы реальны. Рынок проходит фазы ускорения, перегрева и остывания.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал