Блог им. Antonio3333

5 трлн $ у Nvidia: что важно понять инвестору?

- 11 ноября 2025, 11:16

- |

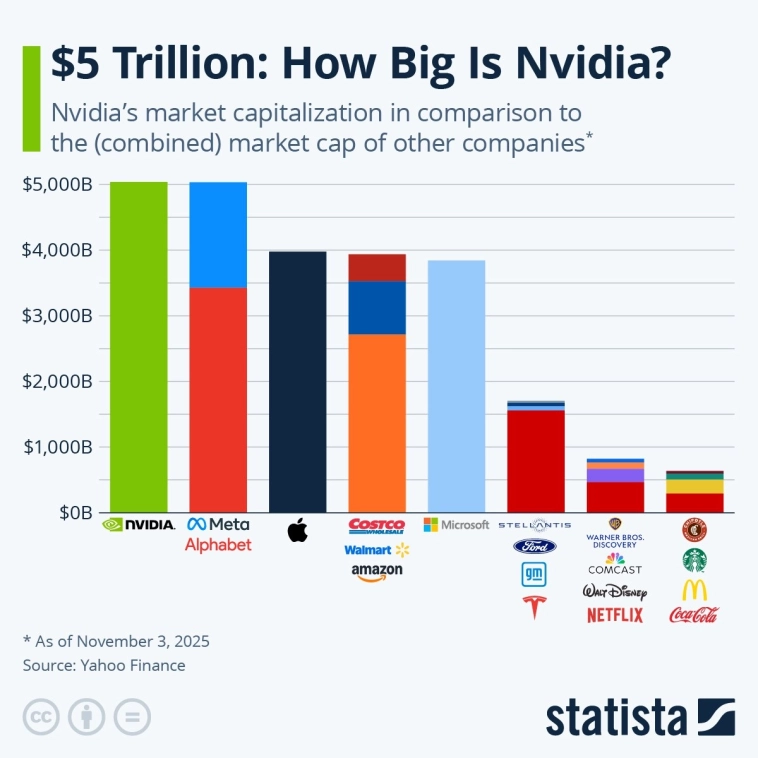

За неделю #NVDA Nvidia официально перешагнула оценку в 5 трлн. долларов фантиков.

Это больше, чем любая другая публичная компания сегодня.

Масштаб понятнее на сравнениях с диаграммы: капитализация Nvidia выше суммы #GOOGL Alphabet и #Meta;

выше #AMZN Amazon, #WMT Walmart и #COST Costco вместе;

выше совокупной оценки #TSLA Tesla, GM, Ford и Stellantis (около 1,7 трлн $);

крупные медиа-холдинги вроде Netflix, Disney, Comcast и Warner Bros. Discovery вместе не дотягивают до 1 трлн $;

Coca-Cola, McDonald’s, Starbucks и Chipotle вместе — меньше пятой части Nvidia.

За счёт ИИ-цикла бумага с января-2023 выросла более чем на 1300% — и это уже история, а не прогноз.

Что из этого следует нам, а не заголовкам:

Никогда не шортите лидеров.

Сильные тренды выносят «умные» шорты быстрее, чем успеваешь пересчитать аргументы.

Позитивная реальность такова: деньги идут туда, где есть рост выручки, маржи и ожиданий, и рынок готов переплачивать долго.

Циклы реальны. Рынок проходит фазы ускорения, перегрева и остывания.

📈 Сила тренда не отменяет риск перегрева, как и риск перегрева не отменяет тренд — это две стороны одной картины.

Всегда нужны рамки портфеля, то есть методология управлеия, а не эмоции инвесторов.

Мы работаем по ПАРФА: активная ребалансировка, заранее прописанный предел доли ИИ-сектора (ваш X%),

фиксированный горизонт удержания, сценарии база/ускорение/отмена,

стопы и уровни отмен из таблицы-светофора.

Фиксация прибыли — по плану, а не «по ощущениям».

Проверьте себя прямо сейчас:

Где у вас прописан верхний предел доли ИИ-бумаг? Он записан в плане или в голове?

Какой у вас базовый сценарий по лидерам ИИ и где находится уровень отмены?

Когда последняя ребалансировка и что должно произойти, чтобы вы её повторили?

Если коротко: мы уважаем силу тренда, уважаем риск, держим рамки согласно тактики управления портфелем.

Так мы превращаем любой ажиотаж и хайп в управляемую позицию, а не в лотерею — повезёт/ не повезёт.

Мы продолжим разбирать лидеров и показывать, как это делать системно — с понятными долями, сценариями и дисциплиной.

Думайте как профессионал, действуйте по плану и держитесь системы.

AROMATH — едко и метко о фондовом рынке.

теги блога Антон Ромашов Aromath

- Aromath

- bitcoin

- btc

- CNYRUB

- eth

- ethereum

- GAZP Газпром

- Gold

- IMOEX

- LKOH

- OZON

- PLZL

- S&P500

- Sber

- sp500

- VTBR

- акции

- акции США

- Алроса

- аналитика

- Антон Ромашов

- АФК Система

- аэрофлот

- биткоин

- Волновая разметка

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- дивиденды

- доллар - рубль

- доллар рубль

- золото

- Золото Gold

- инвестиции

- инвестции

- Индекс ММВБ

- Индекс МБ

- Индекс МосБиржи

- Ключевая ставка ЦБ РФ

- конференции

- Конференции смартлаба

- конференция смартлаба

- крипта

- криптовалюта

- Криптовалюты

- крипторынок

- Лукойл

- Магнит

- макроэкономика

- металлурги

- металлы

- Мечел

- ММК

- мобильный пост

- МосБиржа

- Московская Биржа

- недвижимость

- Нефть

- нефть Brent

- НЛМК

- Новатэк

- обзор

- обзор акций

- обзор рынка

- Облигации

- обучение

- озон

- отчёт

- полюс

- Полюс золото

- прогноз

- психотрейдинг

- Роснефть

- Самолет Девелопмент

- сбер

- Сбербанк

- Северсталь

- совкомбанк

- спекуляции

- ставка ЦБ

- Сургутнефтегаз

- т-технологии

- татнефть

- теханализ

- технический анализ

- тинькофф

- Тинькофф Банк

- торговые сигналы

- Трамп

- Транснефть

- трейдинг

- форекс

- фундаментал

- фьючерс MIX

- ЦБ РФ

- юань-рубль

- ЮГК Южуралзолото

- Яндекс

- Яндекс компания