Госдолг США

UST американский долг у нерезидентов

- 18 августа 2023, 09:12

- |

Раньше данные публиковались через каждый месяц 16 — 18 числа с задержкой по изменениям два месяца .

ticdata.treasury.gov/Publish/mfh.txt

Основные иностранные держатели

ticdata.treasury.gov/Publish/slt3d.txt

Все держатели иностранные, с разбивкой по колонкам: все; длинные; короткие

Теперь американский долг 32,6 триллиона и его самая интересная часть — иностранные держатели стали недоступными.

О чем это событие может говорить?

О том что глобальное казино закрывается и посетители у которых остались фишки, не смогут их обналичить.

- комментировать

- 439

- Комментарии ( 3 )

Китай 3-й месяц подряд сокращает долю в казначейских бумагах США на фоне ухудшения отношений с Вашингтоном - в июле минус 11,3 млрд $ до 835,4 млрд $ - минимум за 14 лет

- 17 августа 2023, 10:57

- |

tass.ru/ekonomika/18525005

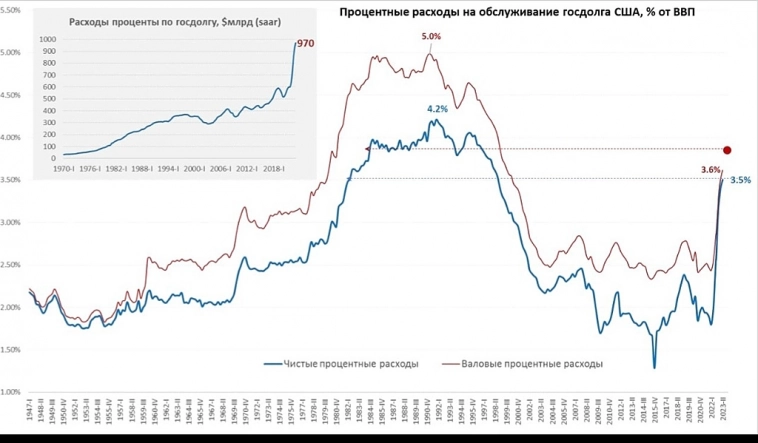

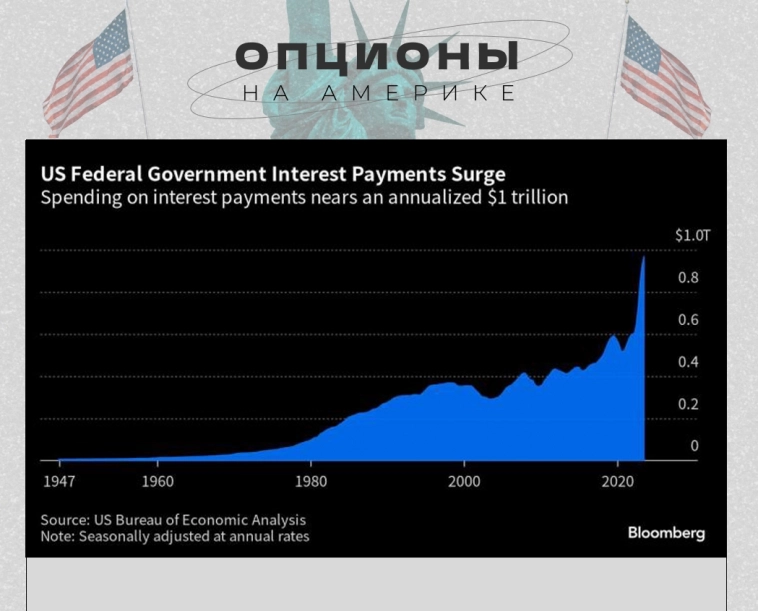

❗️процентные расходы на обслуживание госдолга в США достигли нового рекорда $970 млрд или 3.6% ВВП.

- 31 июля 2023, 23:08

- |

Чистые расходы с учетом процентных доходов и дивидендов ФРС достигли ;$940 млрд, или 3.5% ВВП, максимум был на уровне 4.2% ВВП после стагфляционного кризиса и роста ставок.

Дефицит бюджета во втором квартале 2023 года по предварительным оценкам составил около 8.4% ВВП.

Трейдеры готовятся к волне продаж казначейских облигаций на 102 миллиарда долларов

- 31 июля 2023, 20:05

- |

На этой неделе Казначейство США должно начать выпуск ценных бумаг с более длительным сроком погашения, который, вероятно, продлится до следующего года, вызванный быстро ухудшающимся бюджетным дефицитом и стремительным ростом процентных ставок.

По общему мнению дилеров, впервые с начала 2021 года Казначейство увеличит так называемое ежеквартальное рефинансирование долгосрочных казначейских обязательств до 102 миллиардов долларов с 96 миллиардов долларов. Хотя это ниже рекордных уровней, достигнутых во время кризиса Covid-19, это намного выше допандемических уровней.

Объявление в среду, вероятно, также приведет к тому, что управляющие долгом поднимут обычные размеры аукционов для ценных бумаг по всей кривой доходности — с потенциальными исключениями или меньшими скачками для облигаций, пользующихся меньшим спросом. Дилеры будут отдельно следить за новостями о предстоящей программе выкупа старых казначейских облигаций.

Потребности в государственных заимствованиях растут отчасти благодаря повышению процентной ставки Федеральной резервной системы, которая подняла ориентир политики до 22-летнего максимума, что, в свою очередь, привело к увеличению доходности государственного долга, что сделало его более дорогостоящим.

( Читать дальше )

США: потребрасходы растут, обслуживание долга постепенно дорожает

- 31 июля 2023, 09:43

- |

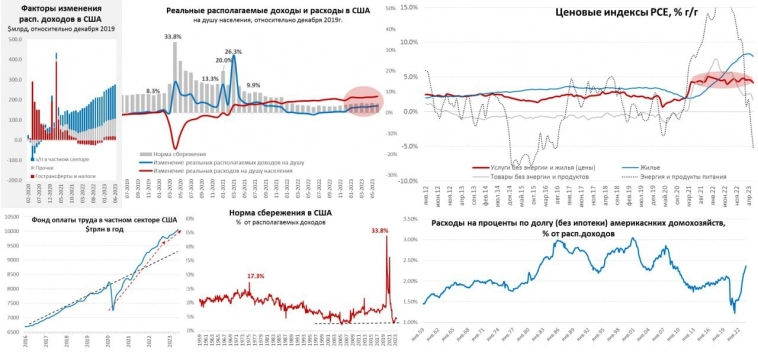

Июньская отчетность по доходам/расходам американцев интересна тем, что хотя располагаемые доходы выросли всего на 0.3% м/м, рост фонда оплаты труда ускорился до максимальных за пять месяцев 0.6% м/м, годовая динамика была 6% г/г. Реальные располагаемые доходы на душу населения были на 3.2% выше доковидного уровня, расходы прибавили 7.7%. Норма сбережений американцев снизилась до 4.3% — это выше недавних минимумов, но исторически низкий уровень (почти вдвое ниже доковидных уровней), т.е. пока американцы никакого роста склонности к сбережениям не демонстрируют, особенно учитывая, что сбережения смещены в пользу более состоятельных домохозяйств. В целом потребление американцев на душу населения было на 24% выше доковидных уровней в номинале и на 7.7% выше в реальном выражении.

Еще один момент – это рост расходов на проценты по долгу без учета ипотеки с ~$350 млрд до ковида и минимумов в районе $240 млрд до $471 млрд. Внешне это не так уж и много – проценты всего 2.4% от доходов, но во-первых процентные платежи продолжают активно расти и быстрее доходов, во-вторых это уже максимум с осени 2008 года, причем пока американцы не платят процентов по студенческим ссудам, а с осени начнут платить и процентные платежи по неипотечному долгу могут выйти к максимумам 1985-го и 2000-го годов.

( Читать дальше )

ФРС вернулась к активному сокращению активов

- 07 июля 2023, 12:20

- |

За последнюю неделю ФРС все же вернулась к более активному сокращению баланса сократив портфель гособлигаций сразу на $38.6 млрд, а общие активы ФРС сократились на $42.6 млрд. Средства на счету Минфина в ФРС выросли за неделю на $38.3 млрд до $447 млрд, но это было снова компенсировано сокращением обратного РЕПО с ФРС (-$80.6 млрд).

Учитывая, что Минфин США продолжал активно наращивать долг, который за неделю вырос до $32.4 трлн, т.е. на триллион с момента повышения госдолга (на рынке заняли +$0.6 трлн), а ожидания повышения ставок усилились — долговой рынок продолжал проседать, вся кривая госдолга США снова выше 4%, таким образом с момента повышения лимита она ушла вверх на 30-60 б.п., примерно также как и в прошлые разы при повышении лимита госдолга.

Нефть остается в боковике - Freedom Finance Global

- 30 мая 2023, 13:43

- |

Позитивный настрой на нефтяном рынке достаточно быстро иссяк, так как соглашение о пересмотре лимитов госзаимствований в Штатах сюрпризом для трейдеров не стало, поэтому частично было заложено в цены. Однако вчерашнюю коррекцию нельзя считать и проявлением нисходящего тренда, так как последние три недели Brent консолидируется в диапазоне $76–77.

В эту среду в Китае выйдут данные индекса производственной деловой активности за май. Консенсус предполагает рост показателя до 51,4 пункта после снижения месяцем ранее. В случае если фактическое значение совпадет с прогнозным, цены на нефть двинутся вверх.

Наиболее важным ближайшим событием для мирового рынка нефти станет заседание участников соглашения ОПЕК+, которое пройдет 4 июня. Изменений квот на добычу до конца года не ожидается. По словам заместителя председателя правительства РФ Александра Новака, на предстоящей встрече планируется лишь обсудить дальнейшее взаимодействие и эффективность уже предпринятых шагов. Эти ожидания уже закладываются в котировки черного золота.

( Читать дальше )

markets report 29/5/23

- 29 мая 2023, 08:00

- |

Всем последний понедельник весны! Выпуск 288

Уолл стрит закончил неделю на очень позитивной ноте, даже учитывая данные по подросшей инфляции и увеличившихся потребительских расходах, поэтому настроение у всех как ни странно хорошее. NASDAQ 100 поднялся сильно выше 14 000 на новый максимум, потому что в секторе все еще находятся в эйфории от ИИ. Широкий рынок же в пятницу радовался положительным продвижениям в переговорах по потолку госдолга и Ого!!! Вот это сюрприз!!! они все таки договорились, вот это шок, дефолта не будет, шоу закончилось, занавес, расходимся. Поэтому Индекс SnP вырос чуть выше 4200 пунктов, хоть и на чуть пониженных объемах, но закрыв неделю на максимуме перед длинными выходными. Сегодня Америка не торгуется, но позитив завтра похоже продолжится.

Техи продолжают отыгрывать хайп, связанный с ИИ. Как говорят стратеги из Citi, кстати поднявшие свои прогнозы по этим акциям, движения связанные с ИИ конечно чрезмерные, но потенциал для развития и применения еще огромен и типа они пока не рекомендуют шортить технологические акции особенно связанные с ИИ.

( Читать дальше )

Президент Байден и главный конгрессмен-республиканец Маккарти заключили предварительное соглашения о повышении потолка долга федерального правительства, положив конец многомесячному тупику

- 28 мая 2023, 18:16

- |

вс, 28 мая 2023 г., 15:36 GMT+3·

Президент Джо Байден и спикер Палаты представителей Кевин Маккарти заключили предварительное соглашение, которое повысит потолок долга и положит конец их противостоянию всего за несколько дней до возможного дефолта США.

Сделка, если она будет принята, увеличит лимит заимствований страны на два года и снимет полную веру и кредит США со стола переговоров до следующих президентских выборов, по словам человека, знакомого с деталями.

Это дает политикам и рынкам длительную передышку в вопросе, который регулярно угрожает экономическим хаосом.

Маккарти и Байден теперь столкнутся с задачей добиться его принятия до 5 июня, когда министр финансов Джанет Йеллен заявила, что у правительства могут закончиться деньги для оплаты всех счетов. Законодатели как слева, так и справа сразу же выразили обеспокоенность по поводу некоторых компромиссов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал