ГазПРом

Газпром сообщил, что потребление газа в Европе за два года снизилось на 100 млрд куб. м, достигнув уровня 1996 г - ТАСС

- 30 мая 2024, 07:52

- |

Европа в 2022-2023 годах снизила потребление газа более чем на 100 млрд куб. м, вернувшись к уровню 1996 года, согласно отчету. В 2022 году потребление газа в европейских странах сократилось на 35 млрд куб. м, или 6,9%, до 472 млрд куб. м.

В документе отмечается, что за два года спрос на газ в Европе упал более чем на 100 млрд куб. м. Это первый в истории пример искусственного разрушения спроса на природный газ.

Падение потребления газа сопровождается снижением добычи в Европе. В 2023 году добыча газа снизилась на 18 млрд куб. м, в том числе в Норвегии на 7,5 млрд куб. м из-за технических сложностей и аварий.

Компания «Газпром» не ожидает роста добычи в Европе, указывая на истощение ресурсной базы в регионе.

Источник: tass.ru/ekonomika/20942635

- комментировать

- Комментарии ( 4 )

Кримсон про Газпром

- 30 мая 2024, 01:56

- |

По этому поводу Ваш покорный слуга всё уже высказал, причём в НОЯБРЕ 2023 года. Цитирую из "[Новостной деск] Стоит ли покупать дешёвый Газпром, IPO Южуралзолото и будущее льготной ипотеки (с камео экс-главнокомандующего НАТО)":

«1. Поступает много вопросов про Газпром, мол, »очень дешёвый" и «стоит меньше, чем его пакет Газпромнефти» и всё такое. Логика такая (в среднем) - «очень дёшево = надо брать?!» [...]

Подчёркиваю:

1. На вкус и цвет все фломастеры разные, а мои представления о прекрасном прямо СИЛЬНО отличаются от «среднего по больнице» в финансовом секторе и не только.

2. У меня нет и не будет для вас инвестиционных рекомендаций. Ваши решения - это ваши решения, ваши риски, ваша ответственность.

[...]

Газпром – это не только «95% пакета Газпромнефти ПЛЮС ещё и газовый бизнес, который что-то да стоит».

( Читать дальше )

Суд в Петербурге по иску "Русхимальянса" взыскал с Deutsche Bank более 238,6 млн евро

- 29 мая 2024, 23:24

- |

30 мая 2024 г.02:03

Арбитражный суд Санкт-Петербурга и Ленинградской области по иску ООО «Русхимальянс», совместного предприятия «Газпрома» и «Русгаздобычи», взыскал с немецкого Deutsche Bank более 238,6 миллиона евро (около 23 миллиардов рублей по текущему курсу), следует из опубликованной в среду резолютивной части решения суда.

Денежное требование удовлетворено в полном объеме. При этом суд отклонил второе требование истца — об обращении взыскания на 100-процентные доли ответчика в российских юрлицах — ООО «Дойче Банк» и ООО «Технологический центр Дойче Банка». Суд привлек эти две компании к разбирательству в статусе третьих лиц. Ранее сообщалось, что иск удовлетворен частично, но содержание решения не было известно.

«Русхимальянс» в этом иске, поданном в июне 2023 года, потребовал взыскать с Deutsche Bank выплату по банковской гарантии от 24 сентября 2021 года в размере более 238,1 миллиона евро, неустойку за просрочку исполнения обязательства по осуществлению этой выплаты в размере около 480 тысяч евро по состоянию на дату подачи искового заявления, а также неустойку за период с даты подачи искового заявления по дату фактического исполнения обязательства.

( Читать дальше )

Вполне реально падение акций Газпрома ниже уровней 110-120 руб - ИК "Питер Траст"

- 29 мая 2024, 14:35

- |

На наш взгляд, основной удар, последствия которого отразились на цене акций, — это потеря европейского рынка газа. В 2021 году весь экспорт Газпрома составил 206 млрд куб. м, в том числе в Дальнее Зарубежье, то есть в основном в Европу и Турцию, 185 млрд куб. м.

В 2024 году Международное энергетическое агентство (МЭА) ожидает стабилизации трубопроводных поставок российского газа в Европу на уровне прошлого года, то есть около 45 млрд куб. м. По итогам 2023 года экспорт газа в Китай по «Силе Сибири» составил 22,7 млрд куб. м.

Прогноз МЭА следует рассматривать как крайне оптимистичный на фоне текущих реальных настроений в Европе поставки трубопроводного газа могут уменьшиться еще больше. Вопрос с Китаем упирается в максимальную пропускную способность Силы Сибири-1 в размере 38 млрд кубов. По итогам недавнего визита в Китай на высшем уровне про трубопровод Сила Сибири-2 не было сказано ничего.

Соотношение приведенных выше исключает возможность в ближайшие два-три года компенсировать выпавшие доходы, потому что развертывание замещающих альтернативных проектов и их выход на полную мощность потребует как минимум нескольких лет. Итак, Газпрому предстоят очевидно тяжелые времена, не случайно даже в Госдуме прозвучал прогноз-предупреждение о вероятных 1 трлн руб. убытков по итогам 2024 года.

( Читать дальше )

Портфели БКС. НЛМК и ФСК-Россети — новые аутсайдеры

- 29 мая 2024, 12:11

- |

На среднесрочном горизонте ожидаем возобновления растущего тренда, а текущая коррекция — хорошая возможность купить интересные активы по более привлекательным ценам.

Динамика портфеля за последние три месяца: фавориты выросли на 6%, индекс МосБиржи — на 4%, аутсайдеры упали на 1%.

📈 Краткосрочные фавориты:

• ЛУКОЙЛ/Татнефть — текущая ситуация благоприятна для дивидендных выплат от обеих компаний.

• Сбер — сильная фундаментальная история и высокий дивидендный потенциал.

• Магнит — возврат к постоянным дивидендным выплатам положителен для компании.

• Северсталь — дополнительные дивиденды и сезонный рост спроса на сталь поддержат котировки компании.

• ТКС Холдинг — потенциальная интеграция с Росбанком может усилить рыночные позиции компании.

• МТС — высокие дивиденды и привлекательная оценка.

📉 Краткосрочные аутсайдеры:

• АЛРОСА — низкий спрос на алмазы.

• Газпром — рост капзатрат на мегапроект «Восточная система газоснабжения».

( Читать дальше )

По поводу Газпрома.

- 29 мая 2024, 10:56

- |

Прибыли нет, когда будет — не ясно. Дёшево? Про отношению к балансу — да.

И генерировать прибыль бизнес может, даже имея соц нагрузку. Но пока он решает вопросы дефицита бюджета, и прибылью не пахнет.

В текущих условиях мне было бы интересно рублей по 100. Будет ли там? Вряд-ли.

Получится ли прокатиться? Может быть.

https://t.me/LadimirKapital

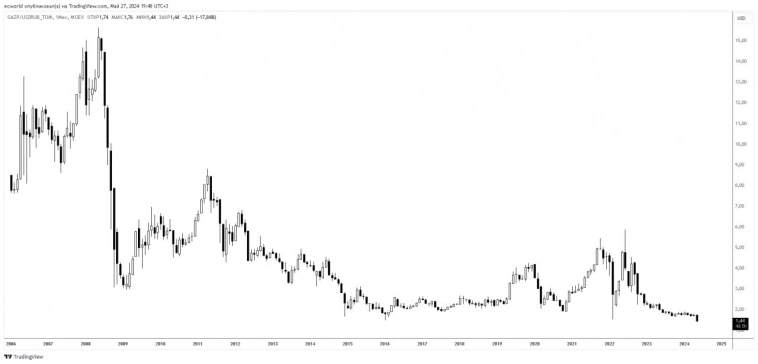

Газпром на историческом минимуме за всю историю.

- 29 мая 2024, 08:42

- |

Очередной исторический момент: акции Газпрома в долларах показали самую низкую стоимость за всё время торгов на Мосбирже (ММВБ).

Никогда ещё Газпром так низко не падал.

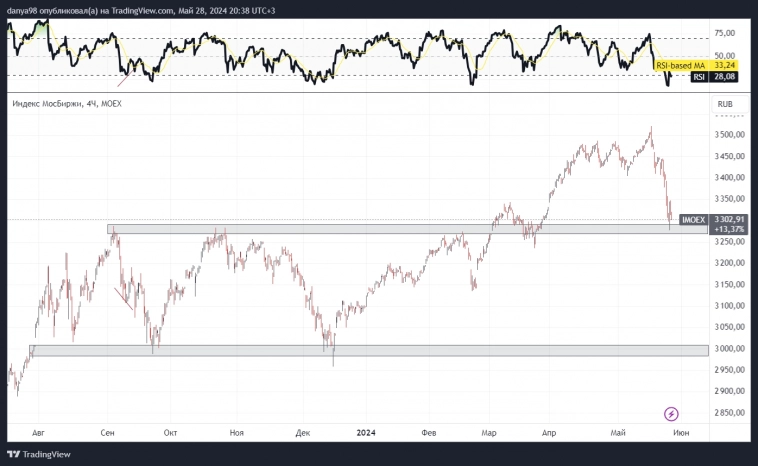

📌 Почему падает российский фондовый рынок?

- 28 мая 2024, 20:50

- |

За последнюю неделю на российском фондовом рынке прошла достаточно ощутимая коррекция, самая сильная за последние 1,5 года. В моменте падение составляло 6,85%, однако, во вторник произошел небольшой отскок. В ближайшие недели еще предстоит выяснить, закончилось ли коррекционное движение или это его первая часть, а сегодня поговорим о возможных причинах, которые могли ее вызвать.

Возможные причины коррекции:

1. Отмена дивидендов. Директива Правительства по отношению к Газпрому и отказ Норильского Никеля от выплаты (в меньшей степени) сильно затронули портфели российских инвесторов. В одном из постов я приводил статистику, что Газпром находится в портфеле у 13,3% российских инвесторов, однако, такое активное падение после отказа от выплаты говорит о том, что в бумаге было большое количество спекулятивного капитала. В итоге, движение Газпрома благодаря большому весу в индексе утащило за собой остальной рынок.

2. Ожидания роста ставки. Последние заявления монетарных властей лишь укрепляют уверенность в том, что высокие ставки с нами на более длительный срок, нежели прогнозировалось ранее. Более того, инфляция ускоряется, что заставляет представителей ЦБ РФ проводить ястребиные словесные интервенции. К слову, я оцениваю вероятность повышения ставки как 20-25%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал