ГПБ

Опубликованная отчётность М.Видео за 1 полугодие является слабой с точки зрения кредитного анализа - Ренессанс Капитал

- 28 августа 2023, 15:45

- |

Продолжается увеличение оборотного капитала из-за повышения в продажах доли импортных товаров, чьи поставки требуют предоплаты. Чистый оборотный капитал стал позитивным, впервые с пандемийного 1П21. Ослабление рубля как правило оказывает дополнительное негативное влияние на динамику оборотного капитала ритейлеров – импортёров.

Уплаченные проценты продолжают превышать EBITDA; тем не менее они продолжают покрываться операционным денежным потоком (OCF) до изменений оборотного капитала с фактором 1,7-2,0х. Процентные расходы компании должны увеличится в связи с повышением ставки ЦБ в августе (практически все из ₽70 млрд банковских кредитов получены по фиксированным ставкам, но 80% погашается в период до июня 2024 года).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ХВАТКА капитала ОТСУТСТВУЕТ

- 08 августа 2023, 10:48

- |

Два системно значимых банка — ВТБ и Газпромбанк (ГПБ) — остаются в антилидерах по достаточности капитала с одним из самых низких уровней по этому показателю. В 2023 году регулятор позволил не соблюдать надбавки к капиталу. Вместе с тем с 2024 года банкам придется соблюдать повышенный уровень норматива. Его значения будут постепенно повышаться до докризисных пороговых значений вплоть до 2028 года.

ВТБ и Газпромбанк вошли в топ-5 банков с самой низкой достаточностью капитала, следует из данных отчетности на начало июля 2023 года, которую изучил “Ъ”. Их норматив достаточности собственных средств (Н1.0) на последнюю отчетную дату составлял 9,4% и 9,6% соответственно.

Разрыв от среднеарифметического уровня значений по остальным СЗКО (системно значимым кредитным организациям) составил 9,1–9,3 процентных пункта (п. п.). Диапазон значения Н1.0 по системно значимым банкам в июне составил 12,1–40,8%. Минимум, временно установленный ЦБ, на текущий момент для банков — 8%.

( Читать дальше )

Лучший вариант как припарковать очень ликвидный кэш

- 05 июля 2023, 19:59

- |

Перед инвестициями идут сбережения и мне потребовалось припарковать кэш с высокой ликвидностью. Для себя выставил требования к продукту:

- Ликвидность. Главное требование в этой задачке. Эти деньги — это часть моего неприкосновенного запаса, который необходимо было пополнить. А держать денюжки тупо на карте не хотелось, инфляция, все дела. По этой причине в основном смотрел на накопительные счета, но если были вклады с возможностью снятия денег или начисления процентов на карточку, то их тоже изучал. У меня крайне маловероятны кассовые разрывы, поэтому допускались вклады, которые не предполагали снятие денег, но при этом не терялся накопленный доход. Только таких в итоге не нашёл.

- Ставка. Не было задачи взять лучшую ставку на рынке, нужно чтоб удобство обращения совмещалось с максимальной доходностью для данного типа инструмента. При этом так как это относительно небольшая часть моих сбережений, то ставка не играла значительную роль, тут нужен тонкий подход. Кстати об удобстве…

( Читать дальше )

Газпромбанк собирается выпускать облигации в юанях

- 15 июня 2023, 10:15

- |

Источник: www.kommersant.ru/doc/6043867?from=main

Мне не нравится мой инвестиционный портфель.

- 10 июня 2023, 18:26

- |

Недавно обнаружил себя в состоянии, когда я не уверен в своём портфеле. Почти 40% моего портфеля вызывало у меня сомнения. Оставлять так нельзя, пришлось разбираться.

🌧 Инвестирование, а особенно «сток-пикинг» — это труд, который связан с уверенностью в своих действиях. Ты, выбирая акцию, должен встать и гордо сказать «Они неправы» или «Рынок неправ», т.к. он по какой-то причине неверно оценивает компанию относительно её текущего состояния, будущих перспектив, аналогов или альтернативных вариантов. Если в жизни ты можешь быть мямлей, то на рынке нельзя — иначе тебя сотрут в пыль, в первую очередь ты сам. И тут неважно сделал ты верный выбор или нет, т.к. в этом есть элемент случайночти. Хуже то, что неуверенность в своей позиции порождает лишние, паразитные движения, сделки, единственный смысл которых — это кормёжка брокера.

🤫 Вот вы знали, что у аналитических отделов брокеров есть задача выдавать по 1 инвестиционной идее в неделю?

( Читать дальше )

Южуралзолото успешно разместило дебютный рублёвый бонд - Ренессанс Капитал

- 26 апреля 2023, 13:54

- |

Выпуск, вероятно, предназначен для рефинансирования банковской задолженности – крупного обеспеченного долларового кредита от МКБ ($350 млн), который в 1П22 года заместил кредит от ГПБ, полученный на покупку крупного миноритарного пакета акций в Petropavlovsk. Инвестиция была полностью списана в 1П22. Успешное размещение бондов вероятно заканчивает трансформацию структуры долга эмитента из преимущественно краткосрочной в среднесрочную и увеличивает его рублёвый компонент; большая часть его задолженности теперь представлена облигациями.Булгаков Алексей

( Читать дальше )

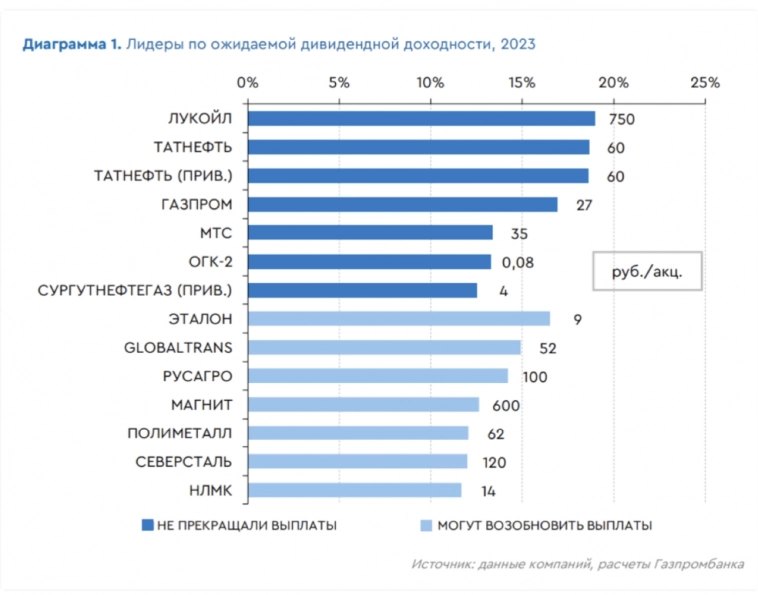

Дивидендные выплаты российским инвесторам могут составить ₽3,7 трлн, что соответствует дивидендной доходности рынка на уровне 10,5% - аналитики ГПБ

- 10 февраля 2023, 09:45

- |

Дивиденды на российском рынке в этом году останутся на высоком уровне, прогнозируют аналитики Газпромбанка. Дивидендные выплаты акционерам российских компаний в 2023 году с учетом возобновления выплат многими корпорациями могут составить ₽3,7 трлн, что соответствует дивидендной доходности рынка на уровне 10,5%. Об этом говорится в обзоре департамента анализа рыночной конъюнктуры Газпромбанка (есть у «РБК Инвестиций»).

По подсчетам экспертов банка, около ₽2,7 трлн дивидендов выплатят компании, не прекращавшие выплаты в 2022 году, из которых основная масса — ₽2,4 трлн — будет выплачена компаниями нефтегазового сектора. Из тех компаний, кто приостановил дивиденды в 2022 году, в Газпромбанке допустили возвращение к выплатам компаний финансового и металлургического секторов, а также ряда компаний потребительского сектора и сектора недвижимости.

Источник: https://quote.ru/news/article/63e4f4d59a79472f025b121e

Кто нить торгует в Газпром банке?

- 01 ноября 2022, 18:07

- |

какие там условия по фонду валютке и срочке и по ТЕХ ПО?

Брокер Газпромбанка отменяет комиссию за хранение долларов и евро на счете

- 17 октября 2022, 16:34

- |

Плата за хранение швейцарских франков сохраняется

Брокер Газпромбанка с 19 октября отменяет комиссию для своих клиентов-физлиц за хранение долларов США и евро на брокерском счете, говорится на сайте банка. Первыми на это внимание обратили «РБК Инвестиции».

При этом плата за хранение швейцарских франков сохраняется: ставка тарифа не изменяется и составляет 0,017% в день, но не менее одного швейцарского франка (6,2 % годовых). Комиссия за хранение швейцарских франков рассчитывается и взимается ежедневно от величины свободного остатка денежных средств на лицевом счете по состоянию на конец каждого календарного дня.

Frank Media направили запрос о причинах изменения тарифов.

Брокер ввел комиссию за хранение валюты на брокерских счетах 1 августа 2022 года. Комиссия за ведение валютных счетов в евро и долларах составляет 0,017% в день, но только на счета с остатками свыше 1-20 тысяч денежных единиц в зависимости от плана.

( Читать дальше )

Объём ФНБ в июле увеличился на 1,4 трлн. руб. Помощь Аэрофлоту и печатный станок в деле.

- 14 августа 2022, 14:14

- |

МинФин России опубликовал результаты размещения средств ФНБ за июль. Данный отчёт интересен тем, что средства из ФНБ уже вовсю используются для поддержки компаний, которые явно пострадали от санкций и наступившего кризиса. По состоянию на 1 августа 2022 г. объем ФНБ составил 12 155 885,2 млн. рублей или 9,1% ВВП (месяцем ранее объём средств был равен 10,7 трлн. руб. или 8,1% ВВП). Объём ликвидных активов Фонда (средства на банковских счетах в Банке России) составил 8 663 639,4 млн. рублей или 6,5% ВВП (месяцем ранее 7,4 трлн. руб. или 5,6% ВВП).

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ – 528 941,1 млн. руб. (месяц назад 529 197,7 млн. руб.). ВЭБ.РФ досрочно возвратил с депозитов часть средств Фонда, размещенных в 2016-2020 гг., в целях финансирования проектов по приобретению вагонов московского метро;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал