ВэбБанкир

Главное на рынке облигаций на 13.09.2024

- 13 сентября 2024, 10:12

- |

- «ВИС Финанс» 20 сентября планирует провести сбор заявок среди квалифицированных инвесторов на трехлетние облигации серии БО-П06 объемом 2 млрд рублей. Ориентир ставки купона — КС плюс 3,5% годовых. Купоны ежеквартальные. Организаторы: БКС КИБ, Газпромбанк, ИБ «Синара» и ИФК «Солид». Эмитент имеет кредитный рейтинг ruA+ со стабильным прогнозом от «Эксперт РА».

- ЯТЭК в конце сентября планирует провести сбор заявок среди квалифицированных инвесторов на трехлетние облигации серии 001Р-04 объемом 1,5 млрд рублей. Ориентир ставки купона — КС плюс 2,75% годовых. Длительность 1-го купонного периода составит два дня, со 2-го по 37-й — 30 дней. Организатор — Совкомбанк. Эмитент имеет кредитный рейтинг А(RU) со стабильным прогнозом от АКРА.

- Банк России зарегистрировал программу облигаций «Вкусно» серии 001П объемом 50 млн рублей. Регистрационный номер — 4-00825-R-001P. В рамках бессрочной программы бумаги могут быть размещены на срок до 10 лет.

( Читать дальше )

- комментировать

- 302

- Комментарии ( 0 )

Главное на рынке облигаций на 14.08.2024

- 14 августа 2024, 11:54

- |

- Сегодня, 14 августа, «Самолет» начинает размещение трехлетних облигаций серии БО-П15 объемом 5 млрд рублей с офертой через два года. Бумаги включены в Первый уровень котировального списка. Ставка купона установлена на уровне 19,5 % годовых. Купоны ежемесячные. Организаторы — банк «Синара» и Газпромбанк. АКРА в январе 2024 г. повысило кредитный рейтинг эмитента до уровня А+(RU) со стабильным прогнозом.

- Сегодня, 14 августа, «Вэббанкир» начинает размещение облигаций серии 001P-06 со сроком обращения 3,5 года объемом 150 млн рублей. Ставка 1-го купона установлена в размере 23% годовых. Выпуск предназначен для квалифицированных инвесторов. Купоны ежемесячные, переменные: ключевая ставка Банка России плюс 5% годовых. По займу предусмотрены call-опционы в даты окончания 12-го, 18-го, 24-го, 30-го и 36-го купонов и равномерная амортизация в последний год обращения. Организатор — ИК «Иволга капитал». «Эксперт РА» в марте 2024 г. повысил рейтинг кредитоспособности эмитента до уровня ruBB со стабильным прогнозом.

( Читать дальше )

Главное на рынке облигаций на 13.08.2024

- 13 августа 2024, 12:38

- |

- Сегодня, 13 августа, «Городской супермаркет» (операционная компания сети «Азбука вкуса») начинает размещение десятилетних облигаций серии БО-П03 объемом 1,05 млрд рублей. Ставка 1-го купона установлена на уровне 20% годовых. Ставки последующих купонов будут определяться по формуле: ключевая ставка Банка России плюс 2% годовых. Купоны ежемесячные. Сбор заявок на выпуск прошел 8 августа. По выпуску предусмотрена оферта через два года. Организаторы ― Газпромбанк и Россельхозбанк. АКРА в феврале 2024 г. подтвердило кредитный рейтинг эмитенту на уровне A-(RU), изменив прогноз на «стабильный».

- МФК «Вэббанкир» установила ставку 1-го купона облигаций серии 001P-06 со сроком обращения 3,5 года объемом 150 млн рублей в размере 23% годовых. Размещение запланировано на 14 августа. Выпуск предназначен для квалифицированных инвесторов. Купоны ежемесячные, переменные: ключевая ставка Банка России плюс 5% годовых.

( Читать дальше )

Первичные размещения облигаций: план на неделю с 12.08 по 18.08.24

- 12 августа 2024, 16:59

- |

🏢 Джи Групп: A-, флоатер ΣКС + 325, ежемес. купон, 3 года, 2 млрд.

Стартовый спред аналогичен их свежему июньскому выпуску RU000A108TU5 (финал КС+300, торгуется сейчас в районе номинала). Сам факт серийного размещения объясняют тем, что целевой объем как раз таки 5 млрд., его разбили на 2 транша и для начала хотели посмотреть на ход торгов по первому флоатеру

С точки зрения эмитента все логично, но по отношению к покупателям получилось очень некрасиво. С учетом «хода торгов», новый выпуск интересен только как +325, если опять укатают до 300 – смысла брать не вижу, как минимум на первичке

💰 Вэббанкир: BB, флоатер КС + 500, ежемес. купон, 1 год, 150 млн.

Здесь уже есть подробный разбор, мнение по эмитенту положительное, по выпуску – хотелось бы спред чуть выше, но в целом сойдет

📺 МВ Финанс: A, флоатер КС + 420, ежемес. купон, 2 года, 3 млрд.

Эмитент долго пребывал в статусе проблемного, в течение 2023 они сумели выровняться (по году чуть сократили долг, денежный поток положительный, а под конец даже квартальную прибыль получили). На февральском пересмотре прогноз по кредитному рейтингу был улучшен до «позитивного»

( Читать дальше )

Новые облигации Вэббанкир: занять, чтобы раздать дальше

- 12 августа 2024, 16:26

- |

- BB от Эксперт РА 27.03.24

- купон КС+500, ежемесячный

- 1 год (колл), объем 150 млн. Сбор 14.08

Вэббанкир – достаточно крупная МФО. 12 место по портфелю и 7 по объемам выдачи в рэнкинге Эксперт РА по итогам 2023, портфель примерно вдвое меньше хорошо знакомого нам Займера

Основные цифры за 2023 и 1 половину 24 года:

- Объем выдачи 2023: 22,1 млрд., 1п24 LTM: 26,2 млрд.

- ЧПД 2023: 8,1 млрд. (+28%), 1п24: 5 млрд. (+33,9%)

- Прибыль 2023: 841,3 млн. (+118%), 1п24: 574 млн. (+90,7%)

- Долг 2023: 2,2 млрд. (+65,9%), 1п24: 3,6 млрд. (+60% к концу 2023)

✅Активно растущий бизнес. Изначально специализировались на PDL-займах (коротких и самых маржинальных), в 2023-24 под давлением ЦБ стали смещать фокус на более длинные IL – здесь общая стратегия очень похожа на Займер

⚠️Но Займер работает на собственном капитале, а Вэббанкир наоборот, наращивает долю заемных средств: на конец 2023 у них было под 40% собственных, на 1п24 – уже ~30%. Активно занимают как на бондовом рынке, так и у банков, и напрямую у физиков. При этом еще и платят дивиденды (за 2022 распределили аж 78% прибыли, за 2023 – 49%)

( Читать дальше )

Главное на рынке облигаций на 08.08.2023

- 08 августа 2024, 10:21

- |

- ФПК «Гарант-Инвест» установила ставку 1-го купона двухлетних облигации серии 002Р-10 объемом 1,5 млрд рублей на уровне 22,5% годовых. Ставки последующих купонов будут определяться по формуле: ключевая ставка Банка России плюс 4,5% годовых. Купоны ежемесячные. Выпуск предназначен для квалифицированных инвесторов. Сбор заявок прошел 7 августа. Размещение начнется 9 августа. Организаторы — Газпромбанк, БКС КИБ и ИБ «Синара». Эмитент имеет кредитный рейтинг ВВВ|ru| с позитивным прогнозом от НРА.

- МФК «Вэббанкир» 14 августа планирует начать размещение облигаций серии 001P-06 со сроком обращения 3,5 года объемом 150 млн рублей. Выпуск предназначен для квалифицированных инвесторов. Ориентир ставки купона: КС плюс 5% годовых. Купоны ежемесячные. По займу предусмотрены call-опционы и амортизация. Организатор — ИК «Иволга капитал». Эмитент имеет кредитный рейтинг ruBB со стабильным прогнозом от «Эксперт РА».

( Читать дальше )

ВЭББАНКИР 14 августа начнет размещение облигаций объемом ₽150 млн.

- 07 августа 2024, 12:55

- |

ООО МФК «ВЭББАНКИР» осуществляет деятельность на российском микрофинансовом рынке с 2012 года. Компания специализируется на выдаче необеспеченных потребительских онлайн-микрозаймов до 30 тыс. руб. сроком до 1 месяца и до 100 тыс.руб. на срок до 6 месяцев. МФК входит в группу, которая с 2023 года развивает маркетплейс для POS-кредитования.

Размещение 14 августа

- Наименование: ВЭББНКР-001P-06

- Рейтинг: ВВ (Эксперт РА, прогноз «Стабильный»)

- Купон: КС + 500 б.п. (ежемесячный)

- Срок обращения: 3.5 года

- Объем: 150 млн.₽

- Амортизация: да (равномерная в последний год)

- Оферта: да (Колл 12, 18, 24, 30, 36 купон)

- Номинал: 1000 ₽

- Организатор: ИК «Иволга Капитал»

- Только для квалифицированных инвесторов

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

Главное на рынке облигаций на 26.07.2024

- 26 июля 2024, 14:07

- |

- Московская биржа зарегистрировала пятилетние облигации «Хромос инжиниринг» серии БО-02 объемом 250 млн рублей. Регистрационный номер — 4B02-02-00138-L. Бумаги включены в Третий уровень котировального списка и Сектор роста. Размещение выпуска запланировано на начало августа. Ориентир ставки купона: ключевая ставка Банка России плюс 4,75% на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена амортизация. Эмитент сможет досрочно погасить бумаги в дату окончания 36-го купонного периода. Организатор — ИК «Юнисервис Капитал». Эмитент имеет кредитный рейтинг ruBB со стабильным прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала облигации «Байсэл» серии 001P-01. Регистрационный номер — 4B02-01-00162-L-001P. Бумаги включены в Третий уровень котировального списка и Сектор роста. Параметры займа пока не раскрываются. Эмитент имеет кредитный рейтинг BB-.ru со стабильным прогнозом от НКР.

( Читать дальше )

Сделки в портфеле PRObonds ВДО

- 01 апреля 2024, 08:13

- |

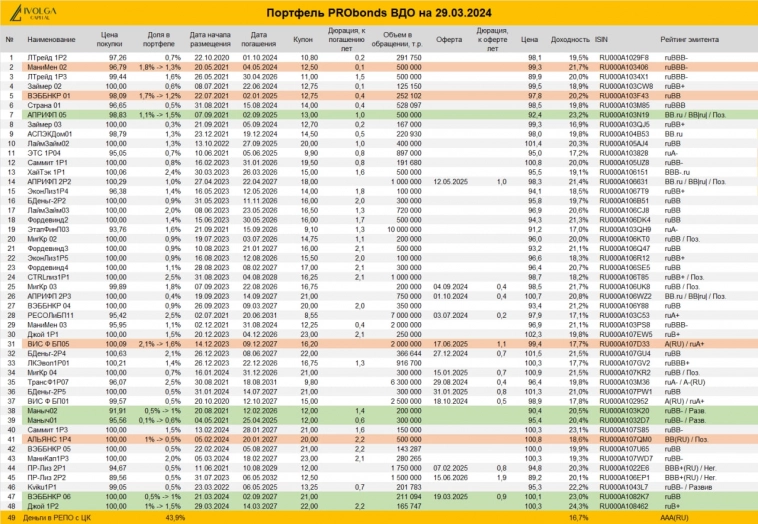

В портфеле PRObonds ВДО новая серия сделок. Как почти и всегда, всего по чуть-чуть. Все сделки будут совершаться, начиная с сегодняшней сессии по 0,1% от активов за сессию. Исключение — покупки размещаемых выпусков ВЭББАНКИР и Джой Мани, здесь сделки сегодня на первичных торгах.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

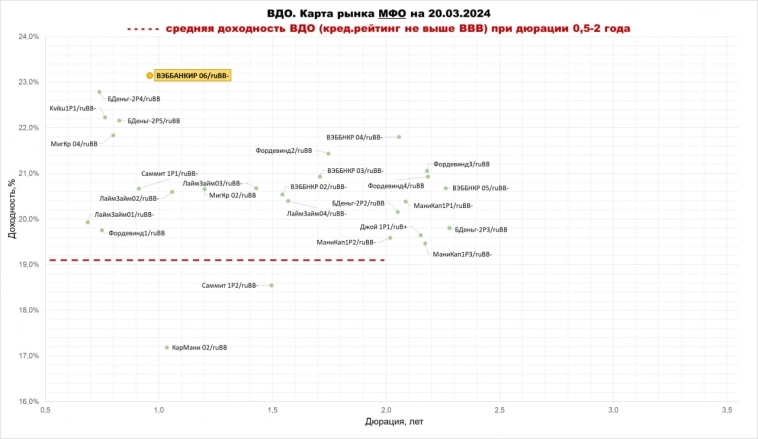

Карты рынка ВДО. Средняя доходность – 19,1%. Но в МФК выше

- 21 марта 2024, 07:04

- |

Обновляем карты рынка высокодоходных облигаций. По основным ВДО-отраслям: МФК, лизингодателям и строителям. Средняя доходность подросла до 19,1% (в начале марта была 18,7%).

Лизингодателей на карте всё больше, строителей всё меньше. А МФК стабильно выше рынка по доходности. Видимо, причина в ограничении на покупку этих бумаг только квал.инвесторами.

Но именно доходность делает вес микрофинансовых эмитентов максимальным в нашем публичном портфеле ВДО (в портфелях доверительного управления тоже).

Наш подход к вложениям в облигации, вообще, незамысловат. Покупать то, что имеет премию по доходности (грубо – находится выше красного пунктира, с поправками на кредитный рейтинг). И без задержек продавать то из купленного, где проявились любые проблемы.

Выделили сегодняшний выпуск ВЭББАНКИР 06. И для сравнения, и как один из двух (второй – у девелоперов) самых доходных в сегменте ВДО.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал